金融政策と株の関係

本日(6月16日)はFOMC(米連邦公開市場委員会)の結果が発表される予定だ。では、それは金融市場にどのような影響をもたらすことになるだろうか。

これまでも書いてきたように、過去の経験、特にいわゆる「リーマン・ショック後」の米金融緩和見直しを主に米失業率との関係で見ると、今回の場合すでに金融緩和の見直しはいつ始まってもおかしくない時間帯に入っている可能性がある。

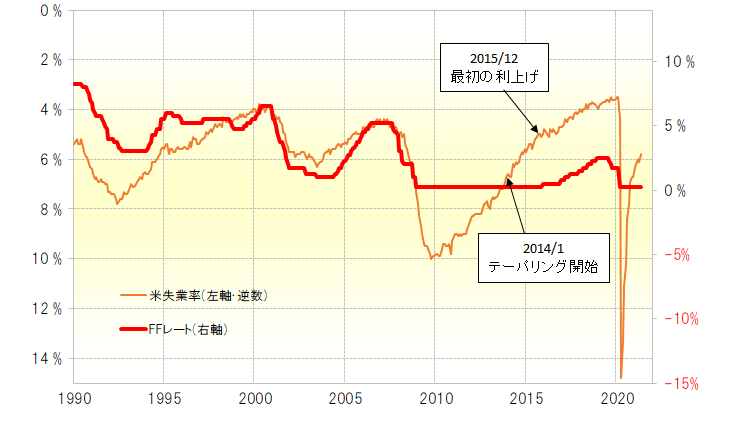

具体的には、「リーマン・ショック後」の金融緩和見直し、いわゆる「テーパリング」は、米金融政策と一定の相関性が確認されてきた米失業率が7%割れに改善したところから実行された。これに対して、最近の米失業率はすでに6%割れまで改善した(図表1参照)。これまでの失業率と米金融政策の関係からすると、「コロナ後」の金融緩和はいつ見直し、つまり「テーパリング」が始まってもおかしくない時間帯に入っている可能性があるわけだ。

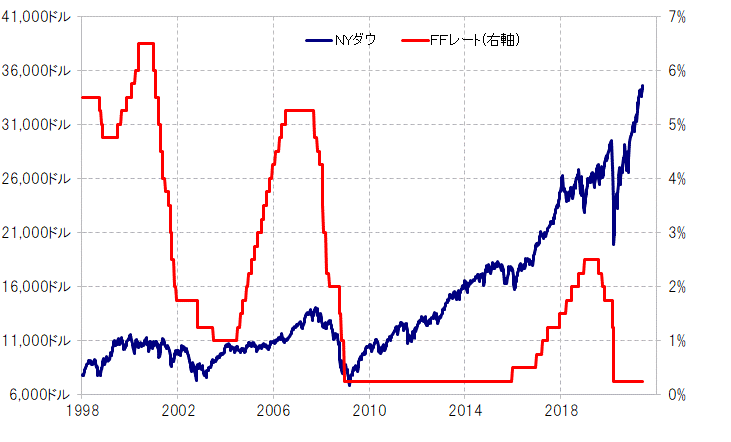

では、視点を次の段階に進め、「コロナ後」のテーパリングが始まった場合の株や為替への影響について考えてみよう。ちなみに、「リーマン後」のテーパリング開始は2014年1月、さらに最初の利上げは2015年12月であり、その前後でさすがに株安となったものの、それは結果的には株高トレンドでの一時的な株安に過ぎなかった(図表2参照)。それはなぜか。

経験的に、米政策金利であるFFレートとNYダウなど主要な米株価指数の天底のタイミングはほぼ一致してきた(図表2参照)。その意味では、テーパリング開始といった緩和の終了は、経験的には株価の底入れや続伸の可能性を示唆するものだった。

そして、株高の終わり、株安の始まりは、経験的には「最後の利上げ」または「最初の利下げ」で起こってきた。以上のように見ると、テーパリングといった金融緩和見直しは、株式市場などにおいて警戒されるものの、それに伴う株安は、経験的には一時的にとどまる可能性が高い。

ただ、これはあくまで経験則。テーパリングという、ある意味では「最初の利上げ」が、過去の経験にない株安への転換をもたらした場合、結果的に政策金利がなお歴史的な低水準のままに「最後の利上げ」となってしまうと、株安への対抗手段としての金融緩和の余地が限られることになる。FRB(米連邦準備制度理事会)が「コロナ後」を見据えた金融政策運営に細心の注意を払っているのは、そういったことではないだろうか。

以上、米金融緩和見直しの金融市場への影響について、おもに株式相場との関係について見てきたが、為替相場への影響は、基本的にはそんな株式相場の反応を通じたものになるだろう。