米実質金利について考える

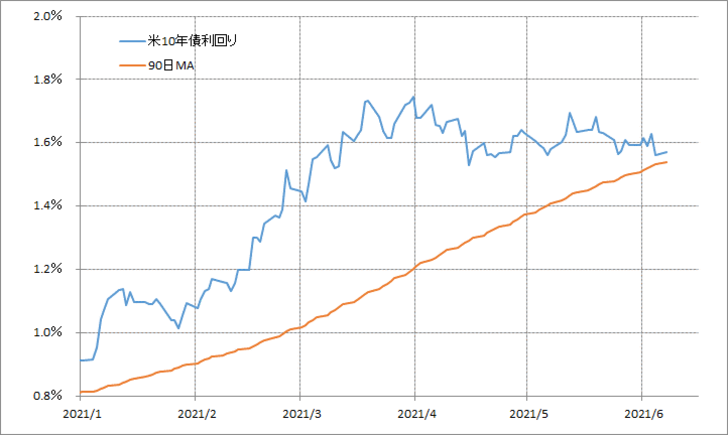

米金利は、たとえば10年債利回りで見ると、4月初めで急騰が一段落し、その後は「上げ渋る」動きが続いてきた(図表1参照)。ところでこれを90日MA(移動平均線)との関係で見ると、空前の「上がり過ぎ」の修正が進む動きだったと言える(図表2参照)。米10年債利回りが大きく下がったわけではないが、90日MAの上昇が続いたことから、90日MAから見た「上がり過ぎ」は、最近にかけてほぼ是正された。

では、90日MAとの関係で「上がり過ぎ」が是正されても、米金利低下は続くだろうか。これは昨日のレポート(米金利低下クライマックスの可能性)でも書いたことだが、90日MAから「大きく上がり過ぎ」となった動きの修正は、あたかも勢い余ったかのように、90日MA割れまで続くことが少なくなかった。では、今回も「上がり過ぎ」は是正されたが、ある意味では逆方向へオーバーシュートする形で米金利低下はまだ続くだろうか。

少し気になるのは実質金利だ。名目の米10年債利回りから、インフレ率(CPIコア前年比)を引いて求めた実質金利は、じつは足元で2020年3月「コロナ・ショック」直後の水準まで低下した。4月からインフレ率が急上昇となったことが主因だ。

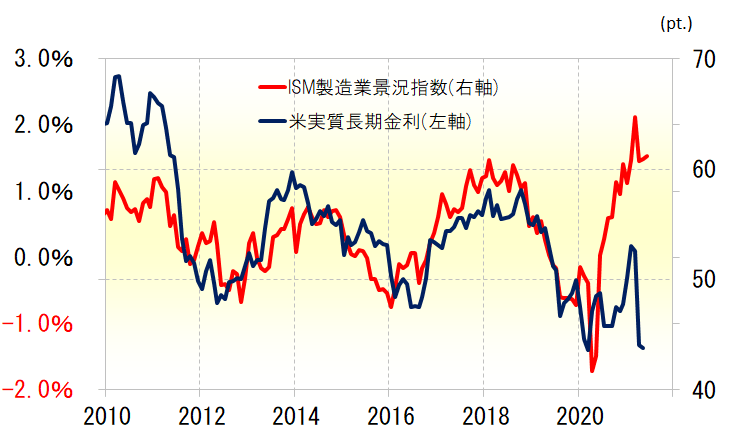

ところで、この米実質金利は代表的な米景気指標の1つ、ISM製造業景況指数と高い相関関係がある(図表3参照)。まさに「金利は景気で決まる」ことを示してきたと言える。そんな関係からすると、4月初めにかけての米金利急騰は、景況感改善へのキャッチアップということが基本だっただろう。

ISM指数が示す米景況感は、急ピッチの改善には頭打ち感があるが、それでも高水準での推移が続いている。それと比較すると、米実質金利は「下がり過ぎ」のように見える。以上を整理すると、米金利は10年債利回りの名目金利で見た場合、「上がり過ぎ」が是正されたといった評価が基本のようだが、実質金利で見ると「下がり過ぎ」が再燃している可能性がある。

こういった中で、果たして名目金利の低下もまだ続くということになるだろうか。実質金利の「下がり過ぎ」も合わせて考えると、米金利低下はやはり最終局面、クライマックスの可能性が高いのではないか。

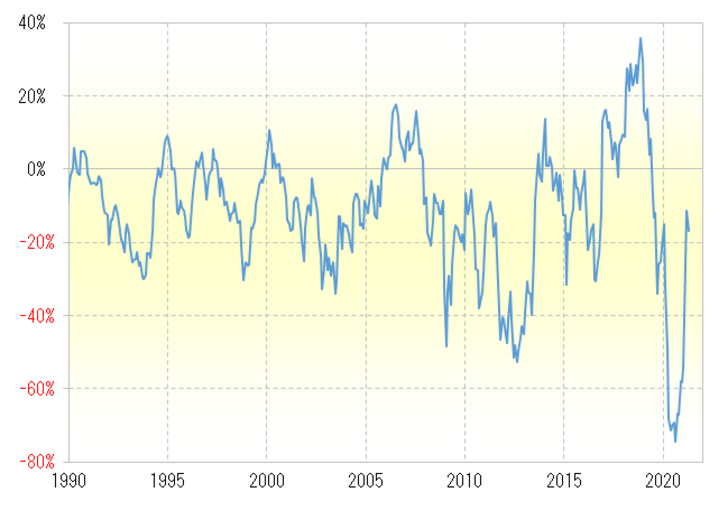

最後に、米10年債利回りについて、長期の移動平均線、5年MAとの関係を見てみよう。これを見ると、4月初めにかけての米金利急騰は、記録的な「下がり過ぎ」の反動だったと言えるだろう(図表4参照)。

その点、つまり記録的な「下がり過ぎ」の反動に伴う米金利上昇ということでは、90日MAとこの5年MAとも、基本的には同じ評価になる。ただ、そんな金利上昇を受けて、90日MAとの関係では一転して空前の「上がり過ぎ」となったのに対し、5年MAとの関係では未だ決して「上がり過ぎ」ではない。

90日MAとの関係は短期の行き過ぎの目安、そして5年MAとの関係は中長期の行き過ぎの目安とするなら、4月以降の米金利は短期的には「上がり過ぎ」だったものの、中長期的にはそうではなかった。

5年MAとの関係を参考にすると、中長期的な米10年債利回りの「上がり過ぎ」を警戒するのは5年MAを超えてきたところ、足元なら2%を上回ってきたところということだろう。以上のように見ると、米金利は短期的な「上がり過ぎ」が修正され、低下リスクは限られ、上昇リスクを試す局面にあるのではないか。

そうであれば、昨日のレポート(米金利低下クライマックスの可能性)でも書いたように、米ドル/円はそんな米金利主導の日米金利差と連動してきたので、その関係がこの先も変わらなければ、下落余地は限られ、上昇再開を探る局面を迎えている可能性が高いのではないかと推測する。