米金利からの米ドルへの示唆

4日発表の米5月雇用統計で、注目のNFP(非農業雇用者数)が予想を下回ったことなどをきっかけに米金利は低下した。それまで1.6%を上回って推移していた米10年債利回りは、雇用統計発表後は1.6%を大きく下回るところとなった(図表1参照)。

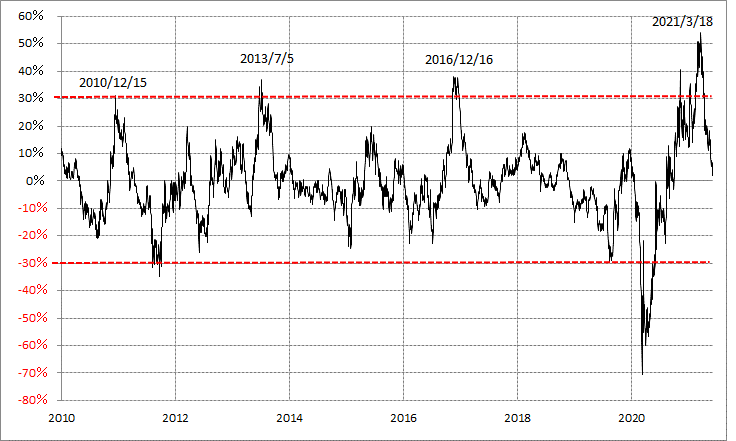

米10年債利回りが1.5%台に低下したのは、最近ではとくに珍しくない。だがこんな見方をすると、この米金利低下はかなり「珍しい」可能性がある。米10年債利回りについて90日MA(移動平均線)からのかい離率で見ると、先週末は2020年9月以来の1%台まで縮小しているのだ(図表2参照)。

米10年債利回りの90日MAからのかい離率は、2021年3月にかけて50%以上に拡大した。経験的には、それは空前の「上がり過ぎ」の可能性があった。4月以降、米景気回復を示す指標が相次ぐ中でも、米金利は「上げ渋り」となったが、それはこれまで見てきた「上がり過ぎ」が主因だった可能性があるだろう。

90日MAとの関係からすると、米金利の「上がり過ぎ」は是正された。ただ、経験的に、今回のように90日MAを30%以上上回る「大きな行き過ぎ」の修正局面では、90日MAを逆に10%以上下回るまで米金利は低下するのが基本だった。

その意味では、米金利は90日MA割れまで、まだ続く可能性はあるだろう。それにしても、空前の「上がり過ぎ」が是正されたという意味では、それに伴う米金利の低下も基本的にはクライマックスに入っている可能性が高いのではないか。

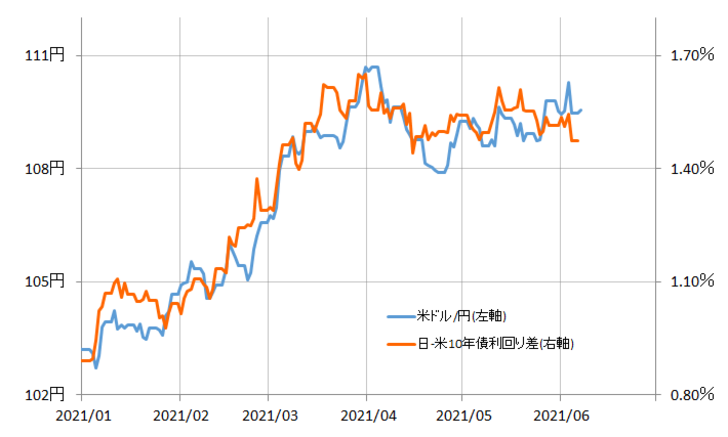

さて、そんな米金利を主役とした日米金利差と米ドル/円は、2021年に入ってから高い相関関係が続いてきた(図表3参照)。その関係がこの先も続き、米金利低下がクライマックスを迎えたとすれば、米ドル/円もそれに連れる形で下落リスクが、当面の最終局面を迎えている可能性が高いのではないか。