為替も金相場も米金利次第

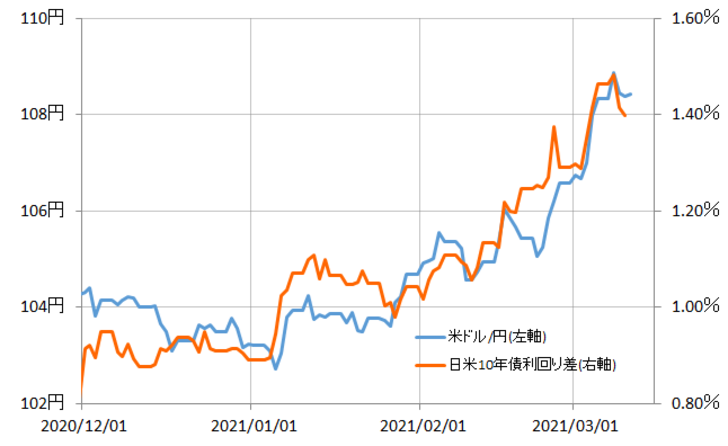

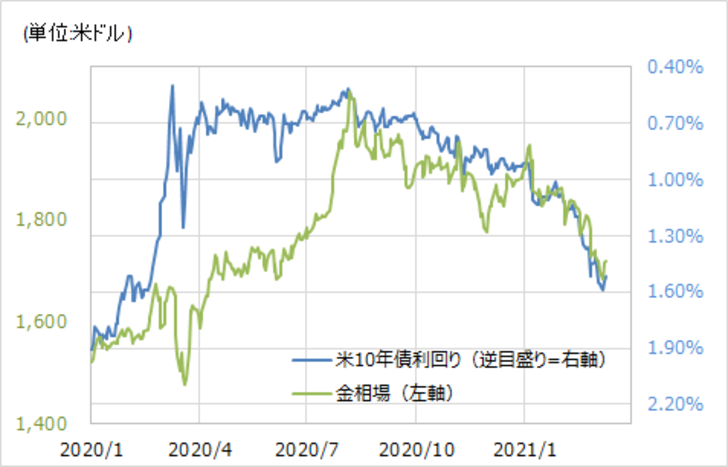

米ドル/円など為替相場と金利差との相関性が高くなっている(図表1参照)。ところで、米金利ということでは、じつは金相場との連動性も強くなっている(図表2参照)。要するに、多くの相場が米金利次第といった様相になっている。その意味では、「米金利本位制」と言ってもいいかもしれない。

【図表1】米ドル/円と日米金利差 (2020年12月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

【図表2】金相場と米10年債利回り (2020年1月~)

出所:リフィニティブ社データをもとにマネックス証券が作成

その米金利は長期金利の指標である米10年債利回りが、過去半年程度で0.5%程度から1.6%超へ最大3倍となった。このような異常に高いボラティリティー(変動率)に注目が高まり、多くの相場に影響しているということではないだろうか。

そんな「米金利本位制」がこの先も続くなら、これまで見てきたように、為替も金相場も米金利次第ということになるわけだが、では、その米金利はさらに上がるのか、それとも低下に転換するところとなるのか。

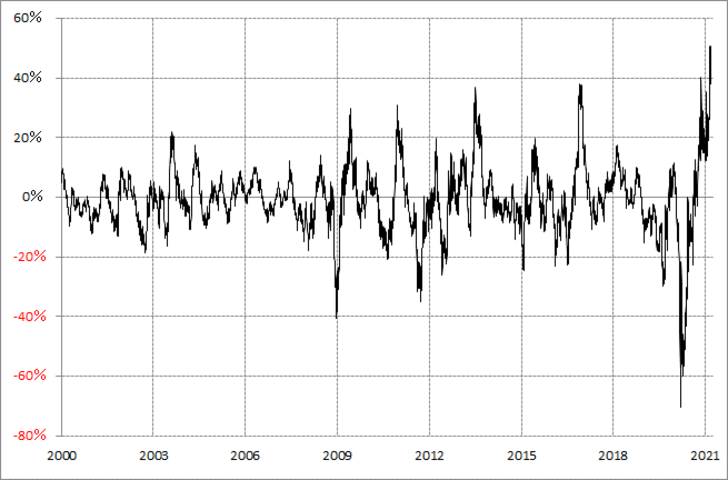

米10年債利回りの90日MA(移動平均線)からのかい離率を見ると、空前の「上がり過ぎ」の可能性がある(図表3参照)。その意味では、急ピッチの米金利上昇も、目先は一服する可能性がありそうだ。

【図表3】米10年債利回りの90日MAからのかい離率 (2000年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

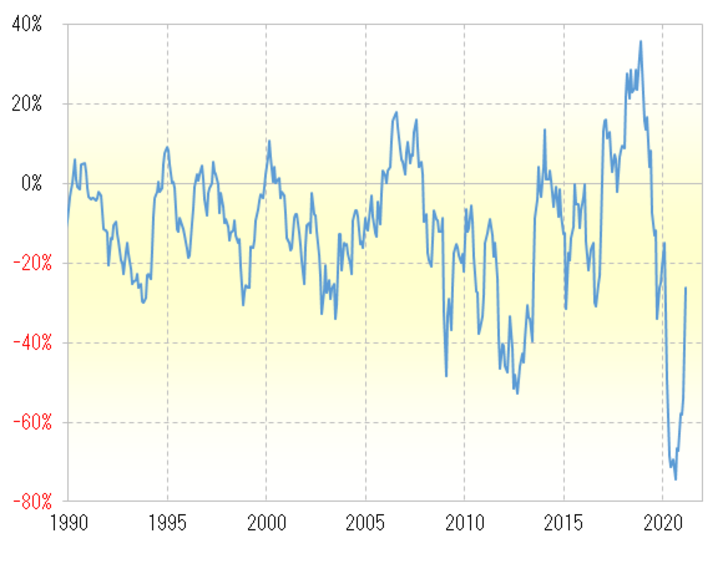

ただ、長期の移動平均線、たとえば5年MAとの関係を見ると、最近にかけての米金利上昇は、異常な「下がり過ぎ」の修正に過ぎず、まだ「道半ば」の可能性がありそうだ(図表4参照)。

【図表4】米10年債利回りの5年MAからのかい離率(1990年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

最近にかけて米金利のボラティリティーが急騰する中で、多くの相場が米金利の影響を強く受けるといった意味での「米金利本位制」という構図。そんな多くの相場の先行きを左右する可能性のある米金利は、上述のように短期的には「上がり過ぎ」による低下への反転がありえる。しかし中長期的にはまだ「下がり過ぎ」修正の金利上昇余地があるとみている。