直近の価格動向

J-REIT価格は、僅かながら上昇傾向を示している。東証REIT指数は2021年に入ってから1月14日まで1,750ポイント前後で推移していたが、1月22日には1,800ポイントを回復し、以降も1,800ポイント前後の値動きとなっている。

以前にも述べた通り、J-REIT価格の上昇は、株式市場の上値が重くなっていることが要因と考えられる。投資家の一部が出遅れ感のあるJ-REIT市場への投資を行った可能性が高い。従って株式市場が再度、上昇基調に転じればJ-REIT市場から資金が流出し、東証REIT指数は軟調になることが起こりえる。

最大の買い手は日銀

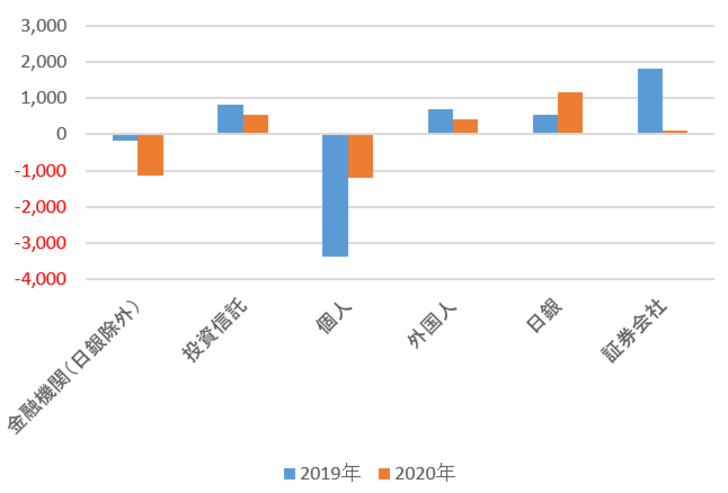

2020年は主要な投資部門で見れば、日銀だけが2019年比で買越額が増加した投資主体となった(図表1参照)。日銀以外の投資主体では、個人投資家の売越額が、主要な投資部門の中で最大となっているが、前年比では改善している。

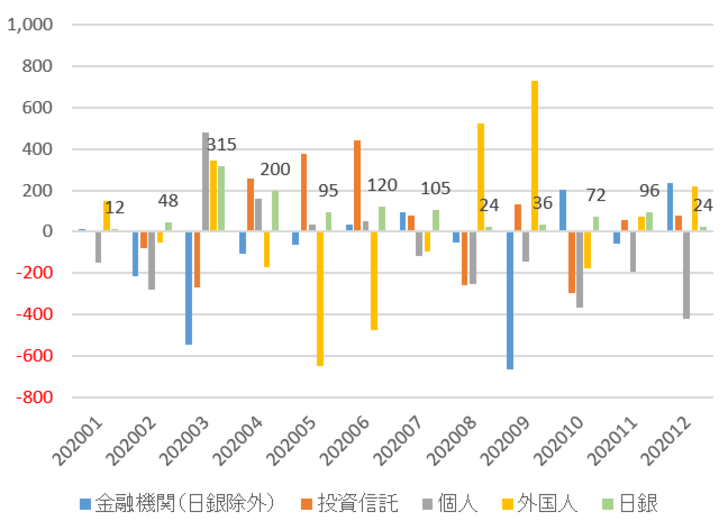

ただし、日銀及び個人投資家の売買動向が2021年も続く可能性は低いと考えられる。まず日銀は買越し額が2020年に拡大したが、これはコロナショックに伴い3月に年間の買入れ枠をそれまでの900億円から1800億円に倍増したことに起因している。しかし1800億円の買入れ枠を月間にならすと150億円になるが、3月と4月を除けば150億円以上買入れを行った月はない(図表2参照)。

さらに5月から12月の買入れ額を月平均にすると72億円となり、900億円の枠での月平均75億円にも及んでいない。つまり日銀は、J-REITが急落する時に限り、1800億円の買入れ枠を活用するという方針ではないかと考えられる。

さらに個人投資家も8月以降は売越しが増加している。この背景の1つとして、コロナショック後の6月からJ-REITの増資が再開されたことが考えられる。増資の場合、証券会社から直接投資家に売り渡しされるため、証券取引所の買越額に算入されないからだ。

例えば個人投資家が50万円の増資に応じて価格が上昇し70万円で売却した場合には、売り越しの70万円だけが証券取引所での集計対象となる。つまり増資が活発になれば、個人投資家の売り越しが拡大する可能性が高くなるのだ。

売り手は金融機関

一方で図表2の通り、金融機関の売り越しが大幅に拡大したことが、2020年の東証REIT指数の16%下落した要因と考えられる。証券会社の買越額の急減も併せ、2020年は金融側のJ-REITに対する投資姿勢が急変した年となった。

これまで本連載で述べた通り、金融機関が2019年と同様に、利回りを求めてJ-REIT市場に資金を振り向けるようになることが、J-REIT価格のさらなる上昇には必要だ。

また投資信託は図表1では買越し基調になっているが、図表2の通り、5月と6月の買越しによる「貯金」が残ったかたちだ。10月の売越額を見ると、前述の通り株式市場が上昇基調に転じれば、投資信託から資金が流出する可能性が高くなると考えられる。