「リスクオンの米ドル売り」とは?

新年最初の取引となった4日のNY市場で、主要な株価指数は軒並み大きく下落した。NYダウは一時700ドル以上の大幅安となった。コロナ感染者増加や、5日の米議会上院決選投票への警戒が影響したとされる。こういった中で、為替相場は年末年始の米ドル安の動きが一服した。

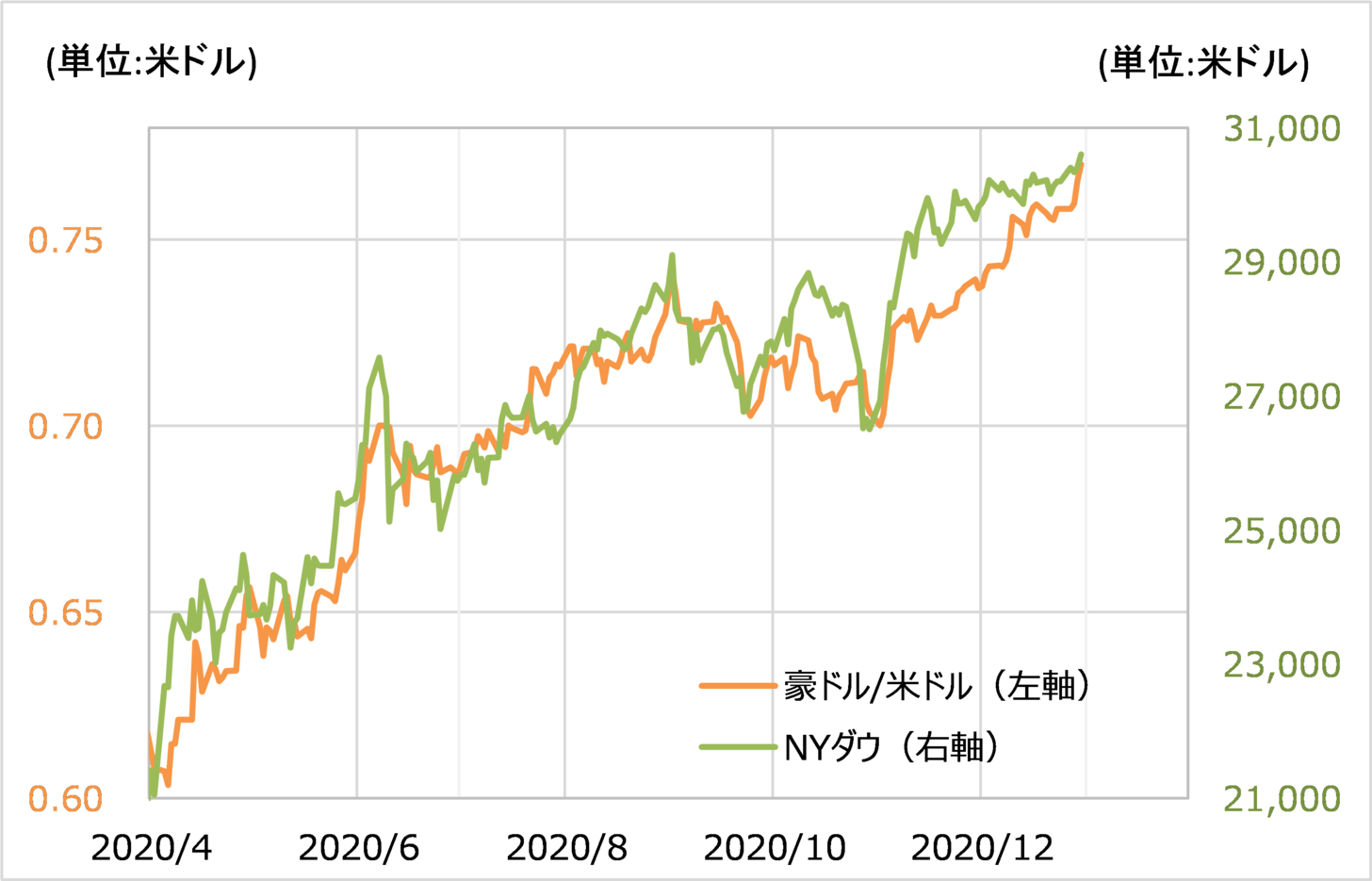

昨年3月の「コロナ・ショック」の世界的株大暴落が一段落した後から、米国株高と米ドル安といった具合に、両者は逆相関関係が基本となっていただけに、4日は株下落を受けて米ドル下落にブレーキがかかったと考えられる(図表1参照)。ただ、そもそも「コロナ後」の株高・米ドル安の関係にも変化の兆しがあるだけに、株価の動向次第では、米ドル安の調整が大きくなる可能性も注目される。

そもそもなぜ、「コロナ後」は米国株高と米ドル安の関係が続いたのか。これについては、「コロナ後」は「リスクオン(株高)の米ドル売り」が基本になったためと考えている人が多いだろう。ただし、「コロナ前」まで、「リスクオンの米ドル売り」は、「コロナ後」ほど一般的ではなかった。では改めて、なぜ、「コロナ後」、「リスクオンの米ドル売り」が一般的になったのか。

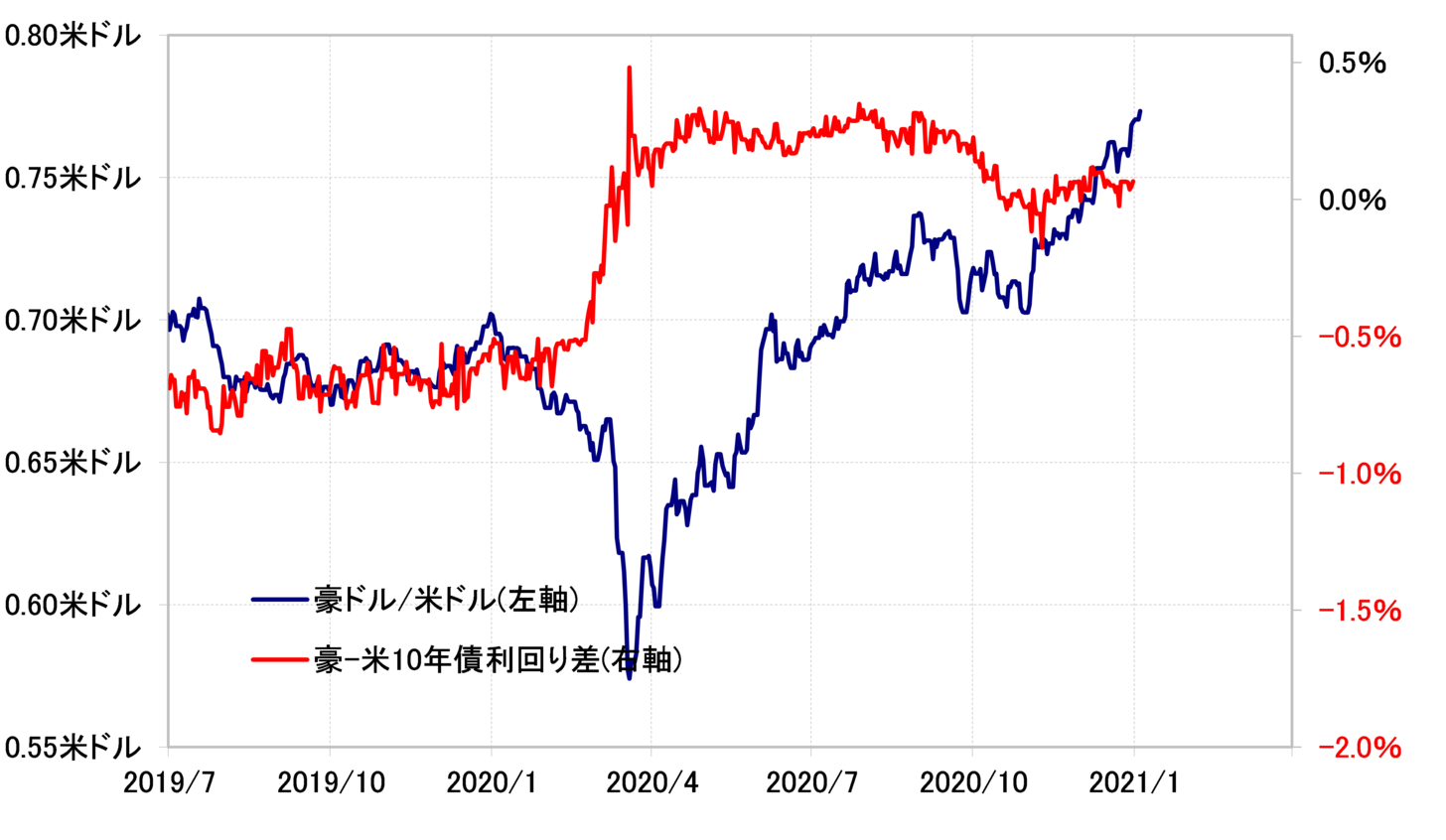

その謎を解く1つの鍵は、金利と米ドルの関係ではないかと私は考えた。昨年3月の「コロナ・ショック」という究極の有事において米ドルは一時的に暴騰したが、それは金利差から大きくかい離した動きだった(図表2参照)。これをもたらした一因は、「cash is king」、究極の有事における基軸通貨米ドル買い殺到だっただろう。

ただ「コロナ・ショック」の株大暴落は、意外に早く昨年3月末までに一段落となった。パニックが一巡した後に残ったのは、金利差で全く正当化できない高過ぎる米ドルだった。以上のように考えると、株高が続く中での金利差から見た米ドル割高が是正される動きこそが、「リスクオンの米ドル売り」の「正体」だったのではないか。

ところで、豪ドル/米ドルと金利差の関係を見ると、上述のような「コロナ後」のかい離は、昨年末までにほぼ解消したようだ。これまで見てきたように、「リスクオンの米ドル売り」の「正体」が、米ドルと金利のかい離修正なら、それが解消されたら、「リスクオンの米ドル売り」は変わってくる可能性があるのではないか。

こういった中で、年末年始、改めて為替市場では米ドル売りが目立った。とくに対豪ドルなどでは昨年来の米ドル安値更新となった。これは、「リスクオンの米ドル売り」がまだ続いているということかといえば、違うのではないか。

豪ドル/米ドルなどは、昨年11月の米大統領選挙が終わってから間もなく一段高(米ドル一段安)となった。これを90日MA(移動平均線)からのかい離率で見ると、選挙まで±2%中心の小動きが続いていたが、この年末年始にかけてプラス5%以上に急拡大した(図表3参照)。

これは、米大統領選挙前後で良くみられてきた、選挙前の小動きの反動から、選挙後は一方向に大きく動きやすいという「アノマリー」の影響が大きいのではないか。その一方で、「コロナ後」続いてきた「リスクオンの米ドル売り」には変化の兆しがあることを考えると、選挙前の小動きの反動の影響の大きい米ドル売りの持続力には自ずと限界があるかもしれない。