今年の株式市場はハイリスク・ハイリターン

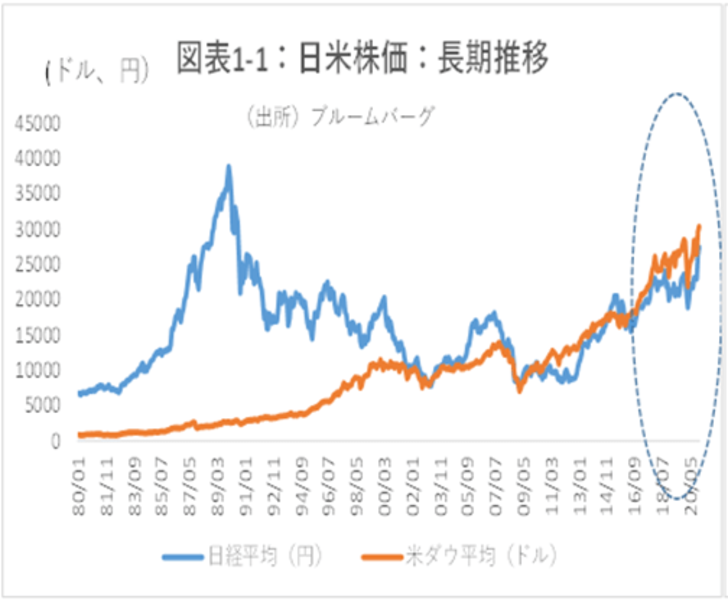

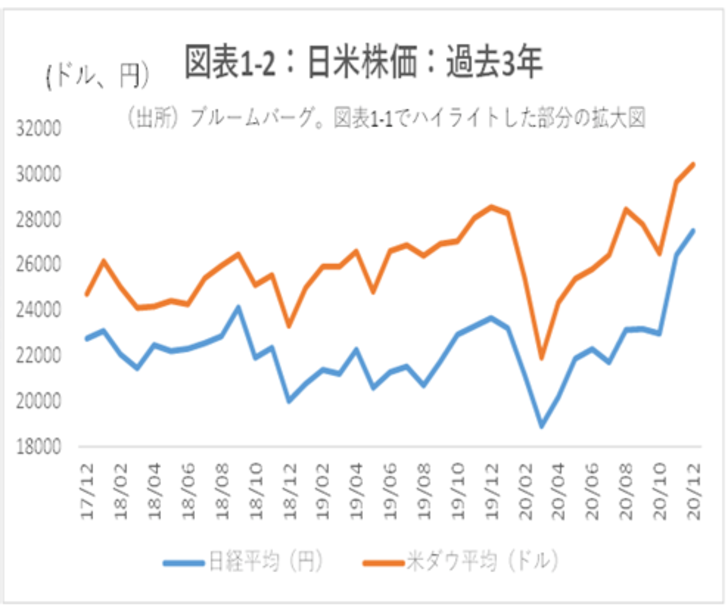

2020年は、社会的には未曾有の厳しさだったが、金融市場的には良い年だったといえる。12/29の日経平均株価は終値で前日比+2.7%の27,568円と、30年ぶりの高値となった (図表1-1、1-2)。

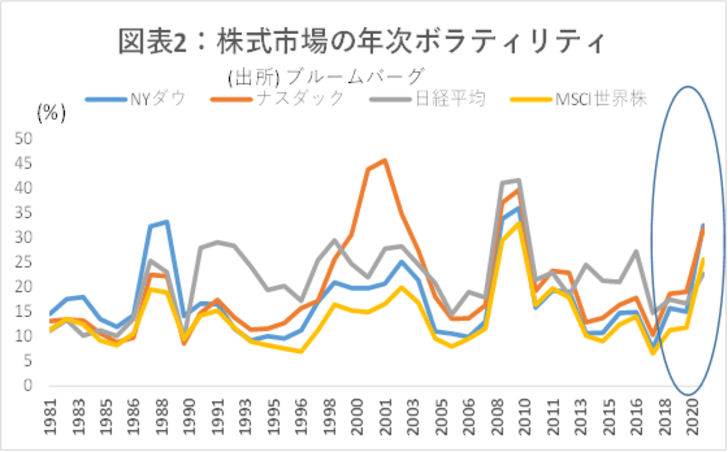

一方、今年は、価格の変動が極めて激しかった年でもある。世界の株価の年間ボラティリティは、リーマンショック以降で最大となった(図表2)。しかも、今回特徴的だったのは、日米欧全ての地域の株式市場で同様のボラティリティの上昇が見られたことだ。1987年のブラックマンデーではダウ平均のボラティリティが急上昇し、1990年の土地バブル崩壊では日経平均が、2000年のITバブル崩壊ではナスダックが、それぞれ大きく上昇する一方、それ以外の市場のボラティリティはそこまでではなかった。つまり、今年の株式市場はどの市場を選んでも高リスクだったことになる。年末に持ち直したからよかったものの、株式市場は案外リスキーな賭けでもあった。

もっと激しく高リスクだった資産もあったが、今年はリスクテイクが報われた年

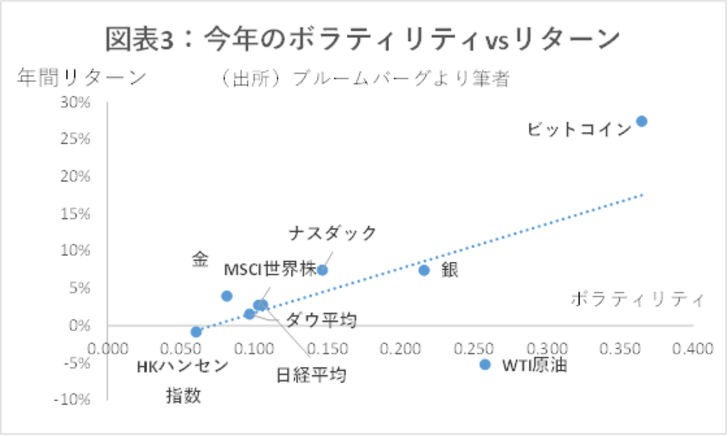

株式以外の資産のリスクとリターンはどうだったか。図表3は、今年1年間のリスク(=変動率の大きさ、標準偏差)を横軸に取り、リターン(配当再投資分を含む)を縦軸に取っている。右上に行くほどリスクもリターンも高く、点線で示す傾向線より上にあるとリスクの割にリターンが良かったことになる。銀やWTI、ビットコインなどはナスダック以上のボラティリティとなった。今年は、年前半の下落を取り返せなかった原油を除き、リスクが高い資産ほどリターンが高かったことがわかる。とりわけ今年は、ビットコインの投資効率が高く、株式の中では投資効率が高かったナスダック以上の成績となっている。

来年の投資はヘッジが重要

来年はどうか。株式は急激な上昇だっただけに反動も懸念される。それだけに、今年以上にリスクヘッジが重要になる。リスクヘッジのためには、株式と逆相関か、もしくは相関が低い資産をポートフォリオに組み入れておくべきである。では具体的には何を保有しておくべきか。

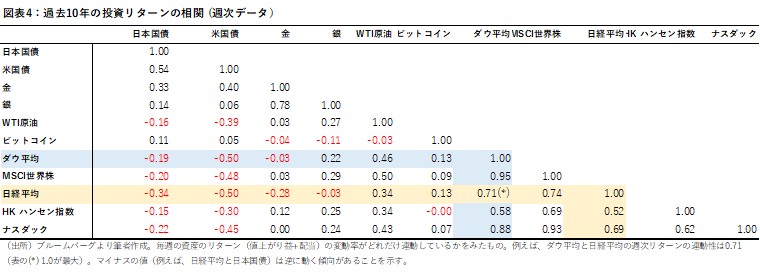

図表4は、過去10年間の資産クラス毎のリターンの相関関係である。縦軸の資産クラスと横軸の資産クラスの項目がクロスした点が、その2つの資産の連動性を示す。例えば、ダウ平均と日経平均の週次のリターンの相関は0.71となっており、この10年間強く連動している。

一方、日米の国債はセオリー通りに株式と逆相関となっている。但し、国債のリターンは極めて低い上、個人投資家には若干投資しにくい。次のヘッジ手段の候補は、金と暗号資産である。金は特に日経平均との負の相関が強く、良好なヘッジ手段となっている。また、ビットコインは日経平均だけでなく、ダウ平均等のあらゆる株式指数と相関が低く、その意味では株式のヘッジ手段に適している。個人にとって、国債よりは投資しやすいこともプラスである。

例えば、この3年間、日経平均連動投信9に対しビットコイン1の割合で投資をしていた場合、平均年率9%のリターン(複利ベース)が得られた計算となる。株式だけだと、市場の変動リスクをもろに負った上、リターンは年率7.5%だった。なお、ここでは3年間で試算しているが、これはビットコインがほぼ最高値の2017年12月を起点としたものだ。もしそれより前か後にビットコインに投資していればリターンは更に大きくなった。

このヘッジ比率は、投資家個々人のリスク特性によるが、生活資金を除く投資可能資産10に対して、メインの資産をその自信度合いに応じて6~8割とし、残りの2~4割を他の資産に投入し、集中リスクをヘッジするのが一般的だろう。

来年も、引き続き金融緩和が続くこと、経済対策も必要とあらば追加もありうることから、株式市場の暴落はメインシナリオではない。しかし、大きく上昇した翌年の株価は、その分、下落のポテンシャルも高いだけに、じっくりヘッジもしつつリターンを狙いたい。