為替と株、そして金利との関係

為替相場と金利差の関係が強くなってきた。最もわかりやすい1つは、NZドル/米ドルとNZ米金利差の関係だろう。11月頃を境に、相関性が急回復してきた(図表1参照)。

NZドル/米ドルとNZ米金利差は、3月の「コロナ・ショック」で大きくかい離した。金利差米ドル不利拡大を尻目に、為替相場はNZドル安・米ドル高が急拡大となった。これは、「コロナ・ショック」といった究極の有事において、金利などを無視した基軸通貨・米ドル買いが殺到した結果と考えられた。

ただ、そんな「コロナ・ショック」の世界的株暴落といったパニックが一段落すると、金利差で全く正当化できない「高すぎる米ドル」という状況が残った。以上のように見ると、その後株高が続く中での米ドル安(NZドル高)、それは一般的に「リスクオン(株高)の米ドル売り」と呼ばれたが、その本質は金利差からかい離した「行き過ぎた米ドル高」是正ということだったのではないか。

そんな目線で見ると、2019年の関係を前提としたNZドル/米ドルとNZ米金利差の関係がほぼ正常化したところから、両者の相関性が回復してきた点は大いに注目されるのではないか。これは、金利差から見た高すぎる米ドルの是正といった「リスクオンの米ドル売り」が一段落し、為替相場は基本的に金利差と連動する関係に戻り始めた可能性を示しているのではないか。

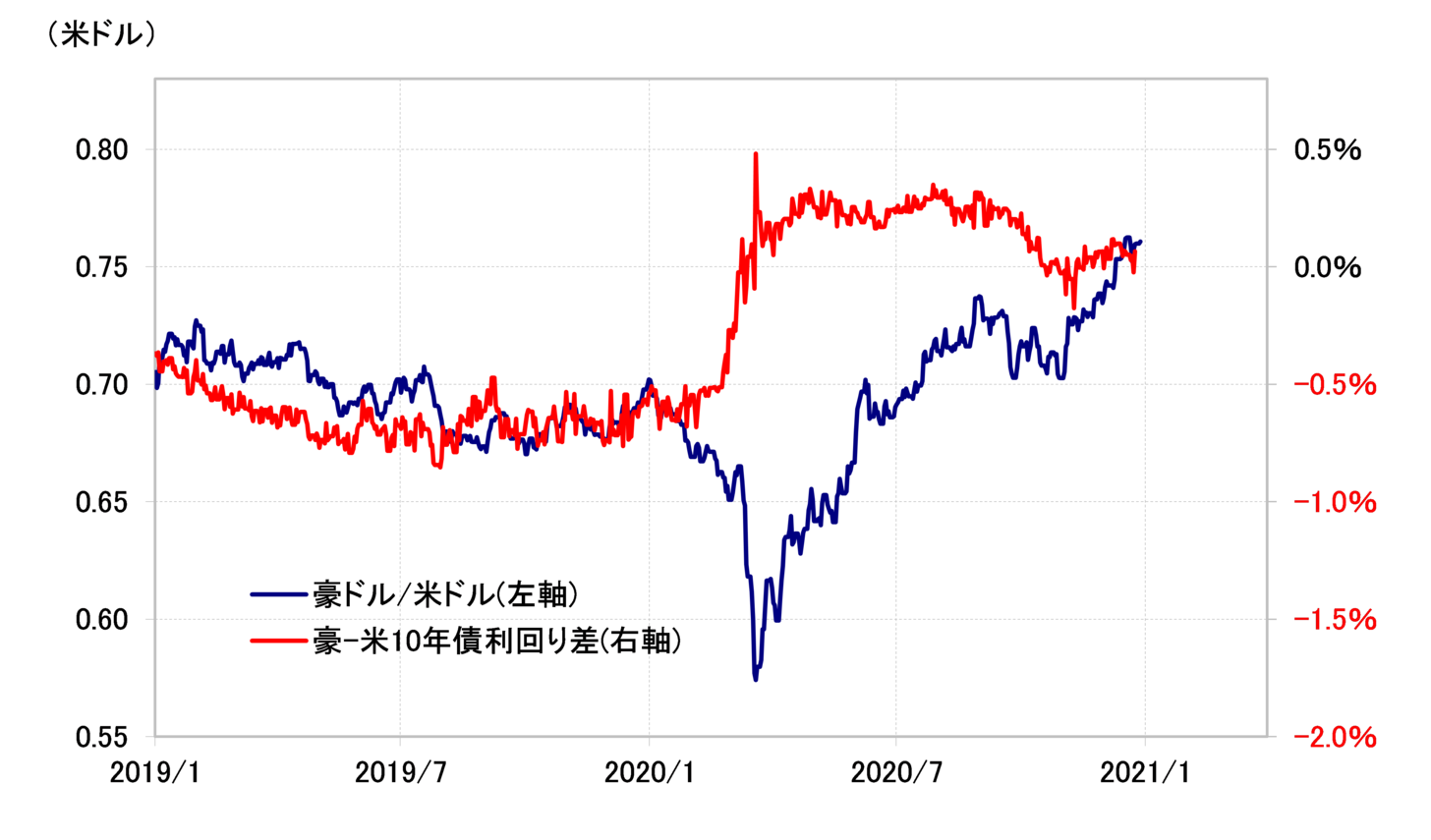

以上のようなことは、豪ドル/米ドルやユーロ/米ドルなどでも該当しそうだ(図表2参照)。要するに、「コロナ後」の株高・米ドル安、別名「リスクオンの米ドル売り」の本質は、「コロナ・ショック」での金利差から見た高すぎる米ドルの是正であり、その意味では両者の関係が正常化された後は、為替相場は基本通り株より金利との関係が大きくなる可能性があるのではないか。

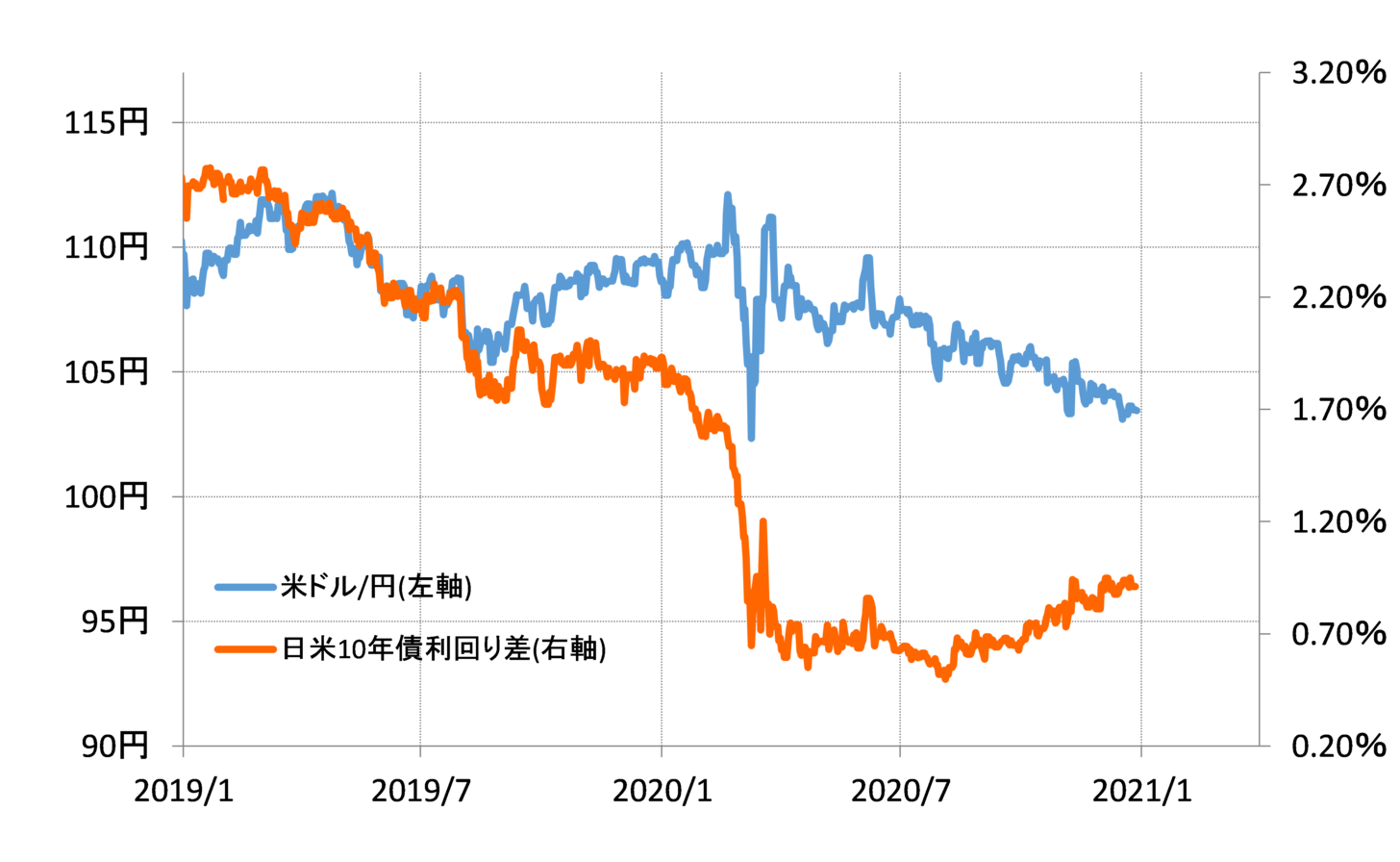

ただし、これは米ドル/円の場合は少し事情が異なる可能性があるかもしれない。なぜなら、米ドル/円の場合は、2019年の金利差との関係を前提とした場合、まだ高すぎる米ドルといった状況は是正されていないからだ(図表3参照)。

それにしても、なぜ米ドル/円は、これまでみてきたNZドル/米ドルや豪ドル/米ドルと異なり、金利差との関係が足元でもかい離した状況となっているのか。NZドル/米ドルと金利差のかい離急拡大は、「コロナ・ショック」局面で起こったものだった。これに対して、米ドル/円は、「コロナ・ショック」以前、2019年後半の株高局面でも、金利差とのかい離拡大となった。

要するに、米ドル/円と金利差とのかい離は、2段階、「コロナ・ショック」といった株安、リスクオフ局面、そしてそれ以前、2019年後半以降の株高、リスクオン局面でも起こっていた。株安、株高において金利差とかい離した米ドル高・円安となった動きは、その反動、株高でも株安でも是正圧力が高まり、米ドル安・円高に向かう可能性があるのではないか。