10回連続利下げで政策金利5%を下回る

メキシコ中央銀行は13日、0.5%の利下げを決定した。ただメキシコペソ/円は上昇傾向が続き、1メキシコペソ=4.8円を上回ってきた(図表1参照)。

【図表1】メキシコペソ/円の日足BIDチャート (2020年5月~)

出所:マネックストレーダーFX

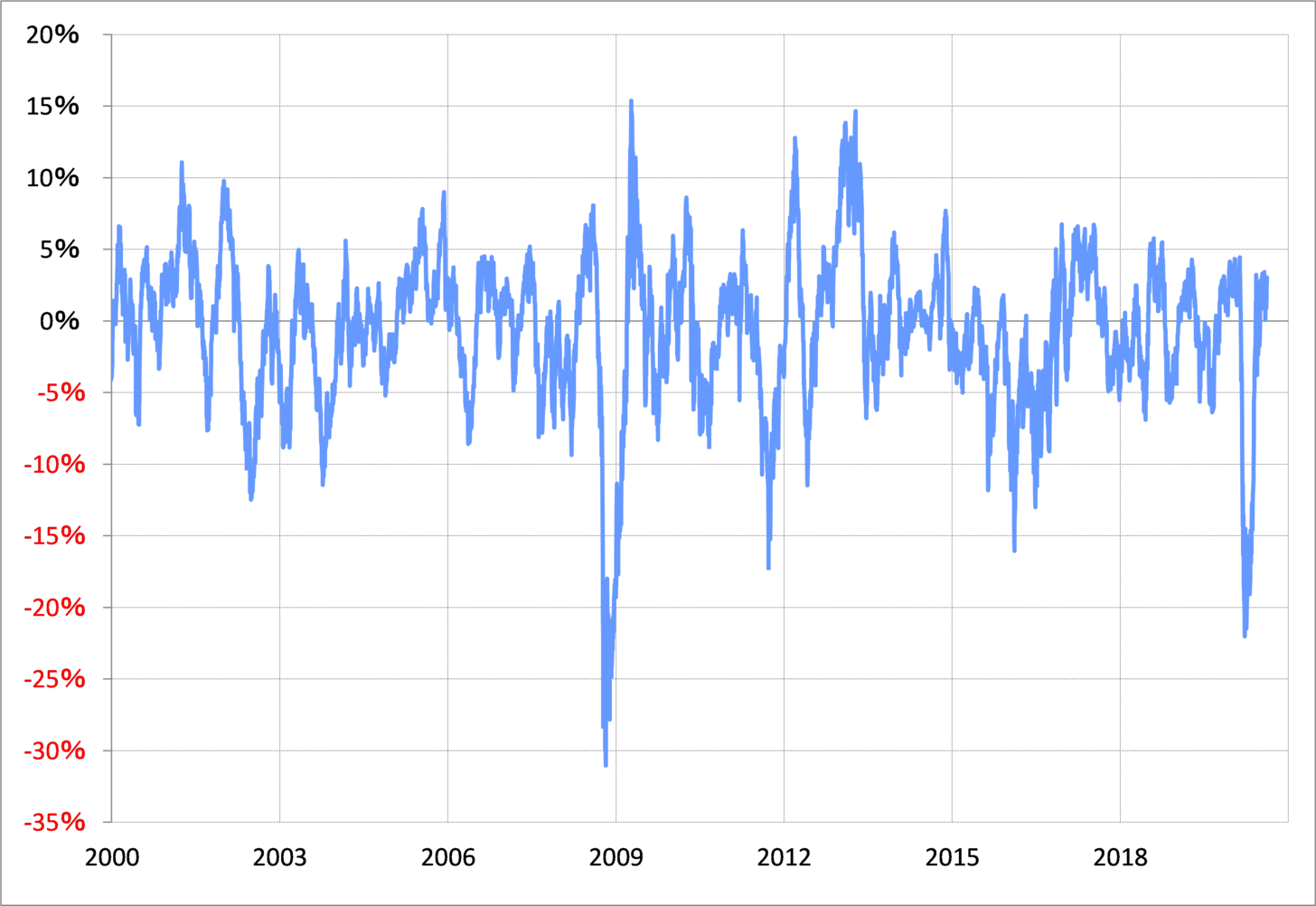

これを90日MA(移動平均線)からのかい離率で見ると、プラス3%に拡大したことになる(図表2参照)。経験的に、メキシコペソ/円は90日MAからのかい離率がプラス5%以上に拡大してくると高値警戒度が強くなってくる。足元の90日MAは4.68円程度なので、5円を上回ってくると、高値警戒が強まる可能性がある。

【図表2】メキシコペソ/円の90日MAからのかい離率(2000年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

ところで、メキシコの利下げは今回で10回連続となった。これを受けて、政策金利は5%を下回り、2016年9月以来の水準まで低下した。それでもメキシコペソが買われたのは、今後の利下げペース鈍化の可能性を受けた結果などの解説が一般的だった。

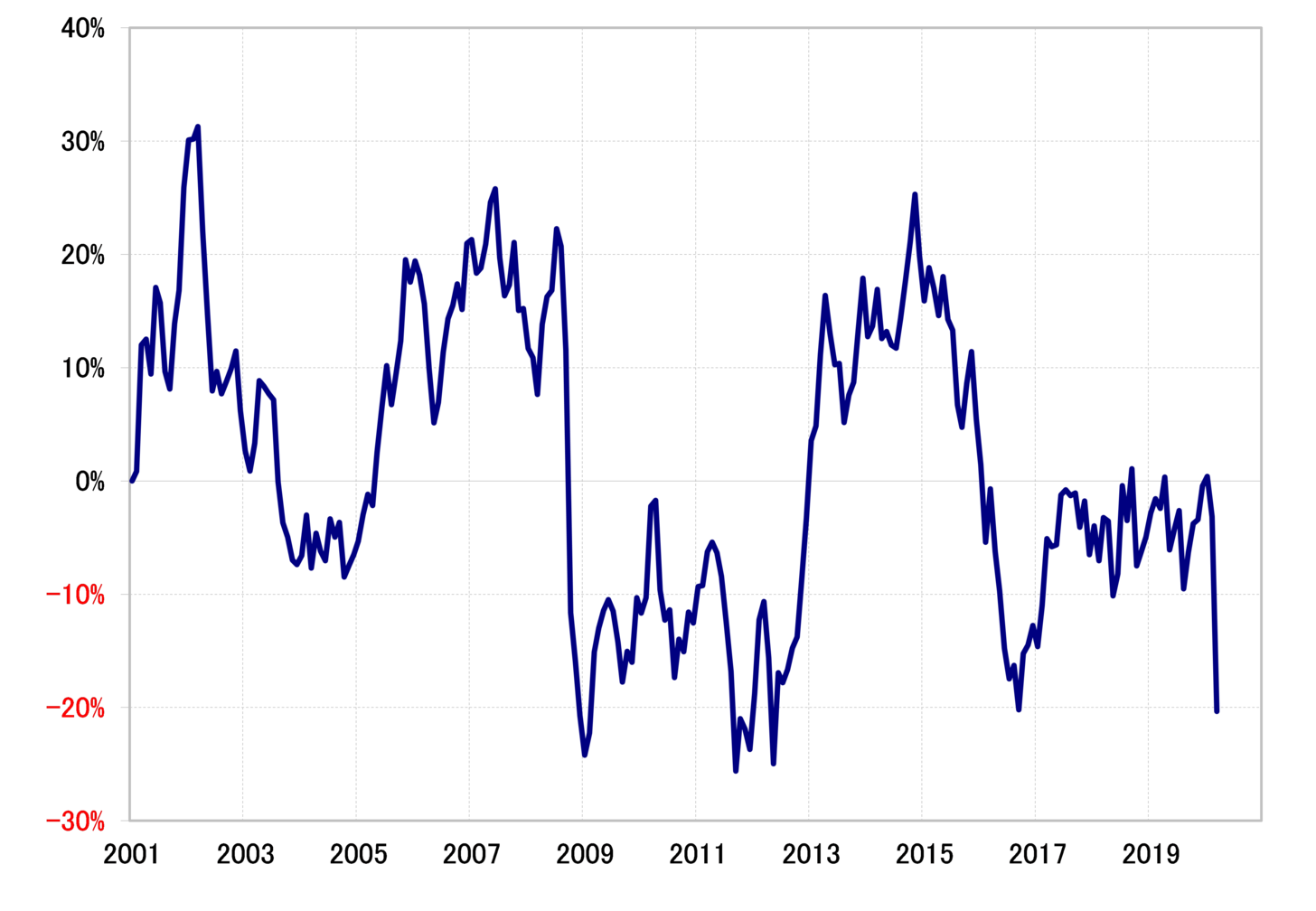

ただ、目先の材料とは別に、メキシコペソ/円が買いを集めやすいのは、中長期的な割安感が大きいのではないか。メキシコペソ/円は購買力平価を最近でも2割程度下回っている(図表3参照)。これは、経験的には中長期的な底値圏の可能性を示している。

【図表3】メキシコペソ/円の購買力平価からのかい離率(2001年~)

出所:リフィニティブ社データをもとにマネックス証券が作成

連続利下げで、高金利の魅力の低下は否めないメキシコペソだが、それでも相対的にはまだ高い利回りといえる。そんな利回りのメリットを享受できるのは、下落リスクが限られる割安局面での買い。

今のメキシコペソ/円はそんな状況にありそうだ。ただ、上述のように5円を上回ってくると短期的な割高リスクが高まる可能性があるため、慎重さが必要になってくるのではないか。