対円と対円以外で米ドル安の理由は違う!?

先週は全体的に米ドル安が目立つ展開となりました。米ドルは、対円では一時105.6円まで下落、3月の「コロナ・ショック」以来の安値まで下落しました。また、対ユーロでは年初来の安値(ユーロ高値)を大きく更新し、1.165ドルを記録しました。ただ、このような米ドル安の理由は、対円と対ユーロなどでは違うかもしれません。

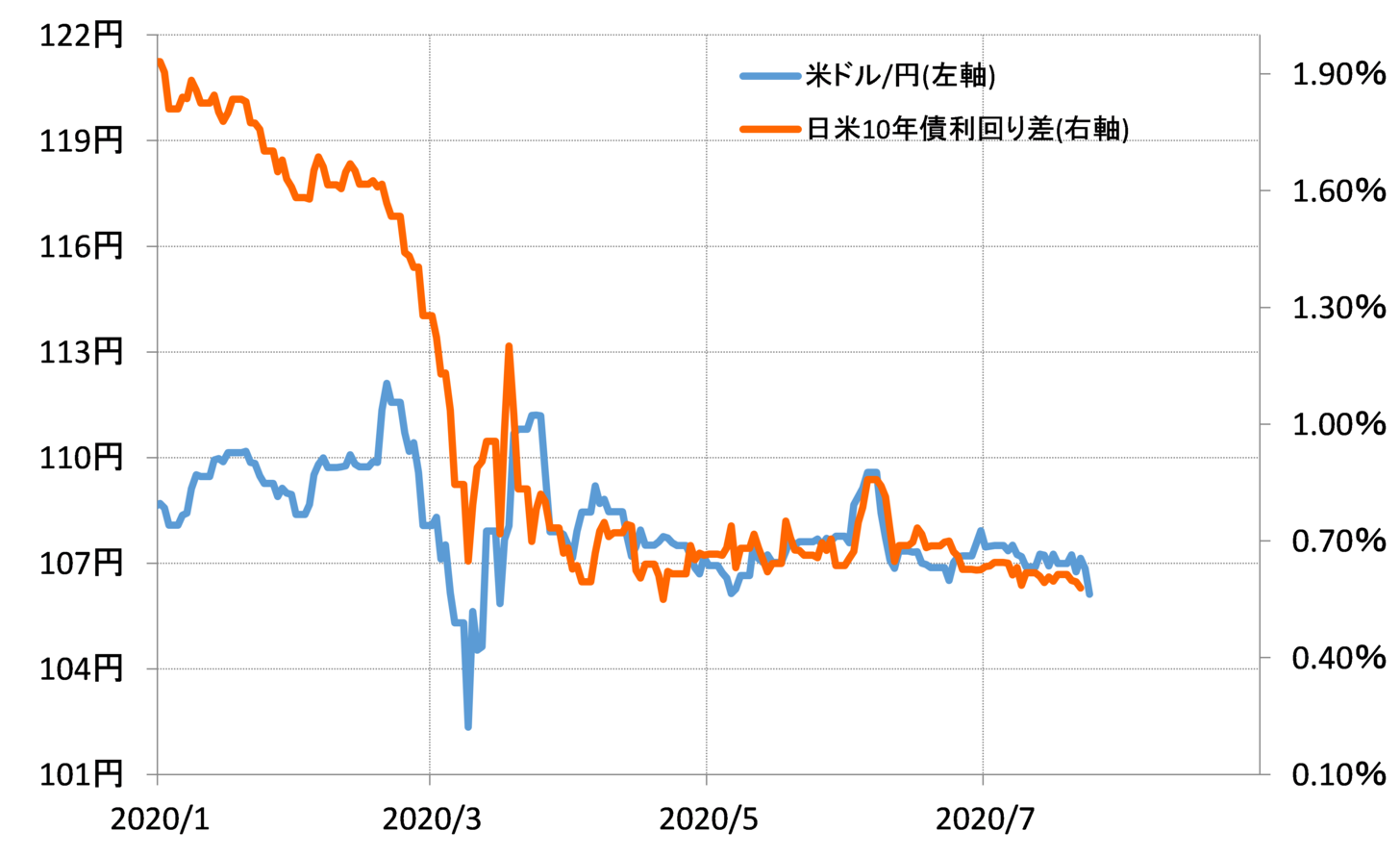

この間の米ドル/円は、日米10年債利回りの差で比較的うまく説明できます(図表1参照)。その意味では、先週米ドル/円が下落したのは、米10年債利回りが0.6%を割り込み、日米金利差において米ドル優位が縮小したことの影響が大きかったのではないでしょうか。

一方で対ユーロでの米ドル下落(ユーロ/米ドル上昇)は、このところ株高との相関関係が目立っていました。その意味では、NYダウが先週半ばにかけて一時2万7千ドルを超えるなど上昇したことに連れたユーロ高・米ドル安の面が強かったのではないでしょうか。

NYダウなど米国株は、週後半には続落となりましたが、それを尻目にユーロ高・米ドル安は続きました。ただ、豪ドル/米ドルなどは、米国株が反落に向かうと上値の重い展開となりました。以上のように見ると、円以外の通貨に対する米ドル安は、米国株の影響を受けやすかったのではないでしょうか。

長期三角保ち合い下放れ、106円巡る攻防に注目

先週は、全体的に米ドル安が目立ったものの、円に対するそれと円以外の通貨に対するそれとでは理由が違うのではないかということを、これまで確認してきました。そうであれば、今後の行方についても、円に対する米ドルと、円以外の通貨に対する米ドルは分けて考える必要があるのではないでしょうか。

まずは米ドル/円について。上述のように、先週の米ドル/円は一時106円を大きく割り込みました。米ドル/円は2015年頃から長期三角保ち合いが続いており、その下限が106円程度と見られます(図表2参照)。その意味では、106円を完全に割り込み、長期三角保ち合いの「下放れ」となるかは注目されるところでしょう。

米ドル買い戻し、対ユーロの動きに注目

次にユーロ/米ドルや豪ドル/米ドルについて。上述のように、これらの通貨は米国株との相関関係が強い状況が続いてきました。大まかには「株高・米ドル安」、「株安・米ドル高」です。これには、「ドル・キャリー」、安く調達した米ドルを売って、株などに投資する取引の影響が大きいのではないかと、私は考えてきました。

そのような見方からすると、今後のユーロ/米ドルなどの行方は、米国株次第といえるでしょう。その米国株は、NYダウなど90日MA(移動平均線)からのかい離率でみると、「上がり過ぎ」懸念が強まっていました。

そして、そんなNYダウ以上にナスダック指数の上昇が目立ち、それをいわゆる「グロース株」がリードする構図となってきました。以上のように見ると、「グロース株」、ナスダック指数の下落がどれだけ広がるかは注目されるところでしょう。

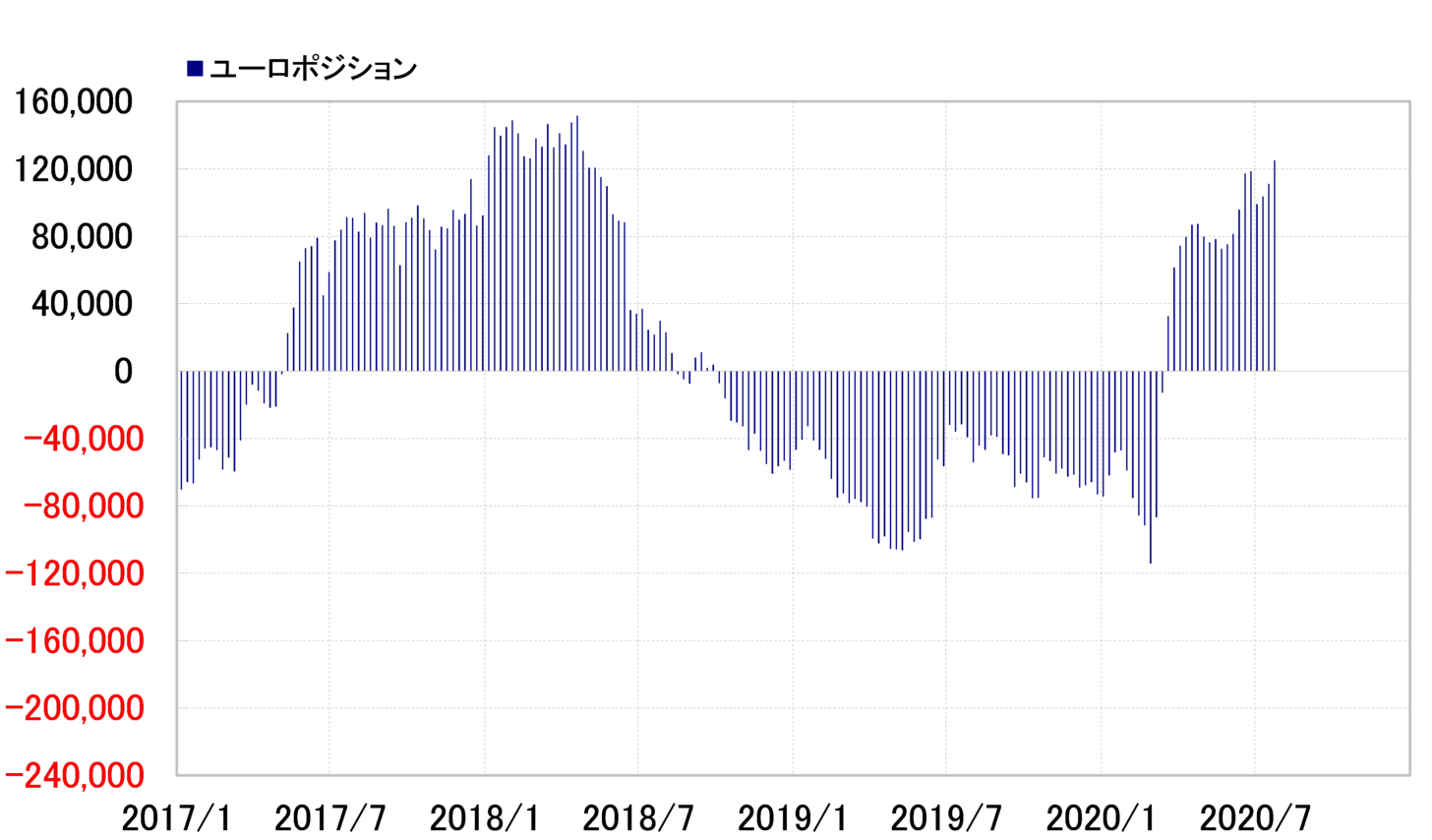

米国株が下落するなら、これまでの関係からすると一旦米ドルは買い戻され、ユーロや豪ドルなどは下落する可能性があるでしょう。とくにユーロは、CFTC(米商品先物取引委員会)統計のポジションでも「買われ過ぎ」懸念が強くなっていたので、株安となり、ユーロ/米ドル、豪ドル/米ドルといった「ドルストレート」が下落するなら、ユーロ/米ドルの動きが焦点になるのではないでしょうか(図表3参照)。