6月が経過しましたので、まず各均衡表の整理から見てみましょう。

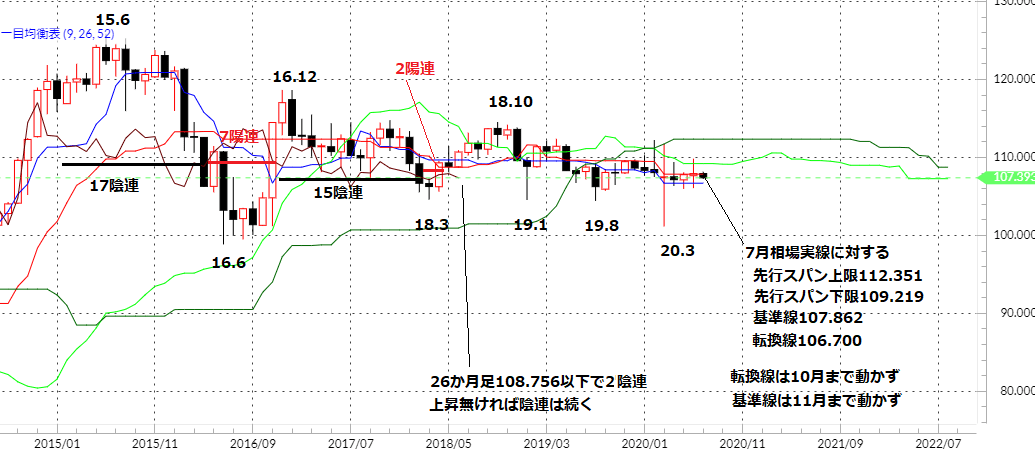

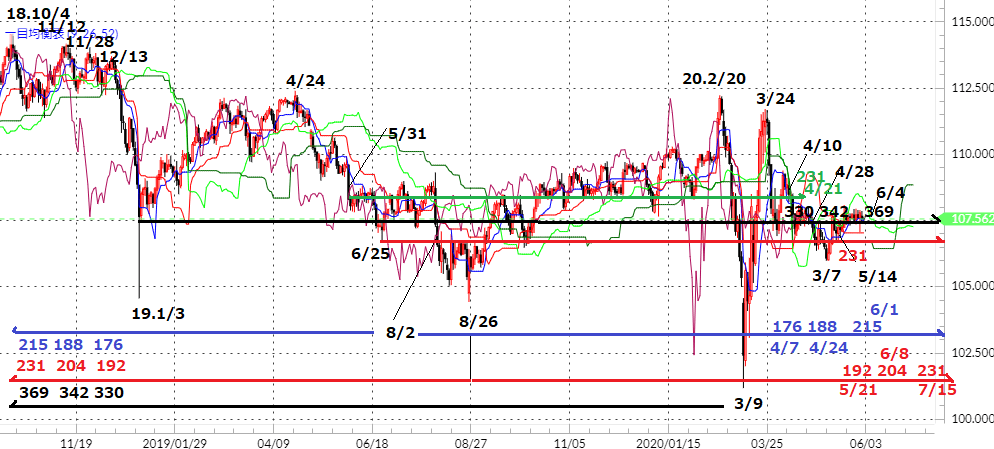

図は米ドル/円月足均衡表となります。

7月7日現在、月足基準線と転換線の間に実線は位置しています。基準線、転換線は当面動きません。

また、26か月足は15陰連後2陽連、1陰、今月108.756円以下で2陰連となります。

現在位置からの下落では陰連は長期化することが確実となります。

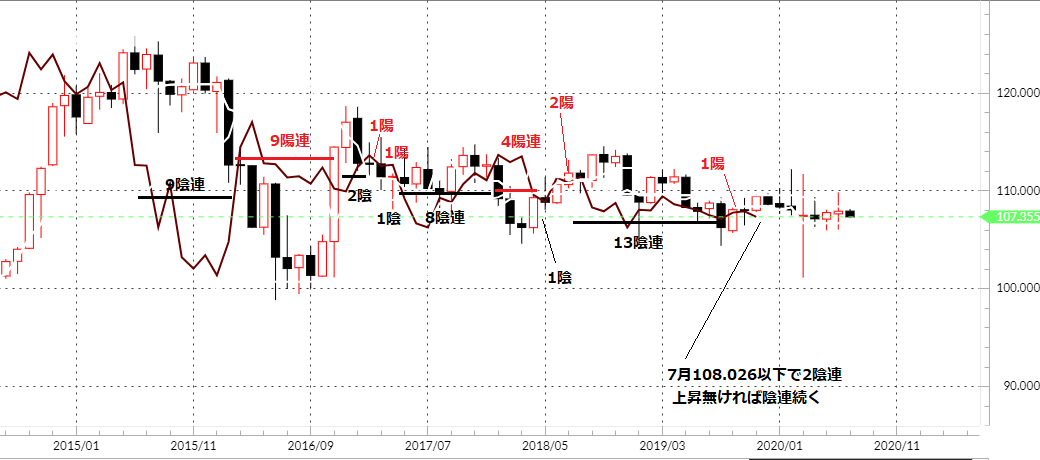

図は月足9の遅行スパンとなります。

9か月足は13陰連後1陽、1陰を経て今月108.026円以下で2陽連目となります。

現在位置からの下落は9か月足も陰連長期化を示唆します。

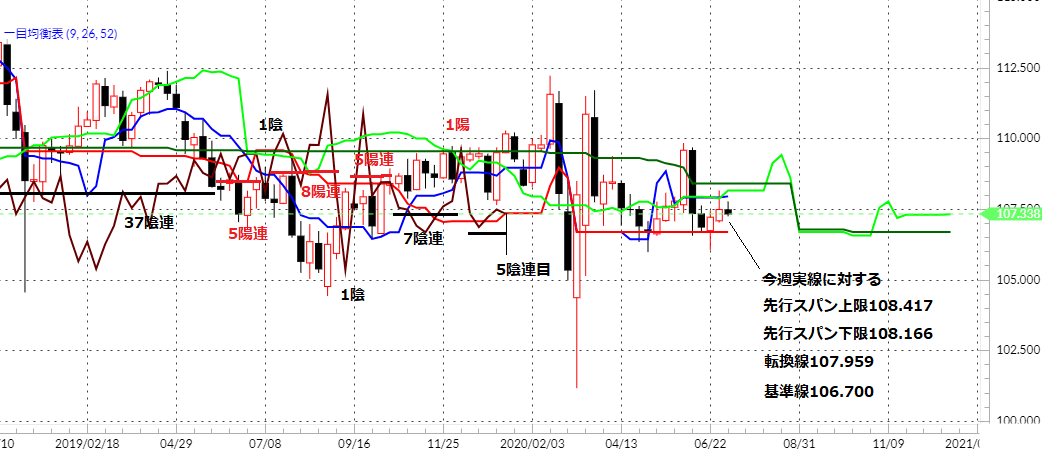

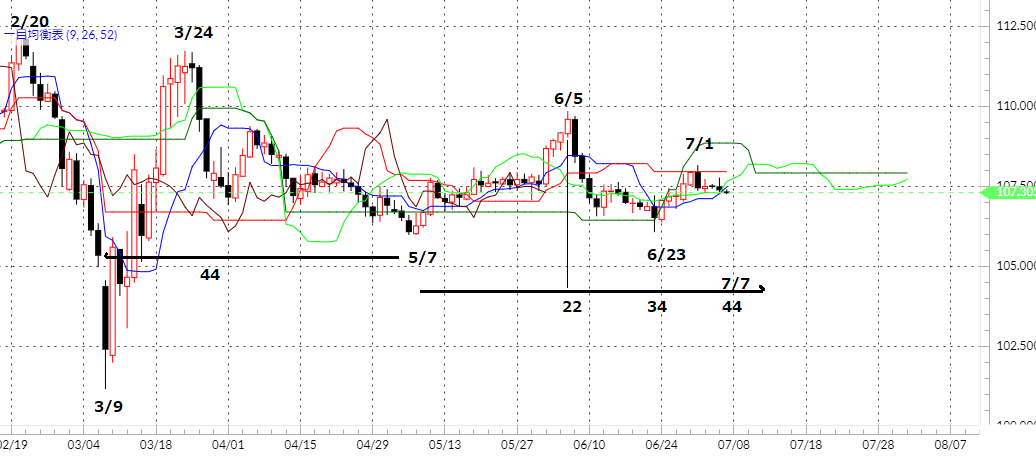

図は週足均衡表となります。

週足もまた基準線と転換線の間に挟まれており、この二本の線も当面受動的変化はありません。

26週足は直近まで9以上の陰陽数を出さず、直近変動では今週が5陰連目となっています。

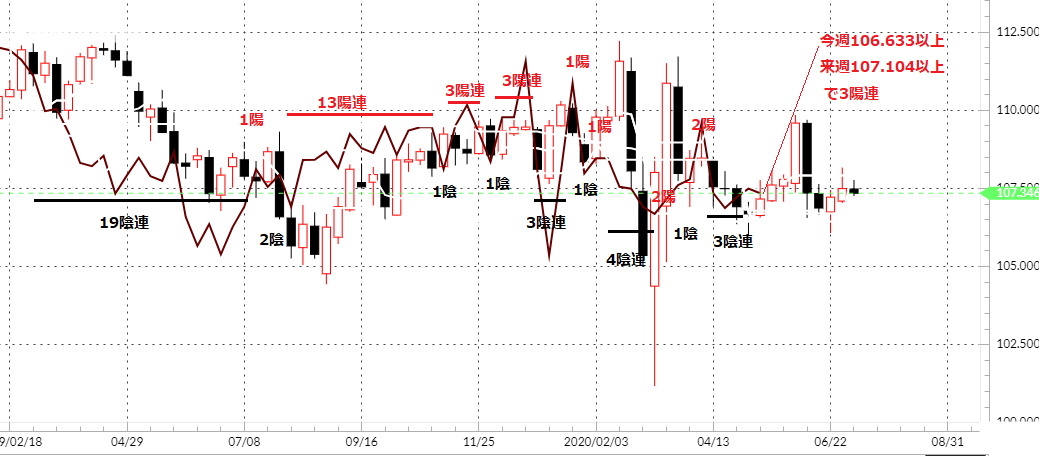

図は週足9の遅行スパンとなります。9週足は直近3陰連後、今週が2陽連目、今週106.633円以上、来週107.10円4以上で3陽連となります。9陽連が期待しがたいだけでなく現在位置から下げるようでは、陰連時代が明確化しかねません。

均衡表での下支えが期待しうるのは、月足遅行スパンに対する先行スパン下限を除いて月足転換線、週足基準線の106.700円のみ。この水準は重視する2019年6月25日安値水準であり、この水準を割り込むようなら低迷長期化の可能性が極めて高くなることが前提となります。

7月変化日は7月8日、15日、23日を重視しています。

何れも下げ三波動構成変化日となり、

・7月8日は2017年1月3日高値から2018年10月4日まで456日に対し2018年10月4日から456日目

・7月15日は2018年10月4日から昨年8月26日まで231日に対し8月26日から231日目

・7月23日は2016年12月高値から2018年10月4日まで467日に対し2018年10月4日から467日目

更に、2020年3月24日からの下げ三波動構成では33日、22日、33日が7月21日となっています。

このうち7月8日は次の点でも大事です。

(1)2016年安値からの上昇数125日、88日に対する2020年3月安値から88日目が7月8日

(2)2019年8月26日安値から一環226日目が7月8日

日足均衡表では転換線が受動的に上昇し、先行スパンと重なってくるタイミングでもあり、この変化日からの騰落は当然大事です。(一日早く本日7月7日に日足転換線を割り込んでしまっていますが)

7月8日、9日(6月5日から13日、13日)以降の下落、6月23日安値割れは下げを強調

これまで次の3つの相場水準を重視してきています。

(1)2019年5月31日実線と交わる遅行スパン108.483円

(2)2019年1月3日終値107.657円

(3)2019年6月25日安値106.778円

直近の6月23日安値はいくつかの下げ三波動構成変化日の重なりがあっただけでなく、2019年8月2日から231日目(2018年10月から2019年8月26日安値まで231日の下落数)で(3)の水準をつけてきています。

6月23日から(2)水準をわずかに超え、(1)に届かず再び(3)を割るならば、当然下げが協調されることになります。その場合、7月15日、23日までの下落としなければなりません。

逆に7月8日以降の上昇では改めて7月15日、23日の在り方が問われてくることになります。

※本文ならびにチャートの時間軸は取引日で作成しています。