直近の価格動向

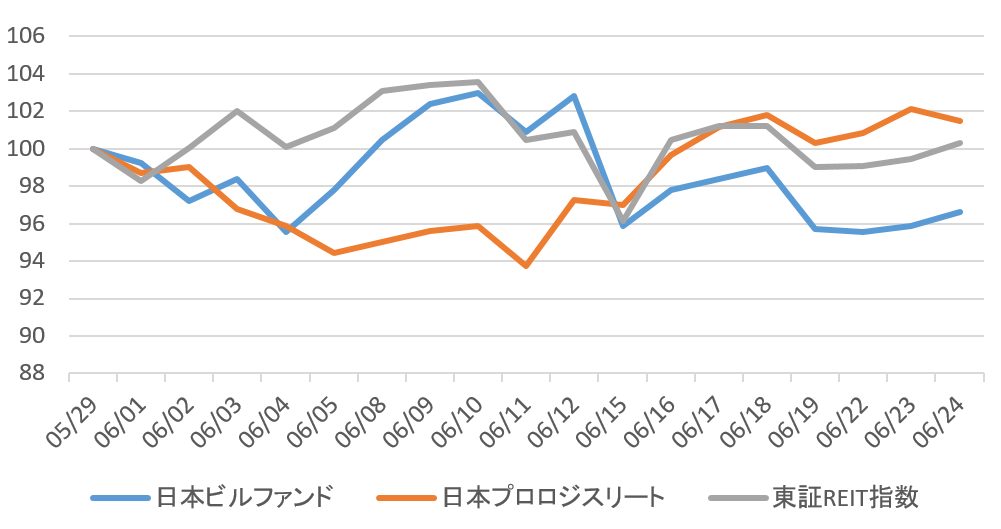

J-REIT価格は、6月中旬から下落基調になっている。東証REIT指数は5月末に1,700ポイントを回復し、6月10日には1,760ポイントまで上昇したが、6月15日には前日比80ポイントを超える下落となるなど1,700ポイントを割り込む動きとなった。

株式市場は日経平均株価がコロナ禍前の2月初旬の水準を回復しているが、東証REIT指数は2017年末頃の水準で留まっている。この背景には、時価総額が大きく東証REIT指数への影響が強いオフィス系銘柄の価格が、安定的な上昇基調に転じていないことがある。

例えば図表1の通り、オフィス系を代表し時価総額が9000億円を超えている日本ビルファンド投資法人(証券コード8951、以下NBF)の値動きは、物流系で時価総額が7000億円を超えている日本プロロジスリート投資法人(証券コード3283)の値動きと比較しても東証REIT指数に対する影響が大きくなっている。

オフィス系銘柄の価格が低迷する理由

オフィス系銘柄の価格が上昇に転じない要因は、4月9日のコラムでもお伝えした通り、景気悪化によるオフィス賃貸市況の悪化懸念があると考えられる。ただし景気悪化の悪影響は、株式市場の一般事業会社の方がオフィス系銘柄より大きくなるはずだ。

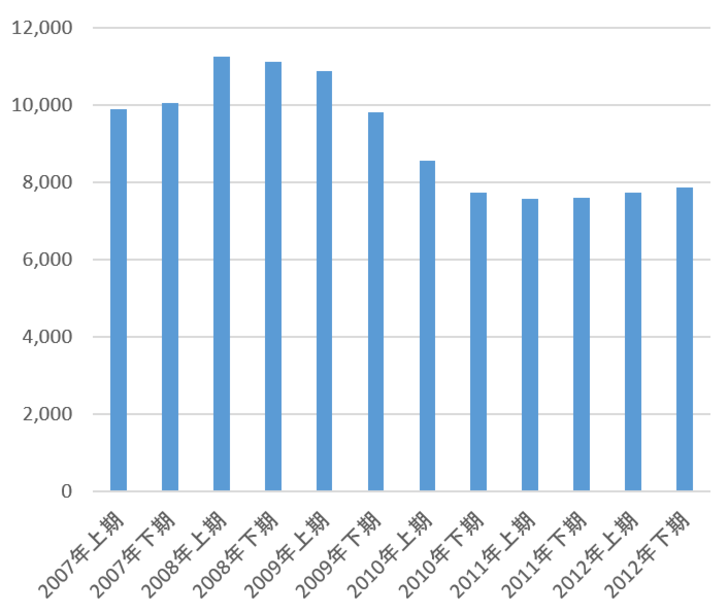

したがって、業績のいわゆるV字回復が期待できる一般事業会社の方が、景気悪化の影響が遅効性を持って長期間にわたるオフィス系銘柄よりも投資家の需要が高い状況になっていると考えられる。図表2の通り、NBFの分配金はリーマンショックが起きた2008年下期から1年以上を経過してから大幅な減少となっていた。

さらにオフィス市場に関しては、コロナ禍によってこれまでの景気後退局面とは異なり、テレワークの進展によるテナント需要の減少という懸念が加わっている。コロナ禍が経済に与える影響はリーマンショックを超えるという予測もあるため、オフィス市場が大幅に悪化する懸念を投資家が抱いている可能性がある。

テレワーク普及の影響

ただし、筆者はテレワークの中でオフィス市場に最も悪影響を与える在宅勤務の普及が急速に進展するとは考えていない。その理由として、労働法制や税制などは未だに在宅勤務を想定したものになっていない点が挙げられる。例えば、裁量労働制を適用できる職種は少ないため、在宅勤務を行う場合には労働時間管理が重要になる。一方で労働時間管理を厳しくすると、従業員のモチベーションを低下させることに繋がりやすい。また在宅勤務による過重労働の問題も今後は顕在化するものと考えられる。

さらに東京のオフィス市場は、極めて大きいという点も挙げられる。賃貸仲介大手の三鬼商事の調べによると都心5区(千代田・中央・港・新宿・渋谷)の貸室面積は、762万坪を超えている。空室率を1%悪化させるためには、7万坪を超える在宅勤務の導入が実現する必要があるのだ。

つまり在宅勤務の影響は、景気後退によるオフィス需要減退に隠れてしまう程度のものと考えられる。従って過剰な懸念がつきまとうオフィス系銘柄は未だに割安感があり、投資妙味のある銘柄がありそうだ。