DeepMacroのNFP予想はコンセンサス16万人増のところ18.2万人増を見込んでいる。昨日発表されたADP雇用レポートも予想が17万人増のところ18.3万人増えた。ほぼ同じ傾向だ。ISM非製造業もコンセンサスを上回る上昇となった。内訳の雇用指数も3か月ぶりに大きく回復、昨年夏以来の水準となった。こうしたことから今週発表のNFPも堅調な結果となることが予想される。

問題はタイミングだ。その意味で、このタイミングで強い雇用統計が発表されるのは非常に良い。相場が下げ続けている最中であれば、いかに良い統計が出ても無視される。あるいは強い統計は金融緩和の阻害要因となるので敬遠されるということもある。しかし、今はそのどちらにも当たらず、素直に好感されるだろう。

米国株市場は相変わらず大荒れの様相だが、足元見られる下値での上下動は底値固めに入ったサインと受け止められる。またFEDが50bpsの利下げをおこなっても株式市場は大幅安となったように、市場は「FRBが金融利下げに踏み切るほど景気は悪化しているのか」との疑心暗鬼になっている部分もある。そうであるなら、ここで良好な雇用統計が示されることは、素直にポジティブだ。市場の安定化に貢献するだろう。

2月のNFP予測:雇用統計はポジティブサプライズとなる見込み

DeepMacroによる民間NFP予測はコンセンサスを上回る

DeepMacroは独自のビッグデータに基づき、2月の民間の非農業部門雇用者数(NFP)を18.2万人増と予測した。コンセンサス予想の16.0万人を上回る。1月のポジティブサプライズに続いて、2月も強い労働市場となると予想している。今月の予測の主な根拠は以下の通り。

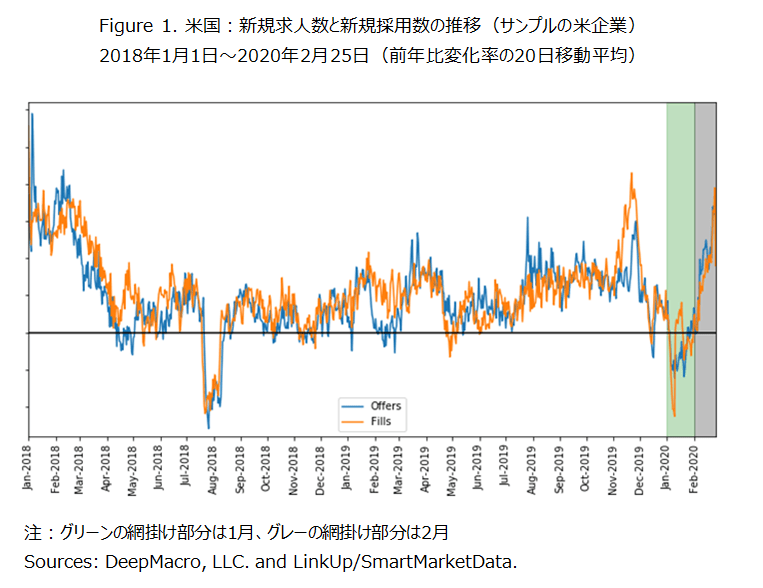

・ビッグデータからは強いシグナルが出ている。(Figure1参照)DeepMacroのビッグデータソースでは、オンライン上の求人情報を追跡し、求人が掲載されたタイミング(新規求人)と削除されたタイミング(新規採用)の両方を確認している。1月の初旬以降、新規求人と新規採用はいずれも顕著な回復を見せている。最新のビッグデータは、現在の労働市場環境が良好であることを示している。

・米国経済は、経済成長という観点では「回復期」にとどまっている。成長の水準自体はトレンドを下回っているものの、プラスの成長のモメンタムがNFP予測を押し上げている。

・新型コロナウイルス(COVID-19)の感染拡大が米国の労働市場に影響を与えているという兆候はまだ見られない。これは意外なことではない。状況は流動的であり、今後も高頻度のビッグデータを活用し、監視を続けていく。中国の労働市場に関しても同様に民間の求人サイトのデータを追っているが、求人件数が減ったという強力な証拠は見つけられていない。(感染拡大のグラウンドゼロとなった湖北省を除く地域)大規模な感染拡大や広範囲に及ぶ行動制限がない限り、労働市場は一時的なショックから回復できる状態にあると考えている。

注:DeepMacroのビッグデータソースについては最近データ取得の方法が改良され、個々の求人をより詳細に追跡し、求人が埋まったタイミングをより正確に測定できるようになった。1月の予測と本日のレポートで使用されているデータは改良後の方法を採用している。過去のデータに関してはリリース当時のものをそのまま使用している。

雇用に関するDeepMacroの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

11月の大統領選に向けて:中西部の主要州の労働市場は相対的に弱い

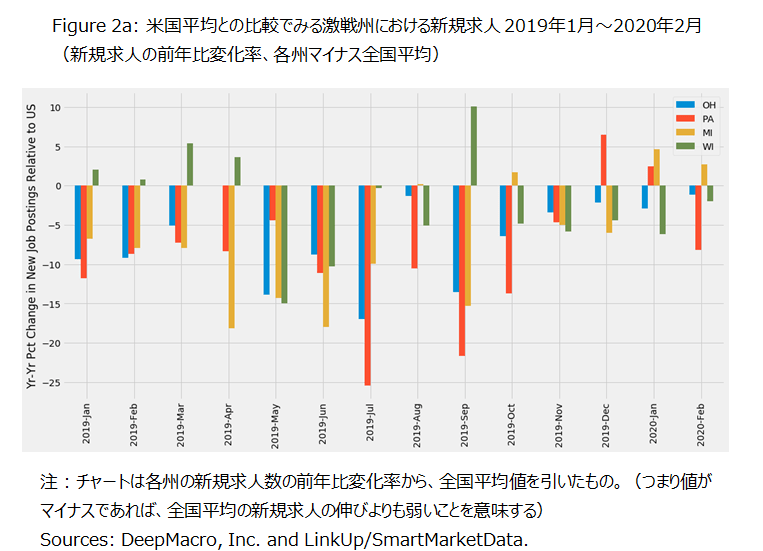

2020年の米国大統領選に先立ち、地域別のビッグデータを活用して、スイング・ステート(激戦州)の雇用の伸びを検証する。Figure 2aは、2016年にトランプが勝利した中西部の4つの州(オハイオ、ペンシルバニア、ミシガン、ウィスコンシン)の新規求人数の前年比の変化を全国平均値との比較で示している。これら激戦州の雇用の伸びは概ね弱く、ほとんどの月で全国平均を下回っている。2019年1月以降の14ヶ月中、2020年1月を除き、すべての月で3州ないし4州が全国平均を下回っている。

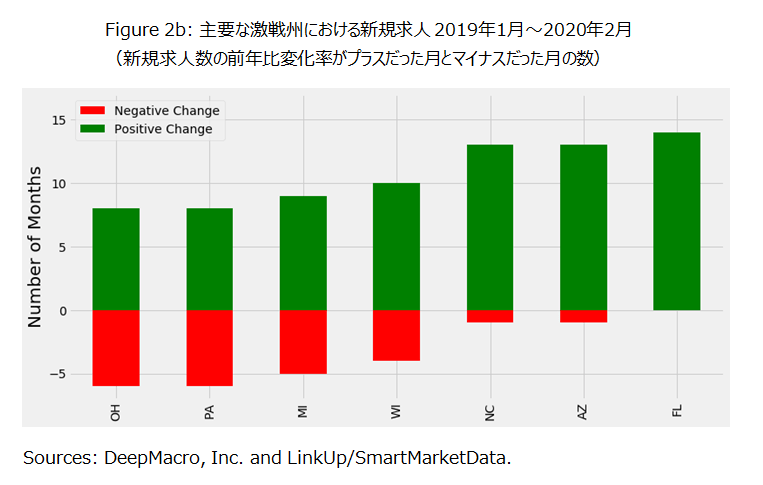

Figure 2bでは、この中西部の州と中西部以外の主要3州(フロリダ、アリゾナ、ノースカロライナ)について、2019年1月以降、オンライン上の新規求人数が前年比でマイナス(またはプラス)となった月の数を示している。中西部は他の激戦州と比較しても雇用の伸びがマイナスとなった月が非常に多い。

2020年の選挙への影響という意味では、2016年にこれらの州で支持を獲得したことがトランプ大統領の勝利に大きく貢献していたが、再び2020年に同じことを期待するのであれば、有権者にここ1年雇用の伸びが全国平均を下回るほど弱かったという事実を見過ごしてもらう必要がある。

短期リスク管理戦略:市場の注目はウイルスとその対策に。しかし強い雇用統計はポジティブサプライズとして好感されるだろう。

雇用統計発表前後のリスク管理を目的に、シンプルな取引戦略を考案した。これはDeepMacroの予測エラーの方が市場予想よりも雇用統計発表後の市場の方向性とより強く相関していることに気づき、当社が考案した戦略である。今月のようにDeepMacroの予測がコンセンサス予想を上回った場合、本戦略では米金利(債券)の売り、米ドルの買い、S&P500の売りを推奨する。しかしながら今月に関しては、雇用統計よりもコロナウイルスの感染拡大とその対策に関するニュースが市場の主な取引材料となる可能性が高い。以下、現在のDeepMacroの中期ポートフォリオのポジションを確認していく。

・金利:DeepMacroの金利モデルによる2年スワップレートの予測は市場のフォワードレートを上回っている。市場のレートはファンダメンタルズや中央銀行の発言が示唆する水準を大きく下回るところまで低下したが、これはコロナウイルスの世界的な感染拡大とその対応策に反応したものだ。ウイルス問題の方が雇用統計発表よりもはるかに注目されると予想している。今回の雇用統計はウイルスが本格的に中国国外に広がる前の期間のデータを反映しており、FRBが危機シナリオで(再び)行動するという決意は、強い雇用統計が発表されたとしても揺らぐことはないだろう。ポジティブサプライズに対する市場の反応は一時的となる可能性が高いが、雇用統計発表時点では米金利の買いポジションをヘッジしておくことが推奨される。

・為替:現在、DeepMacroの為替ポートフォリオでの米ドルのポジションは「リスク」通貨(カナダドルやNZドル)に対してはロング、「リスク回避」通貨(日本円やスイスフラン)に対してはショートとなっている。金利と同様、米ドルはウイルスおよびその対策関連のニュースを材料に主に取引されると予想している。しかし、ポジティブサプライズとなった場合、発表時点で米ドルが上昇する可能性がある。したがって、米ドルのショートポジションをヘッジしておくことを推奨する。

・株式:今週再びグローバル戦術的アセットアロケーションの見直しを行った。3月は2月よりも株式への配分を増やしている。株式市場は、雇用統計のデータが示す「経済成長」に対するシグナル(企業の潜在的な収益性が上がるためポジティブサプライズは株式にとってプラス)と「金融政策」に対するシグナル(金利上昇リスクからポジティブサプライズはマイナス)の両方を重視する。DeepMacroの戦略では通常、後者の要因がより重要であると想定している。しかし今回のケースでは、金融政策への期待はウイルス問題への対応により決まってくる。雇用統計のポジティブサプライズは今月は株式にとってプラスに働く可能性があり、現在のポジションを維持しておくこととする。