投資家は通常、(空売りでもしていない限り)経済に関する暗いニュースより明るいニュースを好む。そして、エコノミストやアナリストは、予想が外れるより当たることを願う。

しかし、今回の雇用統計については楽観的な見通しのDeepMacroの予想が外れてくれますようにと祈らざるを得ない。NFPがDeepMacroの予想通りに18.6万人増となれば7月の利下げ確率が後退し、最高値にある米国株は急落するだろう。

幸いなことに(?)雇用関連の先行指標は軒並み悪化している。ADP全米雇用レポートでは民間雇用者数は、10万2,000人増加と市場予想を下回った。チャレンジャーグレイ&クリスマス発表の4月から6月期の人員削減数は、1年前に比べおよそ34%増加し、今年上半期の合計は33万987人と2009年以来最も多い人員削減数となった。そして6月のISM非製造業景況指数は市場予想より大幅に落ち込み、約2年ぶりの低水準となった。雇用指数の下げが大きく、全体の指数を押し下げた。雇用指数は3.1ポイント低下して55.0。1年4カ月ぶりの大幅低下だ。これだけ雇用に関して悪いデータが並べば、大丈夫。雇用統計は悪い内容になるだろう。ところが、(毎回述べているが)全米雇用者数は1億5000万人。7万人増えようが18万人増えようが誤差の範囲。もともと、ぶれやすい統計が重要なときに上振れする、というシナリオもじゅうぶんある。独立記念日の翌日で市場参加者も少ないだろう。サプライズで波乱の目もある。警戒するに越したことはない。

6月の非農業部門雇用者数(NFP)について、DeepMacroは市場コンセンサス予想よりも楽観的な数字を予測した。しかし、主要な指標はこれまで以上にモメンタムを失っている。米ドルロング維持、米債券ロング縮小のポジションで雇用統計発表に備えたい。

堅調な雇用統計を予測するも、主要な指標は要警戒を示唆

DeepMacroのビッグデータベースの指標は、6月の雇用統計に対する市場コンセンサス予想がやや低すぎる可能性を示唆している。DeepMacroは今月のNFPを18.6万人増と予測しており、市場コンセンサスの15.5万人増をやや上回っている。しかし、データを詳細に分析すると、懸念材料もあり慎重になる必要がある。DeepMacro予測がコンセンサスを上回った場合、われわれの取引戦略では米金利(債券)の売り、米ドルの買い、S&P500の売りを推奨する。今月に関しては、データに好調とは言えないトレンドが現れはじめているため、この推奨内容と反する大きなポジションを保有していればヘッジすることを勧めるが、これに基づいて新たにポジションを作るまでではないと考えている。

強い雇用統計がいつまでも続くことはない、ということはずっと分かっていたことだった。米国の成長はピークを下回っており、現在のような水準では月20万人増のペースを支え続けることはできない。しかし、そうだとしても先月の非常に少ない結果は予想外の水準だった。問題は、これがアノマリー(データの異常)だったのか、それとも米国の雇用の伸びの急激な減速を示す兆候だったのか、という点だ。これについて、われわれは前者だと考えている。われわれはクラッシュを予想しているわけではないが、DeepMacroのモデルが示す今月の予測(18.6万人増)は先月の予測値(21.4万人増)を大きく下回っている。弱さを示す各種データと合わせて考えると、われわれは雇用の伸びの鈍化がはじまったとみている。

最近まで、DeepMacroの指標とマーケットベースのデータの多くは比較的堅調に推移していた。予想を大きく下回った先月の結果を除いて。失業保険申請件数は摩擦的失業のレベルに近い水準を維持しており、ISMの雇用指数も持ち堪えている。雇用統計は今年に入って2回弱い結果となったが、民間雇用者数は過去3ヶ月と6ヶ月の平均でそれぞれ、14.9万人増と16.9万人増となっている。これは、安定した失業率を維持するのに必要と推定されるブレイクイーブンの水準を上回っている。

今月のDeepMacroのデータも、過去数カ月の予測よりは低いものの、堅調な数字となる可能性を示唆している。一方、直近2ヶ月のデータにはあまりプラスでない傾向が見られており、これが予測値の低下として反映されている。

・既存の求人に対する採用はいまだ好調。6月の新規採用は前年比23.6%増となった。5月からは2.9%増とわずかに増加しており、NFPは堅調でコンセンサスを上回るという今月のDeepMacro予測を裏付けている。月中は比較的強いレベルで横ばい。

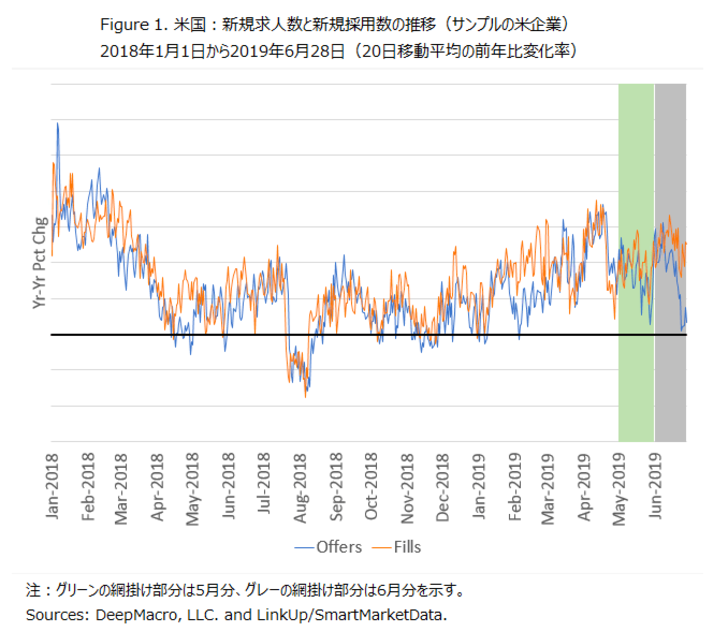

・しかし、新規求人数は減少し始めている。新規求人数はインターネット上に新たに掲載される求人件数をカウントすることで計測している。新たな新規求人は企業の労働需要の増加を意味し、雇用成長の先行指標となる。新規求人件数は5月と比べて3.6%減となったが、前年比ベースでは増加している。(Figure1参照)月中にグラフは低下。(青線)

われわれはこのデータを、労働市場が未利用の労働資源をほぼ使い果したことの証左、とみている。求人数の減少は、雇用主が新たな労働者を雇うほどの需要を期待していないことを示唆しているのかもしれない。最近の米国の成長率の低下が影響を与え始めている可能性もある。

これらの兆候はクラッシュを示唆するものではない。現在の成長ペースでも雇用の伸びを支えることができる。ただこれまでと比べて低い水準となった、ということだ。われわれは、以前ほどの力強さはないが堅調なペースで雇用の伸びは続く、そして今月の雇用統計は新たなトレンドの始まりの水準となると予想している。しかし一方で、市場はすぐに先読みをする傾向にあり、新規求人の伸びの減速といった目立つ材料に特に反応しやすい。これが、今月のDeepMacro予測が楽観的であるにも関わらず、戦略が推奨する取引について慎重になっている理由である。

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

短期のリスクヘッジ戦略:雇用統計発表を前にドルロングを維持、債券ロングポジションを減らす

中期的なポートフォリオに対するイベントドリブンの短期リスクを管理するため、われわれはヘッジ戦略を考案している。雇用統計(NFP)発表に際して、DeepMacroの予測とコンセンサス予想の中央値を比較し、DeepMacro予測が上回った場合、米金利(債券)の売り、米ドルの買い、S&P500の売り、を推奨するというものだ。このルール自体は極めてシンプルなもので、データの微妙な差異やマーケットのポジショニングなどは考慮しない。今月に関しては、いくつかの将来予測的なデータが若干悪化しているように見える。われわれは、この取引戦略を既存のポジションのヘッジに引き続き利用するが、新たにポジションを作ることはしない。

FRBの7月の決定に焦点が当たっていることから、今週金曜日に最も重要で注目を集めるのは、米金利市場におけるマーケットの反応だろう。DeepMacroの金利モデルは現在、買い(received)のポジションとなっている(米2年債3ヶ月フォワードの予測)。このモデルは利下げのタイミングについて予測を行っていないが、もし雇用統計が強い結果となった場合、市場が予想する利下げ回数に影響を与え、その影響が2年債市場に波及する可能性もあるだろう。しかし、FRBの姿勢を再評価するには今月DeepMacroが予測している雇用者数以上のポジティブサプライズが必要となるとわれわれは考えている。一方で、リスクを軽減させる目的から、現在の買いのポジションを減らしておくこととする。

FXについては、ヘッジ戦略の推奨方向(米ドルロング)と既存のポジションが一致するため、これを維持する。FXのモデルは当四半期を通じて一貫してドルロングとなっており、かなりのネットロングポジションを保有している。米国の成長は鈍化しているが、他のG10諸国に対してショートする必要があるほど弱くはない。キャリーが魅力的である点もロングポジションの理由の一つである。

最後に株式に関して。DeepMacroは今週初めアセットアロケーションの見直しを行った。成長鈍化とシステミック市場リスクの上昇を受けて、株式のアンダーウェイトポジションを増やしている。このポジションも今月のヘッジ戦略の推奨内容と一致しており、維持することとする。