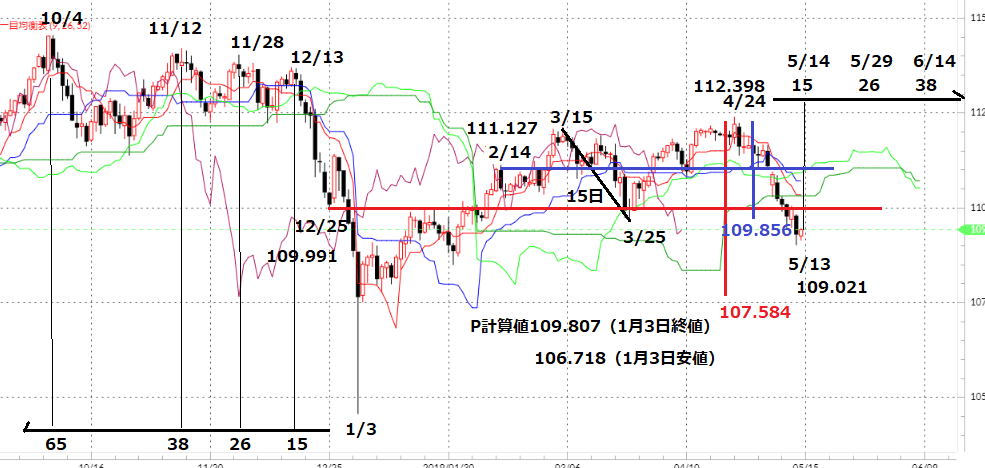

米ドル/円は、前回のコラム「ユーロ/米ドルは楽観視すべきではない」掲載時(5月7日)には日足先行スパン下限位置にあり、下げか否かは不明瞭であるが下げるようなら今年1月安値までの下落日数が影響せざるを得ないと述べました。

5月13日に109.021円まで下げ先行スパンを割り込む結果となっていますが、ここまで下げ幅を出しすぎであります。

これまで昨年12月25日を水準とする底値モミ相場、今年1月からの上昇過程では2月14日からの高値モミとして見てきました。

昨年末からは大きく見れば中間波動ですから、2018年の高値を上抜くまでは押しの日数は3月15日までの15日間の押しのように1月3日までの下落の影響を強く受けることになります。

4月高値からの下落もまた転換線、基準線、先行スパンを押し目とできず簡単に割り込んできたわけですから、まず15日間の下落として5月14日を変化日と置くことになります。しかし、5月13日109.021円、下落時間14日間でいったん下げ止まる形を見せています。

この安値はやはり下げすぎで、2月14日をモミアイの相場水準と置けば111.127円×2-112.398円=109.856円がモミアイ下限水準であり、この計算値は12月25日安値に見合うものになっていました。

また、昨年10月高値からP波動(内孕み)ととらえれば、中間波動としてのP計算値が出てきます。

1月3日安値をザラ場とするか、終値とするかで値段は大きく変わってきますが、1月3日の下髭自体は綾である可能性を残してきていたのでありまして、ここでは終値ベースでのP計算値が重要となります。

P計算値は109.807円、ここでも109円台後半の水準がでています。

従ってこの水準を割らぬことが今年1月安値からの上昇波動継続の条件とも言えましたが、この水準を割り込んだ事実は極めて大きいものとせねばなりません。

また、12月25日を相場水準と置けば109.991円×2-112.398円=107.584円が出ています。

4月高値から1本の下落ですからこの位置で止まらないようなら(時間的には26日の下落日数が働くことを考えれば)この水準までの下げは当然考えねばならなくなるでしょう。1月3日ザラ場でのP計算値もまた106.718円、下げの下値余地を残しています。

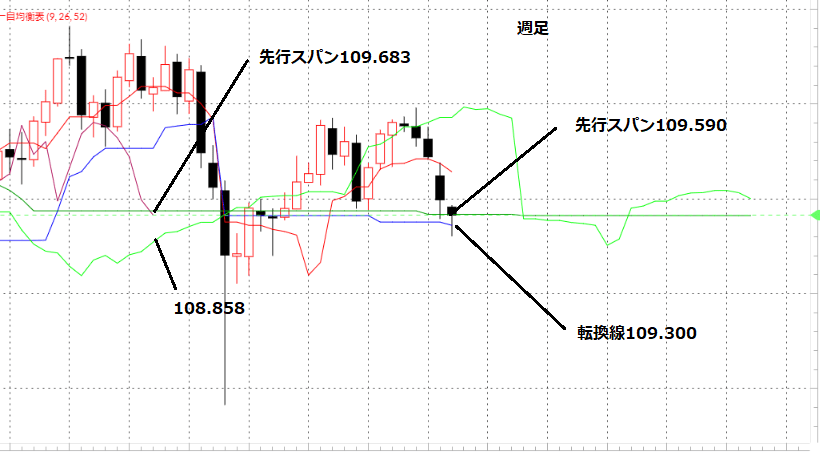

図表2は週足均衡表となります。現在位置がぎりぎりのポイントになっていることがお分かりになるでしょう。

相場実線に対する先行スパン下限は109.590円、転換線は109.300円、遅行スパンに対する先行スパン上限は109.683円、下限は108.858円となっています。

9週足は昨年の下落から10陰連→9陽連を経て今週3陰連目となりますが、現在位置からの下落では9陰連以上は確実になってしまいます。

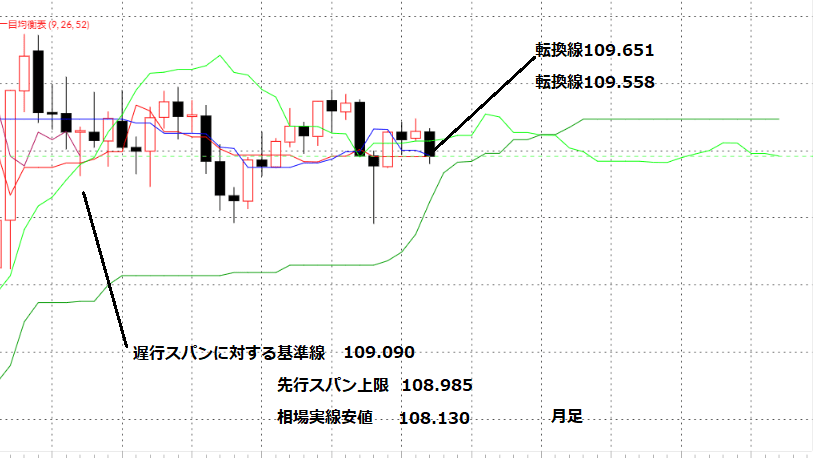

図表3は月足均衡表です。月足もまた基準線109.651円、転換線109.558円と水準も大事ですが悪化した事実は一応大事とせねばなりません。

遅行スパンに対する各均衡表、実線水準も現在位置の重要性を示唆していることがわかります。

時間はかかる

現在相場位置はぎりぎりの位置にありますが、仮に反発力を出したとしても相場が落ち着きを取り戻すまでは時間がかかると見なければなりません。

逆に上記水準割れでは下げ幅が極端化する可能性は極めて大きいものとせねばなりません。

個人的にはここでいったん止まってよいと見ますが、急ぎ商いをするポイントでは決してありません。

ユーロ/米ドルのここまでの戻りは決して大きいものとは言えません。

前回提示の変化日、4月26日安値を中心とする対等数値は、特に注意しつつ推移を見守ることが大事です。

この相場に関しては、一本上昇力を見せてからでなければ容易に入れぬ(26遅行スパンが好転した時に意識を変える)相場と考えます。