前回2月のNFPは2万人の伸びだった。悪天候やその前の1月が31万人強も増加した反動だろうと見られ、市場の反応は限定的だった。しかしADP雇用レポートが13万人弱だったことを考えれば、乖離が大きすぎる。やはり政府機関閉鎖の影響が出たのだろう。集計作業の問題で、明らかな異常値だったと思う。そうすると、今回は集計のやり直しの要素が大きく、上方修正される公算が高い。3月のNFPが18万人程度の増加に回復するかというのも見どころの一つだが、今回は2月分の改定幅に注目したい。大幅上方修正の可能性があるからだ。無論、その場合は戻り歩調にある米株、ドル円の追い風になる。

ISM景況感指数に加えて、雇用統計でも良い数字が出れば、市場は素直にリスクオンとなり株価は上昇するだろう。フィラデルフィア半導体株価指数は史上最高値を更新した。S&P500の史上最高値は2930ポイント(終値ベース)。あと2%もない。昨年秋の急落から半年を経て、米国株は再度史上最高値更新を視野に捉えるところまで来た。日本株の出遅れ感が際立つが、今回の雇用統計が日本株の出遅れ修正を促すきっかけとなることを望みたい。その意味では、現在ちょうど200日移動平均で頭を抑えられているドル円相場がそこを上抜けて、112円台回復となれば強い材料となるだろう。

3月のNFPは市場コンセンサス予想を上回る見通し

DeepMacroは独自のビッグデータ解析により、3月のNFPが市場コンセンサス予想を上回る水準となると予測。今月のDeepMacroによる予測は19.6万人増で、コンセンサス予想の17.8万人をやや上回る。この場合、DeepMacroのトレーディング戦略は、米金利(債券)の売り、米ドルの買い、S&P500の売り、のポジションを推奨する。

今月のDeepMacro予測が正しければ、米国の雇用は元のトレンドに戻ったことになる。直近2ヶ月で、われわれはポジティブとネガティブ、両方のサプライズを目にしてきた。1月の約30万人増と、これに続く2月の2.5万人増という結果だ。今月の予測(19.6万人増)はちょうどその中央にあり、過去6ヶ月(修正前)の平均である19.2万人にかなり近い数字に落ち着いた。米国の雇用が安定しているという見方は、米国経済の現況に対するわれわれの評価と一致している。ここ数ヶ月にわたって米国の成長は横ばいに推移している。成長の水準は昨年よりも低いが、トレンドを上回る水準にあり、いまだ雇用創出のドライバーとなり続けている。今月の予測の背景となる根拠は以下の通り。

・「米国成長ファクター」は微増。成長ファクターは直近数ヶ月安定してきている。水準は昨年を下回っているが、2018年に見られたマイナスのモーメンタムは2019年に入り収束している。

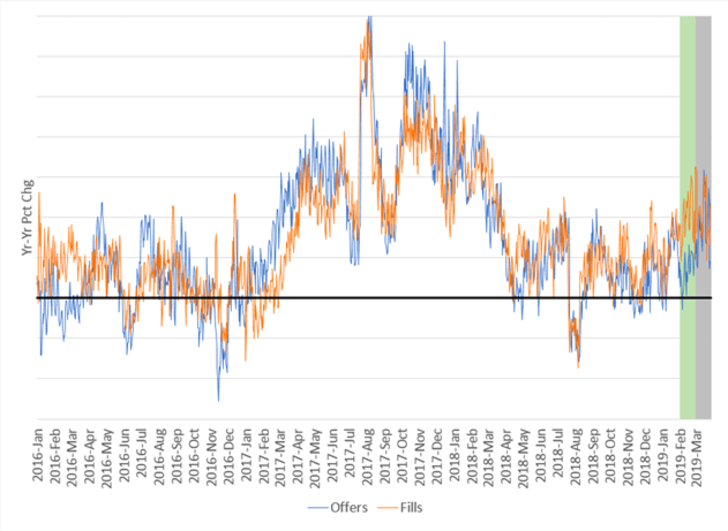

・3月の新規求人は堅調に推移(Figure1参照)。新規求人数は前月比5.1%増、前年比で10%以上増加。新規求人は特に月半ば(調査期間)に強く、月末にかけて徐々に弱くなった。

・新規採用も好調で、前月比2.0%増。前年との比較でも2ヶ月連続で15%以上の増加となった。月中も比較的強い水準を維持しながら推移。

Sources: DeepMacro, LLC. and LinkUp/SmartMarketData.

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

短期のリスクヘッジ戦略:金利上昇、米ドル高へバイアス

雇用統計の数字を正しく言い当てるのも良いことだが、われわれの第一の目的は雇用統計発表後のマーケットの反応を正しく予想することである。われわれはDeepMacro予測と市場コンセンサス予想を比較する。DeepMacroの予測が今月のように市場コンセンサスを上回る場合、米金利(債券)の売り、米ドルの買い、S&P500の売り、の取引を推奨する。無論、これは非常にシンプルな取引ルールであり、このルールのみに基づいて取引を行うわけではない。しかし、シンプルな戦略ながらヒット率(プラスとなる率)は高く、雇用統計前後のリスクヘッジを行う際の有用な情報となりうる。したがって、われわれは中期的なポートフォリオのリスクヘッジ戦略としてこのモデルを利用している。

今月、この短期的なリスクヘッジ戦略が推奨する方向性は、既存の中期的なポジションの方向性と一致している。

FXに関しては、すでにDeepMacro FX-1モデルは大幅なドルロングとなっている。このポジションの主な理由としては、米国の強い成長と、米ドルのキャリーが他通貨と比較して魅力的であることが挙げられる。確かに、米国の成長は以前の高い水準からは低下しているものの、トレンドを上回る高位の水準で安定推移していることが最近も確認されている。一方でカナダの成長は急激に減速しており、成長の観点からも、米ドルはカナダドルよりも良いポジションに位置している。強い雇用統計という予測はわれわれのこのような見方と一致しており、雇用統計を前に、われわれは既存のドルロングのポジションを維持することとする。

米金利に関して、DeepMacroのモデルは現在売りのポジションとなっている。DeepMacroの「中央銀行バイアスインデックス」はFRBのハト派転換を上手く拾うことに成功したが、DeepMacroの米2年債3ヶ月フォワードの予測レートはいまだマーケットレートを12bps程度上回っている。これはマーケットがFRBのレトリックの変化を過大評価しているためだとわれわれは考えている。これまで議論してきた通り、米国の成長は十分に堅調であり、この見通しは強い雇用統計という今月の予測と一致している。したがって現在の金利のポジションも維持する。

最後に株式に関して、先週初め、われわれは資産配分の見直しを行った。安定した成長、低いインフレ率、落ち着いたリスク環境といった要因を考慮し、株式の配分を若干増やしている。しかし、景気サイクルの後半という局面でリスク資産のアップサイドは限られるとの考えから、一般的に用いられる時価総額加重ベースの比率からはアンダーウェイトとした。この見解も短期ヘッジ戦略の推奨する方向性と一致しており、雇用統計を前に、現在の株式アンダーウェイトのポジションも維持することとする。