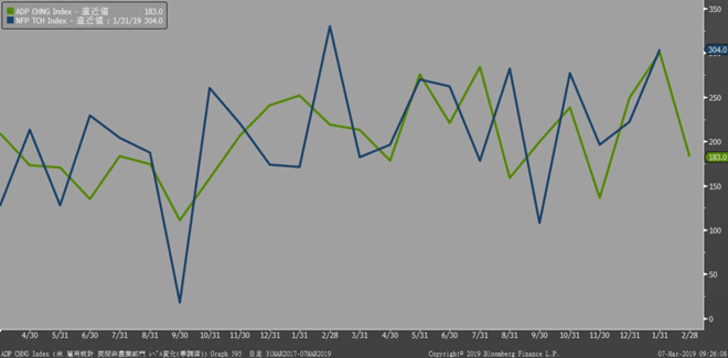

民間の雇用サービス会社、ADPが発表した2月の民間雇用者数は、前の月より18万3,000人の増加にとどまり、3ヵ月ぶりの低い伸びとなった。市場の予想も下回ったが、Bloombergの予想中央値は19万人増だから、ほぼ想定の範囲内だ。昔はADPと政府の雇用統計はかなりずれることがあったが、数年前に算出方法を変更してからはかなり連動性が高まり、雇用統計の先行指標としての精度が増している。

とは言うものの、先月1月分は30万人増に上方修正したが、これは雇用統計でNFPが30万人増となったのを受けての「後出し」だ。初回値は21万3000人だったので、あまりあてにならない。

ただ今回のADP雇用レポートに沿う形で、1月の30万人から2月は18万人程度に減少するというのは、NFPの市場予想と一致する。予想通りの数字なら織り込み済みで市場の反応は限定的だろう。

DeepMacroの予想ではコンセンサスを上回る24万人となっている。その通りになれば申し分ないが…。

問題は、何度も言っている通り、雇用統計のNFPはぶれやすいことだ。政府機関閉鎖の影響は出ないだろうか。小売売上高など明らかに集計がおかしかったと思わざるを得ない結果であった。加えて、前月が30万人超なので、予想を下振れた場合、「落差」の印象が大きい。

これまでなら、悪い数字でもFEDの利上げを思いとどまらせる材料として、いいように解釈することができが、すでにFEDが利上げ停止やバランスシート縮小終了に傾いているいまでは、悪い景気指標は素直に悪い材料だ。

昨日、米連邦準備制度理事会(FRB)が公表した地区連銀経済報告(ベージュブック)でも、1、2月に景気が減速したことが示された。OECDも世界経済見通しを下方修正した。再び、景気減速に対する懸念が市場の重石として浮上しているタイミングだけに、今回はNFPの下振れをいつもよりも慎重に警戒したい。

2月のNFPは市場コンセンサス予想を上回ると予測

DeepMacroは独自のビッグデータに基づき、2月の民間NFP(非農業部門雇用者数)を24.2万人増と予測。今月、DeepMacro予測は市場コンセンサス予想の18.0万人増を大きく上回った。これまでも述べてきた通り、われわれが目指しているのは、(NFPの数値というよりも、雇用統計発表後の)マーケットの反応を正しく予想することである。われわれのシンプルな取引ルールでは、NFPのDeepMacro予測と市場のコンセンサス予想の値を比較し、DeepMacro予測が今月のように市場コンセンサスを上回った場合、米金利(債券)の売り、米ドルの買い、S&P500の売り、を行う。実際はこのルールのみに基づいて取引をするわけではないが、この情報は雇用統計前後のイベントリスクをヘッジするのに有用だと感じており、われわれの中期のポートフォリオのリスクヘッジに活用している。

今月のDeepMacro予測(24.2万人増)は、先月の驚くほど良い数字からのシフトダウンとはなるが、それでも景気サイクルの後期の局面にしては、非常に強い雇用者数の増加を意味する。DeepMacroモデルが市場コンセンサスを上回る予測を行った根拠は以下の通り。

・米国の成長ファクターは若干増加し、0.60に(10年平均からの標準偏差)。全体として米国成長ファクターは2018年中に低下した後、トレンドを上回る水準で安定している。

・新規求人は2月も堅調に推移。新規求人数は前月比1.8%増、前年比7.5%増。月の半ばにかけて勢いを取り戻した。

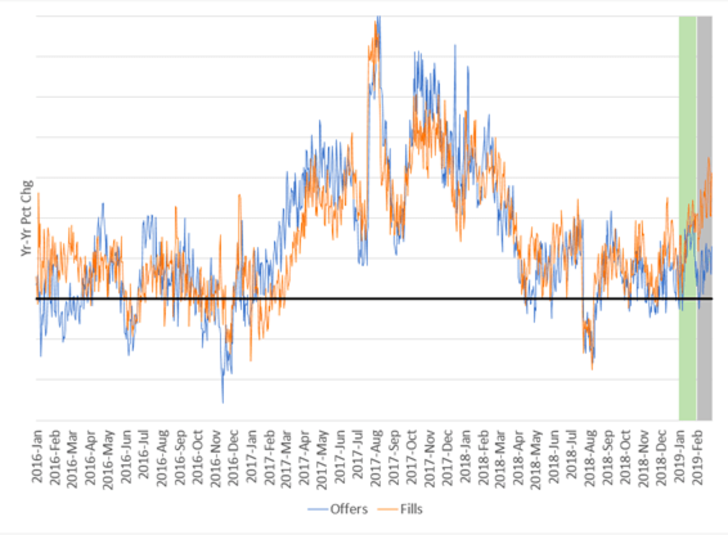

・新規採用は、最近の傾向どおり、新規求人の水準を超えている。今月はその傾向がさらに顕著となった(Figure1参照)。新規採用は1月の堅調な水準からさらに4.8%増加、前年比でも大幅に増加した。新規求人と同様、月の中頃にかけて勢いを増した。

2016年1月1日から2019年2月27日(20日移動平均の前年比変化率)

雇用に関するわれわれの主要なデータソースは、3万社に及ぶ米国企業の人事ウェブサイトに掲載される求人情報である。企業が求人広告をウェブサイトに掲載した時点でわれわれはそれを新規の「求人」とカウントし、掲載が取り下げされた時点で求人が「埋まった」=「採用」された、と判断している。新たな求人は企業側の労働需要の増加を意味し、雇用の伸びの先行指標となる。また、これら新規求人データの総数は、DeepMacro「成長ファクター」によって計測される景気サイクルの全般的な強さなどの他の変数と合わせて分析することで、毎月のNFPに対する説明力を持つことがわかってきている。

短期のリスクヘッジ戦略:ドル高、金利上昇へバイアス

われわれの短期リスクヘッジ戦略では、DeepMacro予測が市場コンセンサスを上回った場合、米金利(債券)の売り、米ドルの買い、S&P500の売りを推奨している。われわれはこの情報を基に、中期のポートフォリオのポジションに対するリスクヘッジを行なっている。今月に関しては、短期ヘッジ戦略が推奨する取引の方向性は、われわれの既存のポジションと一致している。

1月のNFP発表後、われわれは2018年のこの戦略(取引ルール)のパフォーマンス結果を検証した。戦略で採用する5つの資産クラスの結果を合計すると、本戦略は12ヶ月中7ヶ月で正解、つまりプラスのリターンとなっており、市場コンセンサス予想に基づいた取引(12ヶ月中5ヶ月)を上回る成績となった。さらに、発表日前日にNFPの数字を知り得たとして、それに基づいた取引をしたと仮定した場合(実際には勿論不可能だが)の結果をも上回った。本戦略は1月も好調なスタートを切っている。強いNFP予測は、発表後5日間の取引期間で米ドル高、金利上昇、という結果によりその有効性が確認された。

FXに関しては、すでに中期のポートフォリオは米ドルロングである。ロング幅は今週縮小されたが、通貨の中では最大のロングポジションとなっており、雇用統計前に現在のポジションを維持しておく。

金利に関しては現在売りのポジションとしている。われわれはマーケットがFRBのハト派転換を評価しすぎている可能性を考えている。DeepMacroモデルは、米国のトレンドを上回る、安定的な成長を捉えている。この見方は強いNFPに対するとわれわれの予想と一致しており、現在のポジションを維持することとする。

最後に株式に関して、昨日われわれはマクロ指標に改善が見られたことから、株式への配分を増やす決定をした。しかし、景気循環の後期ではリスク資産のアップサイドには限界があるため、株式のポジション自体は、時価総額加重ベースのベンチマークに対してアンダーウェイトとなっている。われわれは、短期ヘッジ戦略の推奨内容どおり、この株式のアンダーウェイトポジションを維持しておくこととする。