短期的には株価は売られ過ぎも中期的には要警戒続く

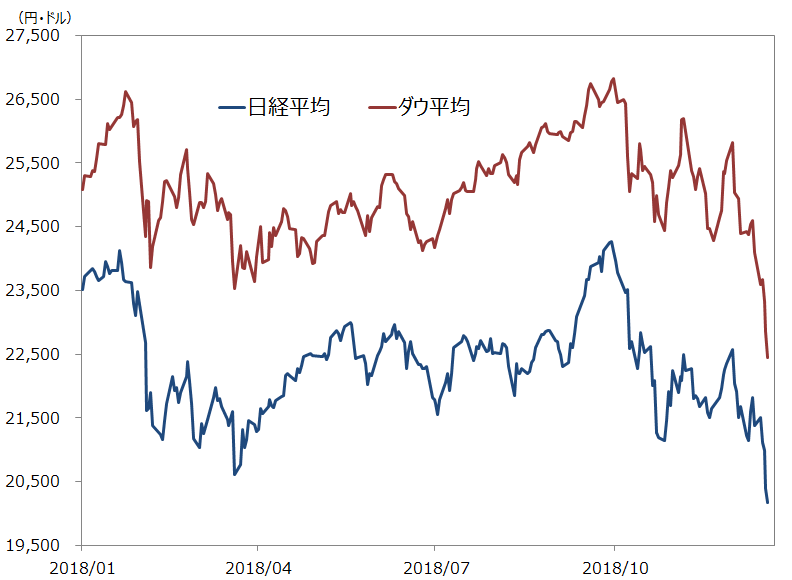

11月22日付のレポートで世界的な景気減速への警戒感から守備的なポートフォリオを組むべき局面ではないかと記しました。守備的ポートフォリオを組む方法として(1)現金比率を高める(2)リスク資産をJ-REITなど業績安定度が比較的高いものにする(3)インバース型ETFを組み合わせてリスクヘッジするという3つをご紹介しました。レポート掲載後に日米とも株価は大きく下落し日経平均は12月25日に一時2万円割れとなりました。短期的には日経平均の予想PERは11倍台前半、東証1部の騰落25日レシオが74%まで低下するなど割安・売られすぎの水準にあり一旦は反発する可能性が十分にある局面だと考えています。

一方で、中期的に考えると引き続き一段の株価調整に警戒すべき局面であり、2019年は守備の意識を高めて望むべき1年になるのではと思います。なぜそのように考えているか以下ご説明していきます。

2019年は世界的な景気停滞を警戒すべき

現在の米国経済は非常に好調ですし、日本も好調な労働市場に支えられて景気はしっかりしており企業の業績も悪くありません。ただ、前回のレポートから筆者が株式市場に悲観的な見方を維持しているのは、世界的な景気停滞が近いのではないかとの警戒感からです。

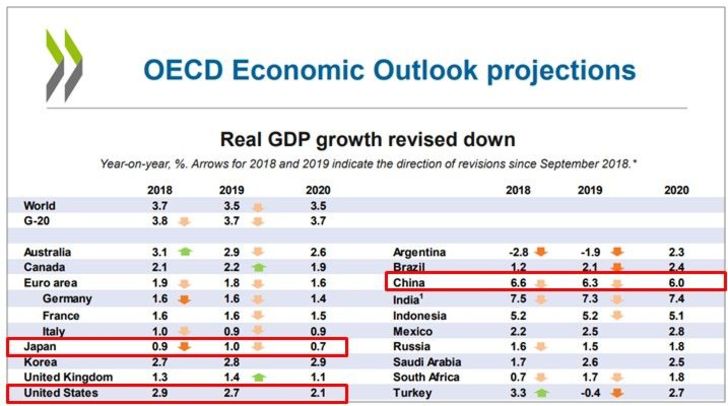

以下は11月に経済協力開発機構(OECD)が発表した世界の景気見通しです。米国は2018年の2.9%成長から2019年に2.7%成長、2020年に2.1%成長と成長率が減速していく見通しです。また、中国も2018年の6.6%、2019年の6.3%、2020年の6.0%と明らかな減速傾向が予想されています。もちろんOECDの予想が正しいとは限りませんが、世界1位と2位の経済大国の景気がともに減速していくと見込まれていることは重要です。そしてこの予想には貿易戦争の悪影響が完全に織り込まれているとは筆者には思えません。今後よりはっきりと負の影響が現れてくるものと考えています。さらに日本には消費税増税が控えています。

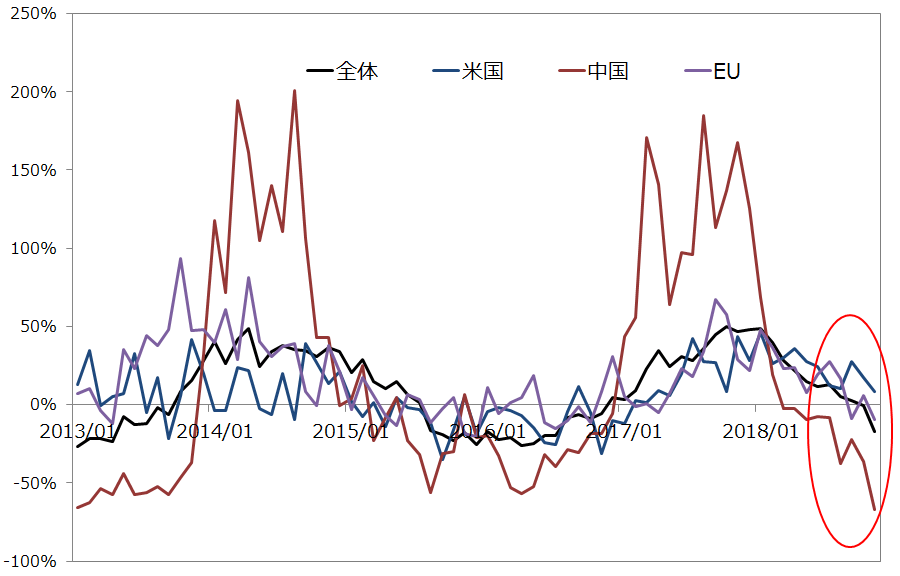

すでに一部の日本の経済指標に外需の悪化が現れています。以下のグラフは内閣府が発表している機械受注統計の前年同月比の推移を示しています。最新の11月は全体が-17%と大きく減少しました。主要地域の内訳を見ると米国が+8.1%、中国が-67.0%、EUが-9.6%と中国からの工作機械の受注が急減しています。昨年の同時期に大きく伸びた反動もあるでしょうが、2015年から2016年にかけてのチャイナ・ショックの時期と同じかそれ以上の減速になっていることがおわかりいただけると思います。米国は唯一プラスを維持していますがそれでも徐々に減速しています。

こうした経済指標の悪化は今後日本企業の業績に徐々に現れてくると思われます。10-12月期、1-3月期の外需関連企業の業績は鈍化すると考えておいた方が良いでしょう。冒頭で記したように現在の日経平均の予想PERは11倍台とアベノミクスマーケット始まって以降最も割安な水準ですが、これは今後の業績鈍化を警戒してのものだとみられます。株価は1株あたり利益(EPS)×期待収益率(PER)で計算されますが、現在のマーケットは今後のEPSの低下を警戒していると思われます。

2019年に狙うべき銘柄とは

これまで述べてきたような前提にたち、2019年は守備の意識を高めて望むべきと考えます。守備の意識を高めたポートフォリオとは繰り返しになりますが、(1)現金比率を高める(2)リスク資産を業績安定度が比較的高いものにする(3)インバース型ETFを組み合わせてリスクヘッジするといったものです。本銘柄フォーカスでは(2)の業績安定度が比較的高い銘柄をご紹介いたします。

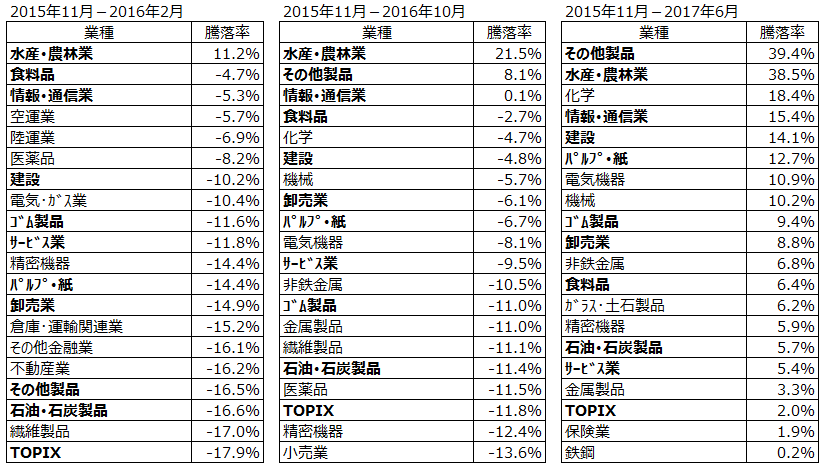

銘柄をご紹介する前にチャイナ・ショックの際にはどのような銘柄選定が有効だったか振り返ってみましょう。日経平均は2015年12月1日につけた20,012円から約2ヶ月後の2016年2月12日の14,952円まで約5,000円も下落しました。その後ももみ合いが続きようやく株価が大きく上昇したのは2016年11月にトランプ大統領が誕生してからのことでした。結局日経平均が20,000円を奪回できたのは2017年の6月と約1年半もの期間を必要としました。以下の表は2015年11月末を基準として、2016年2月末、2016年10月末、2017年6月末の3つの時期の東証33業種のパフォーマンスを比較しています。表の中で太字にしている10の業種は3つの時期でいずれもTOPIXを上回るパフォーマンスを達成しているものです。

その10の業種とは水産・農林業、食料品、情報・通信業、建設、ゴム製品、サービス業、パルプ・紙、卸売業、その他製品、石油石炭製品です。やはり内需セクターが中心になっていることがご覧いただけると思います。そこで本日の銘柄フォーカスでは上記の10業種から2019年の注目銘柄を以下の条件でピックアップしてみました。

スクリーニング条件(いずれも2018年12月21日時点のQUICKデータで)

・東証上場銘柄

・東証33業種が水産・農林業、食料品、情報・通信業、建設、ゴム製品、サービス業、パルプ・紙、卸売業、その他製品、石油石炭製品のいずれかに属する

・自己資本比率が50%以上と財政健全度が比較的高い

・直近期の経常利益率が10%以上と収益性が高い

・通期の足元5年間の経常利益が1度も減益になっておらず一定の成長性、安定性がある

・予想PERが20倍以下と大きな割高感がない

・予想配当利回りが2.5%以上と配当面でも一定の投資妙味がある

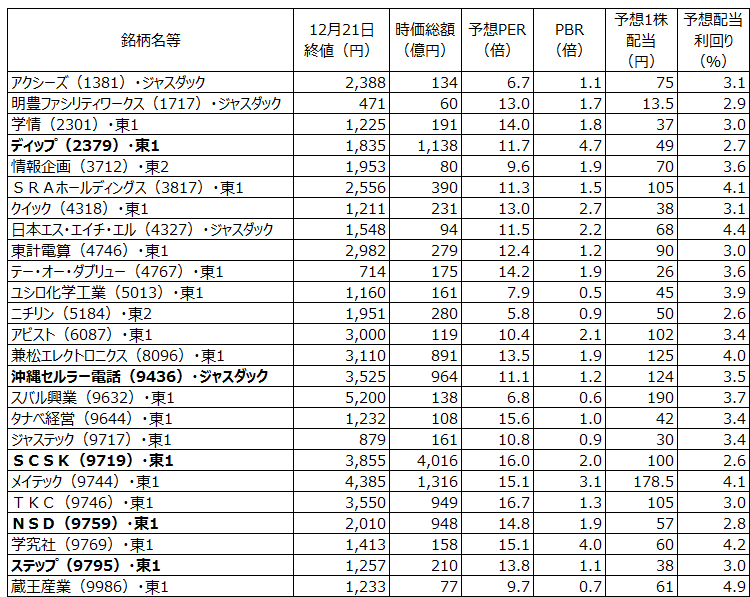

上記の条件で銘柄をピックアップしたところ以下の25銘柄が抽出されました。

中でも筆者はディップ(2379)、沖縄セルラー電話(9436)、SCSK(9719)、NSD(9759)、ステップ(9795)の5銘柄に特に注目しています。最後に5銘柄の概要をご紹介しますのでご参考いただければ幸いです。企業概要と業績推移の出所はマネックス銘柄スカウターです。

ディップ(2379)

■企業概要

求人情報サイト運営会社。アルバイト求人メディア「バイトル」、正社員求人サイト「バイトルNEXT」、派遣求人情報「はたらこねっと」「はたらこindex」のメディア事業が主力。その他、エージェント事業として看護師専門の転職情報サイト「ナースではたらこ」(看護師向けに医療機関を紹介する人材紹介)を運営。紙やプラスチックの代替となる石灰石が主原料の新素材「LIMEX(ライメックス)」製品販売をTBM社に移管。2017年新素材LIMEXの販売を開始、オンデマンド給料サービスのBANQ社を子会社化。2018年新素材「LIMEX」の開発・製造・販売のTBM社に伊藤忠商事等と共同出資。

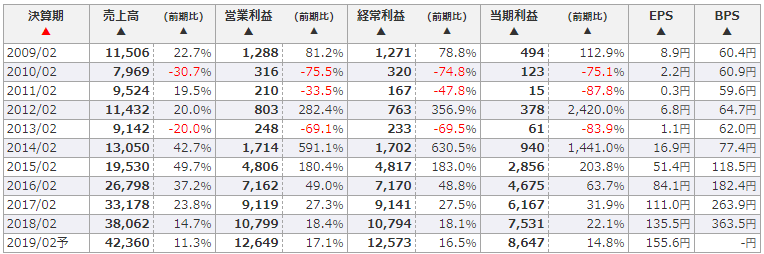

■業績推移

■筆者コメント

日本の労働市場の堅調さは継続している。テレビCM等で知名度の高いアルバイト求人メディア「バイトル」を運営しており、足元の業績も非常に好調。にもかかわらず予想PERは11倍台と非常に割安な水準まで株価が売られている。

沖縄セルラー電話(9436)

■企業概要

沖縄県内で「auショップ」運営、KDDIの子会社。「au沖縄セルラー」として携帯電話販売&サービス、光インターネット「auひかりちゅらサービス」提供、子会社UQモバイル沖縄は格安スマホ関連を販売。沖縄県内トップの店舗網により県内トップシェア(約50%、契約台数69万)を確立。Skypeサポートやマンゴー栽培などのソリューション営業、家庭用IoT水耕栽培キット開発・販売を推進。2014年MVNO(仮想移動体通信)会社設立(現UQモバイル沖縄)。

■業績推移

■筆者コメント

KDDIの子会社として沖縄県で携帯事業を展開している。今後の携帯料金引き下げに伴う業績悪化は確かに懸念されるがすでに予想配当利回りが3.5%を超え、過去5年間で最も高い水準。KDDIは株主還元に積極的で極端な減配リスクは低いとみられ一定の投資妙味があるとみる。

SCSK(9719)

■企業概要

大手ITサービス会社、住友商事グループ。システム開発からITインフラ構築、ITマネジメント、BPO、ITハード・ソフト販売までITサービスをフルラインアップで提供。「製造システム」「通信システム」「流通システム」「金融システム」「ソリューション」「ビジネスサービス」「プラットフォームソリューション」の7セグメント事業を展開。戦略的事業(車載システム、AI)、クラウド関連ビジネスと技術の拡充を推進。2005年住商エレクトロニクスと合併。2011年住商情報システムがCSKを吸収合併(商号変更)。2017年クオカードをティーガイアに売却。

■業績推移

■筆者コメント

自社従業員の働きやすさを重視する会社として知られており、そういった姿勢は優秀な人材を惹きつけやすい。安定的に業績も成長しており今後も中長期的な成長を期待。

NSD(9759)

■企業概要

独立系のシステム開発会社、(旧)日本システムディベロップメント。3000名規模のエンジニアプログラマを擁し、開発・受託、コンピュータ室運営管理、プロダクト販売などシステムソリューション事業を展開。主力のシステム開発は金融(メガバンク・保険)・情報通信・運輸分野が中心。医療分野・教育分野・スマートフォン・タブレット市場向け独自サービスビジネス開発に注力。2010年商号変更。2017年東北大・日立ハイテク等と脳科学の産業応用事業における新会社を設立、パッケージソフト開発のプロシップ<3763>と資本業務提携。2018年鴻池運輸と合弁会社設立合意。主要取引先は日立製作所。

■業績推移

■筆者コメント

独立系のシステム開発会社で非常に高い利益率が特徴。リーマン・ショック後は流石に大幅な減益になったがそれでも営業利益率は10%以上を確保するなど高い収益性が光る。80%超の自己資本比率からもわかるように財務的にも健全で足元の株価はやや売られすぎとみる。

ステップ(9795)

■企業概要

藤沢市本社の学習塾。神奈川県の湘南・横浜地区(横浜・藤沢・平塚・茅ヶ崎)から県内全域ネットワークで、中学生「高校受験STEP」と現役高校生「大学受験STEP」の学習塾を運営。スクール数は中学生部門128、現役高校生部門14、個別指導部門1、学童部門1の計144校(神奈川県下トップクラスの学習塾、2018年9月)。正社員率95%以上の教師のプロ化による学習指導に特色。2016年STEPキッズ(学童保育)・ステップ保育園を開設。

■業績推移

■筆者コメント

神奈川県で学習塾を展開。業態的に急激な業績成長は期待できないが、非常に安定的に売上や利益を伸ばしてきた点を評価したい。実績ベースのPERが11倍程度、予想配当利回りが3%であれば概ね割安圏にあると考える。

最後に、本年もマネックス証券にご愛顧を賜り、また本レポートをお読みいただき本当にありがとうございました。まだまだ未熟ながら少しでも個人投資家の皆様のお役に立てるよう2019年も精一杯精進してまいりますので来年もどうぞよろしくお願いいたします。益嶋裕