年初来高値は抜いたが 3月FOMCでの利上げ観測が急速に高まり、円安が進行したことを受けて、日経平均は先週、取引時間中に一時年初来高値を更新する場面があった。今週は週末にメジャーSQと米国雇用統計というイベントを控えて、日経平均で1万9000円台半ばを固めることができるか注目される。

いったん上放れたように見える日本株だが上値の重さも意識された。3月期末に絡む国内機関投資家の決算対策売りに頭を抑えられた格好だ。しかし、早晩重石は軽くなる。期末要因は3月半ばには例年終了する。早ければメジャーSQ通過後に需給は改善してくるだろう。

日経平均は取引時間中にこそ年初来高値を抜いたが終値ではまだ大発会につけた年初来高値を越えていない。確かに上値は重く見えるが、地合いはそれほど悪くない。TOPIXは2/22に次いで、先週もまた終値で年初来高値を更新した。下値だけでなく、着実に上値も切り上がっている。連日最高値更新が続くNYダウの上昇ピッチに比べれば、なんとももたついているように感じるが、NYダウの上げ方が異常なのであって、日本株は過熱感なくじり高で推移し、好ましい上げ方である。

むしろNYダウの上昇ピッチの速さのほうが気懸りだ。2月下旬に連日ニュースになったようにダウ平均は1987年以来30年ぶりとなる12日連騰で史上最高値を更新し続けた。ダウ平均は、昨年11月トランプ氏が米大統領選で勝利した2週間後に1万9000ドル台に乗せ、今年1月トランプ氏が大統領に就任した3営業日後に2万ドルの大台に乗せた。そして2月末、大統領として初めての議会演説をおこなった翌日(3/1)に大統領選後最大の上げ幅(303ドル高)を記録するというおまけつきで2万1000ドル台の大台を越えた。

1万9000ドル台に乗せてから2万ドル乗せまでに要した日数は42営業日。2万ドルから2万1000ドルまでは24営業日。1000ドル刻みの大台替わりで最短記録はITバブル時の1999年に記録した24営業日(1万ドル⇒1万1000ドル)だから、まさにITバブル期並みのスピードである。(無論、率でいえば当時の半分だから直接比較はできないが)

なぜ米国金利は上がらないのか それだけすさまじい上げ方をしてきた米国株に比べれば日本株の動きの鈍さが目立つのも無理はない。それがようやく上放れてきたのは、円高の重石がとれかかっているからである。そして、為替は米国の金利次第である。結局、とどのつまりは米国金利が上昇するかどうかにかかっている。

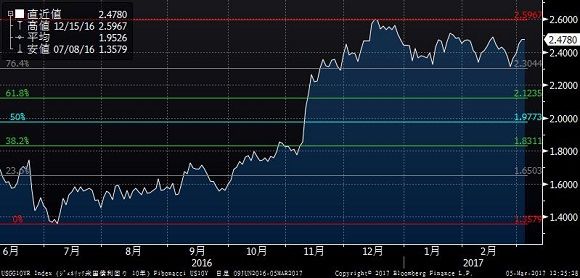

米国10年債利回りは、昨年12月半ばに2.6%にワンタッチしてから、ずっと調整が続いてきた。ちなみに2.6%という水準は、元祖「債券王」の異名をとったビル・グロスが、「2.6%を越えたら債券相場は本格的な長期ベアマーケット入りする」と指摘した分水嶺である。

米国金利が上がらないのはなぜか?その理由として、昨日付けの日経新聞は、「3月に利上げしても利上げペースが加速する展開にはなりにくいとの見方が多いため」と解説している。(「Outlook 今週の市場 米利上げ観測でも進まぬ円安 米低成長論の払拭カギ」)

そしてなぜ「利上げペースが加速する展開にはなりにくい」のかというと、「経済の地力が落ちた米国の利上げ余地はさほど大きくないとの見方がある」からだという。その「経済の地力」を示すのが中立金利であり、その中立金利がかつてないレベルまで下がっているのに利上げをどんどん進めれば、景気を一気に冷やしかねない、よって利上げペースが加速しない、という論法である。

中立金利はまたは自然利子率とも呼ばれ、経済・物価に対して引き締め的にも緩和的にも作用しない中立的な実質金利の水準のことである。これがゼロ近傍にあれば、名目金利である政策金利はインフレ率と同等までしか上げられない。肝心のインフレがまだ加速していないのだから、政策金利を大幅に上げられないのは道理である。

景気循環と経済成長は別 確かにその通りなのだが、案外、落とし穴もあるのではないか。

そのひとつが、小幡績・慶応義塾大学准教授が指摘しているように、「景気循環と経済成長は別である」ということだ。

<景気とは景気循環であり、春夏があれば秋冬が来るように、景気は回復、好況後は、後退、不況となる。不況となるから回復するのであり、永遠の回復も好況もない。>(2014年2月27日経済教室「景気回復は持続可能か(下)」)

足元の米国景気は絶好調と言える。〇〇年ぶり、という見出しで報じられる良好な経済指標の発表が続く。自然利子率が低いというのは潜在成長率が低下しているということとほぼ同義である。経済成長の天井がさがってきているので、ちょっと景気が良くなれば天井にすぐにぶつかる。それは、すぐに供給制約に直面するということだから、早晩インフレが加速してくるだろう。

「景気循環と経済成長は別」 - このことの意味は、潜在成長率が低下して自然利子率も低いが、それと関係なく景気は良くなったり悪くなったりするということだ。そして、潜在成長率が低いからこそ、すぐに景気過熱的な状況になりやすい面もあるということだ。

だとすれば、政策金利の天井は低くても、そこに到達するスピードは速くなる。トップギアまでのシフトチェンジは速くおこなう必要がある。「利上げペースが加速する展開にはなりにくい」なんて悠長に構えていると、あとで泡を食うはめになりかねない。事実、ついこの前まで3月利上げの可能性などほぼゼロだったのだから。

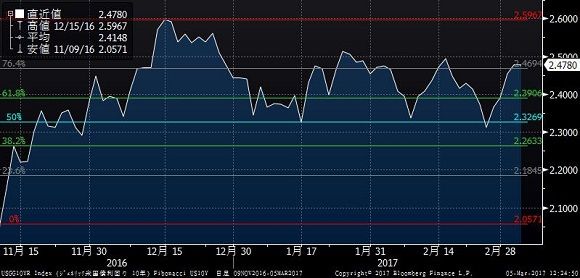

米国債相場のポジション調整 確かに米国金利は上がらず、年初来横ばいだが、決してレンジを切り下げてはいない。レンジを切り下げない、ということは、米国債を手掛ける投資家やトレーダーが見方を大きくは変えていないということである。米10年債利回りは、昨年夏につけた大底と12月の最高値までの上昇に対するフィボナッチ76.4%のレンジ・ワークで推移している。

大統領選以降の急上昇に対しても、半値押しまでのレンジにほぼ収まっている。

年明け以降、米国金利が上がらなかったのは、ファンダメンタルズもさることながら需給的な要因が大きい。

シカゴ商品取引所の米10年物国債の先物市場で投機筋の売り越し幅は開示が始まった1993年以降で最大となっている。「トランプラリー」に伴う長期金利の上昇で急速に積み上がった売り残高が一転、巻き戻しに向かえば流れが変わりかねないと市場はずっと身構えている。それが長期金利の頭を抑える原因のひとつだ。

たまりにたまった空売り残高は40万枚を超えたところから調整が入り、30万枚前後まで減ってきた。ところが、である。先週開示された直近の残高は40万枚と再び過去最高を更新した。これをどう読むか。投機筋が再び米国金利の上昇に賭け始めたシグナルともとれる。無論、将来の金利上昇を抑える重石にもなりえることには注意が必要だ。今後も彼らのポジションの推移をウォッチしていくことが肝要である。

【お知らせ】「メールマガジン新潮流」(ご登録は無料です。)

チーフ・ストラテジスト広木 隆の<今週の相場展望>とコラム「新潮流」とチーフ・アナリスト大槻 奈那が金融市場でのさまざまな出来事を女性目線で発信する「アナリスト夜話」などを毎週原則月曜日に配信します。メールマガジンのご登録はこちらから