「絶望の円安」が終わった理由

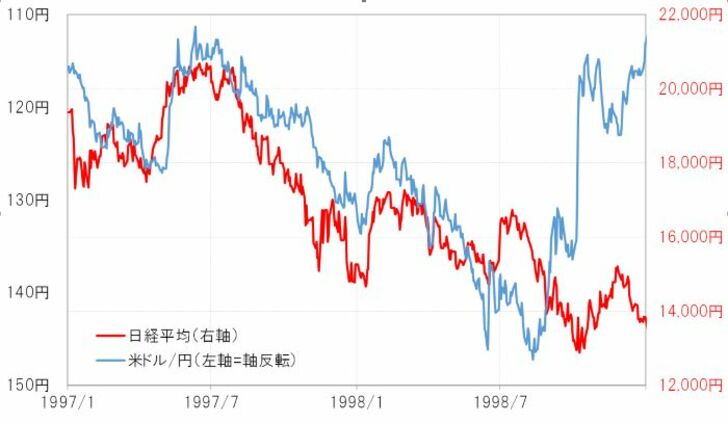

1995年の1米ドル=80円から始まった米ドル高・円安は、1998年に入るといよいよ140円を超え、基本的に日本株の下落とも連動していた(図表1参照)。当時は1997年後半から大手の金融機関の経営破綻が相次ぐ中で、日本経済への絶望感が広がっていた。そうした中での株価と円相場の同時下落は、いかにも日本からの資本逃避、キャピタル・フライトの結果にも見えるものだった。

度重なる介入でも止まらず

こうした中で、日本の通貨当局は1997年11月から円安阻止の米ドル売り・円買い介入を断続的に行った。1998年6月には日米協調の米ドル売り・円買い介入にも踏み切った。しかし、それでも円安は止まらなかった。

20年以上を経て、2022年からは3年連続で150円を超える米ドル高・円安となっているが、特に2023年から日本株は大幅高である(図表2参照)。この株価との関係などを比べると、1998年の場合は最近より遥かに「円安は止まりそうにない」という見方が強かったのではないか。ただ1998年にかけて展開した円安は、同年8月に150円の手前で終わった。「絶望の円安」が止まったのはなぜだったのか?

「米経済一強」の落とし穴

「米国だけが繁栄のオアシスで居続けられるといったことが果たしてあるのだろうか?」、1998年9月、FRB(米連邦準備制度理事会)のグリーンスパン議長(当時)はこう語った。「米経済一強」を感じさせるその風景も、最近と重なるところがあった。ただ結果的には、この「米経済一強」の片隅に、「絶望の円安」が終わるきっかけが潜んでいた。

9月の後半になると、ある大手ヘッジファンドの巨額損失の噂が浮上した。このヘッジファンドは最終的に経営破綻に追い込まれ、その中で株価は暴落に向かった。これを受けてFRBが緊急利下げに急転換したことから米ドルが暴落し、その裏返しで「絶望の円安」は終止符を打った。

結果的には、「米経済一強」の中で広がっていた投資の失敗が株価暴落のトリガーとなり、FRBの金融政策転換に伴う米ドル急落を通じて円安から円高への転換をもたらしたのだった。

こうして終わった1998年の米ドル高・円安だったが、米ドル/円の過去5年の平均値である5年MA(移動平均線)との関係で見ると、それを3割上回ったところがピークだった(図表3参照)。1980年以降の米ドル/円は、5年MAから±3割かい離したところが循環的な上昇、下落の限界となってきたが、1998年の場合もまさにその範囲内となった。

「円安の限界」循環の範囲内

日本経済への強い絶望感が広がる中で展開した1998年にかけての円安も、結果的に見ると過去の経験則や循環論で説明できる範囲内の動きであった。その意味ではヘッジファンド危機に端を発した株価暴落、それを受けたFRB緊急利下げなども、循環的な円安の限界を極め、円高に反転する「きっかけ」に過ぎなかった可能性が高そうだ。

客観的には、最近以上に終わりそうになかった1998年の円安でも循環論で説明できる範囲内の出来事だった。ということは、最近の円安もすでに循環的な限界圏にあり、やはり、後は円高に転換する「きっかけ」待ちの状況にある可能性が高いのではないか。