大前提は「一時的な円安」

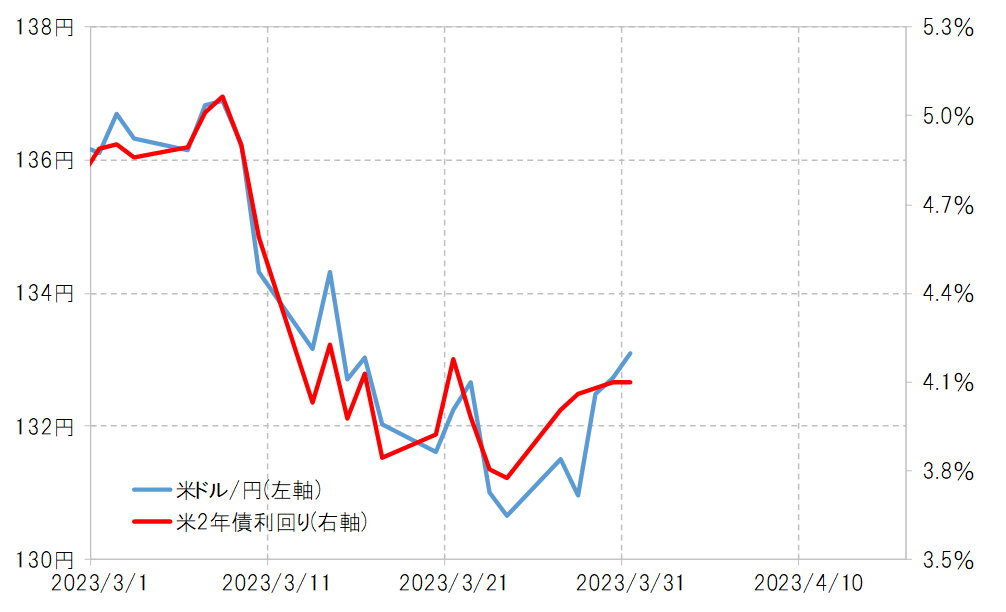

図表1は、3月以降の米ドル/円と、米金融政策を反映する米2年債利回りを重ねたもの。これを見ると、3月に一時130円割れまで米ドル急落となったのは、金融システム不安を受けて米2年債利回りが大きく低下したことで説明が可能だ。この関係を前提にすると、米ドル高・円安にどこまで戻せるかは、米2年債利回りがどこまで反発するかが目安になる。

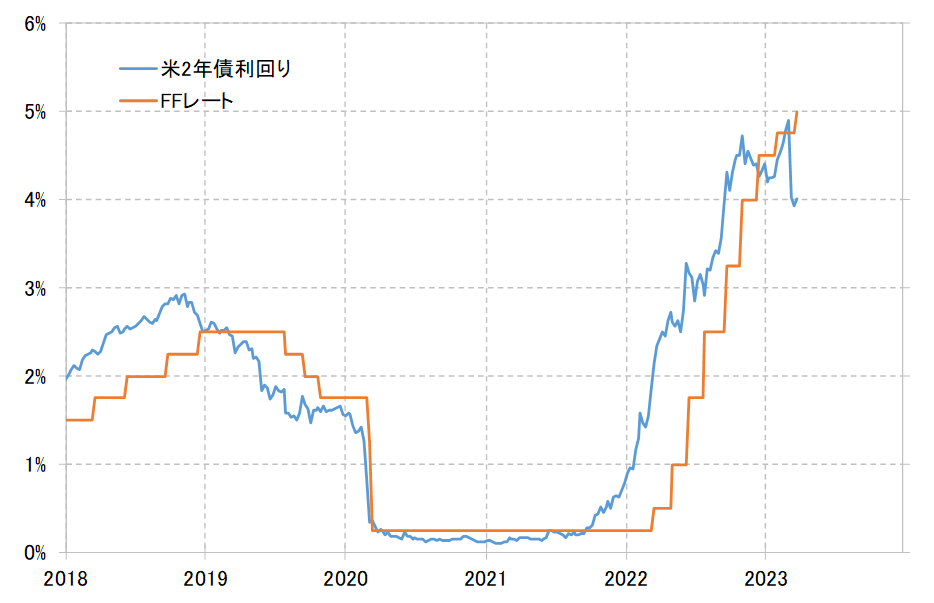

その米2年債利回りは、3月FOMC(米連邦公開市場委員会)で4.75~5%まで引き上げられた政策金利のFFレートを、一時は1%以上と大幅に下回った(図表2参照)。そのまま読み取ると、早期に1%もの大幅な利下げを織り込むまで米2年債利回りは低下したということになる。

ただ、金融システム不安が落ち着きを取り戻す中で、FOMCは次回5月の会合でも0.25%の利上げを行うとの見方が強まっている。それとともに、年内の利下げとの見方も後退してきた。こうした中で、早期の大幅利下げを織り込むまで低下した米2年債利回りは、基本的には反発に向かう可能性が高いだろう。

図表1の米ドル/円と米2年債利回りの関係を前提にすると、米2年債利回りが4.5%まで反発するなら、米ドル/円は135円程度、さらに米2年債利回りが5%まで反発するなら、SVB(シリコンバレー銀行)の経営破綻をきっかけに金融システム不安が浮上する前の米ドル高値である137円程度まで米ドル高・円安に戻すといった見通しになる。

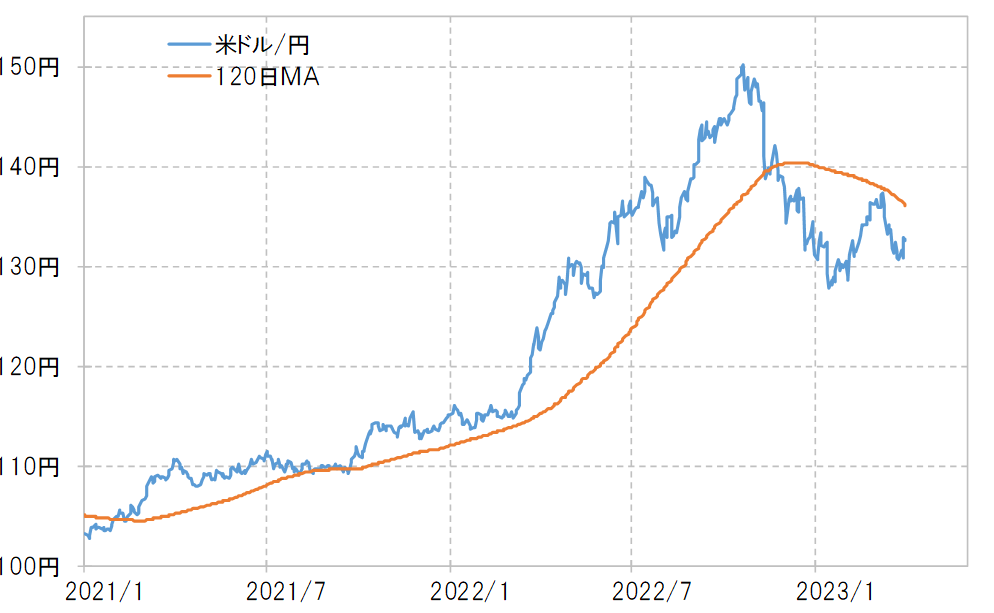

今度は、別のアプローチで考えてみる。米ドル/円は、2022年10月に151円でピークアウトした後、一時は120日MA(移動平均線)を大きく割り込んで127円まで急落した。これは、151円までの米ドル高・円安トレンドにおいてなかった現象であり、その意味ではトレンド自体が米ドル安・円高に転換した可能性を示すものだった(図表3参照)。

米ドル安・円高トレンドに転換したということなら、それと逆行する米ドル高・円安はあくまで一時的な動きの可能性が高い。経験的に、一時的な動きは120日MA前後までだが、その120日MAは、足元で136円程度まで下落してきた。

以上をまとめると、早期の大幅な米利下げを織り込んだ米金利低下の反動に伴う米ドル高・円安への戻りながら、いわゆる「SVBショック」を受けて金融システム不安が浮上する前に記録した137円台の更新は微妙といった感じではないか。