株安目安なら金融緩和へ急転換に至らずか

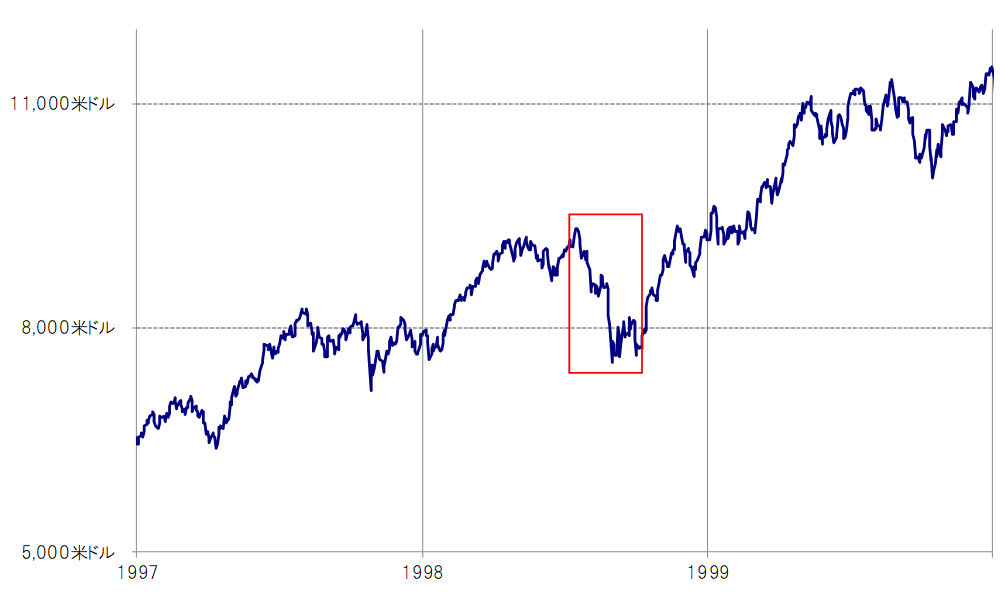

1998年は、9月にかけて大手ヘッジファンドの経営不安が浮上したことをきっかけに金融システム不安が急拡大に向かった。こういった中で、FRBは9月から3ヶ月連続の利下げに動いた。この電光石火のFRBの対応は、有力経済専門紙の英FT紙が大手宅配便の名前を文字って「FEDエクスプレス」と表現した動きだった。

当時FRBがこのように政策の急転換に動いたのは、株価の暴落も判断の目安になったと考えられる。この時、NYダウは7月半ばから8月末にかけての約1ヶ月半で約2割もの大幅下落となっていた(図表1参照)。

株価は基本的に景気を先取りして動くとされる。そんな株価が短期間に2割もの暴落となる中で、景気の先行き急悪化を回避するべく、緊急避難的に連続利下げに動いたのが当時のFRBだったと考えられる。

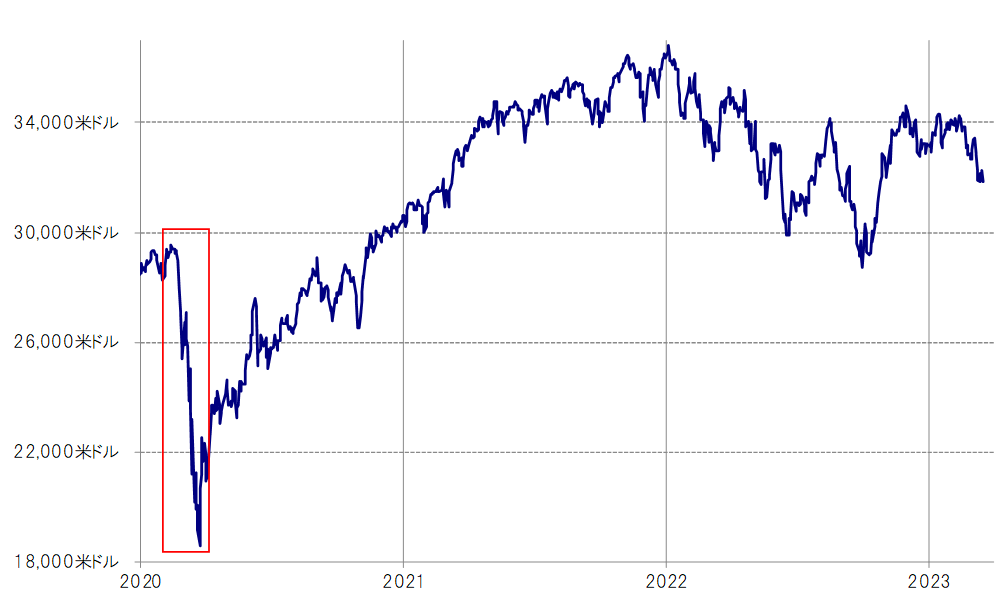

ちなみに利下げへの転換ではないものの、利下げの拡大、金融緩和の強化を加速させたのは2020年3月、いわゆる「コロナ・ショック」で株価の大暴落が起こった直後だった。この時のNYダウの下落は凄まじいもので、短期間に最大下落率は何と4割近くにも上った(図表2参照)。

以上、FRBが金融緩和に急転換した代表的な2つのケースについて、株価の動きを見てきた。短期間に株価が2割程度、さらにそれ以上の下落となった場合、FRBが金融政策の急転換を余儀なくされたというのは、基本的には想像通りの結果と言えるものだったのではないか。

その意味では、今回の場合、株価の下落で判断する限り、少なくともこれまでの段階では金融政策の急転換が必要になる状況ではないのではないかと思われる。先週までの段階で、NYダウの2月高値からの最大下落率は8%程度にとどまっているからだ。

なお、2月以降のNYダウ高値である3万4千米ドル程度から2割の下落は、2万8千米ドル割れという計算になる。FRBが金融緩和への急転換を検討するほどのNYダウ暴落というのは、2万8千米ドル割れに向かうようなケースということになるのではないか。

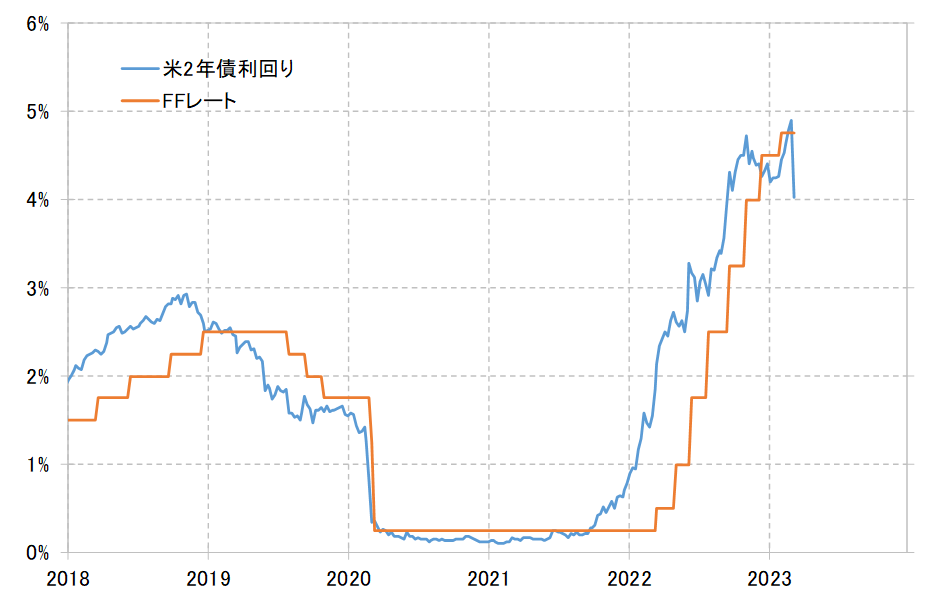

そう考えると、先週までに米2年債利回りが現行のFFレート誘導目標上限4.75%を1%近くも下回り、経験的には早期の大幅利下げを織り込んだような動きになっているのは、やはり「下がり過ぎ」の可能性が高いと考えられる(図表3参照)。22日のFOMCまでのさらなる動向次第ではあるが、仮に先週までの株安程度でFOMCを迎えた場合は、金利「下がり過ぎ」の修正が起こる可能性もあるのではないか。

【図表3】米2年債利回りとFFレート(2018年~)