反転は「逆V字型」か「逆W字型」か

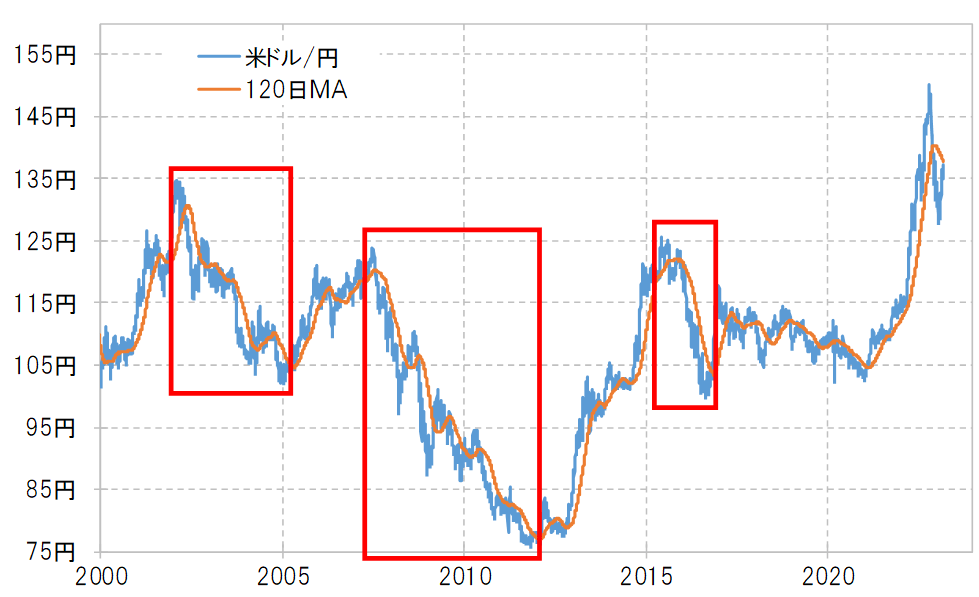

米ドル/円は、2022年11月以降急落に転換し、2023年に入り一時130円を割り込む中で120日MA(移動平均線)を大きく下回った。このような動きは、経験的には米ドル安・円高トレンドが展開している可能性を示している。

そうであれば、トレンドと逆行する米ドル高・円安はあくまで一時的な動きではないか。経験的に一時的な米ドル高・円安は最大でも120日MA前後までにとどまる可能性が高かった(図表1参照)。そんな120日MAは足元で138円程度だ。

米ドル/円は先週138円寸前まで上昇したが、3月10日、米2月雇用統計発表の後から一時134円まで急落となった。ではこれにより、今回の一時的な米ドル高・円安は137円台で終わってしまったということになるのだろうか。

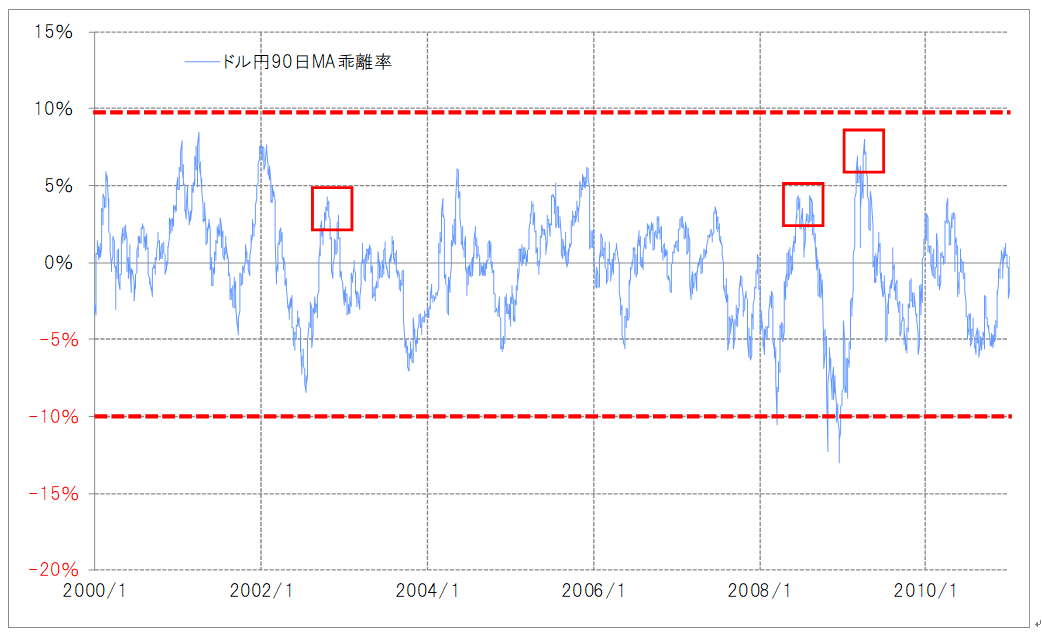

今回137円台まで米ドル高・円安に戻した動きは、米ドルの短期的な「下がり過ぎ」の反動と言った側面もあった。米ドルは1月に127円まで下落したところで、90日MAかい離率はマイナス10%近くまで拡大した(図表2参照)。これは、米ドルの短期的な「下がり過ぎ」懸念がかなり高くなっていたことを示していた。

先週にかけて、米ドルが137円台まで反発したことにより、90日MAかい離率は小幅ながらプラスを回復した。その意味では、90日MAとの関係で見ると、米ドルの短期的な「下がり過ぎ」はほぼ是正されたようだ。では、「下がり過ぎ」の是正により、米ドルの反発も終わりということになるだろうか。

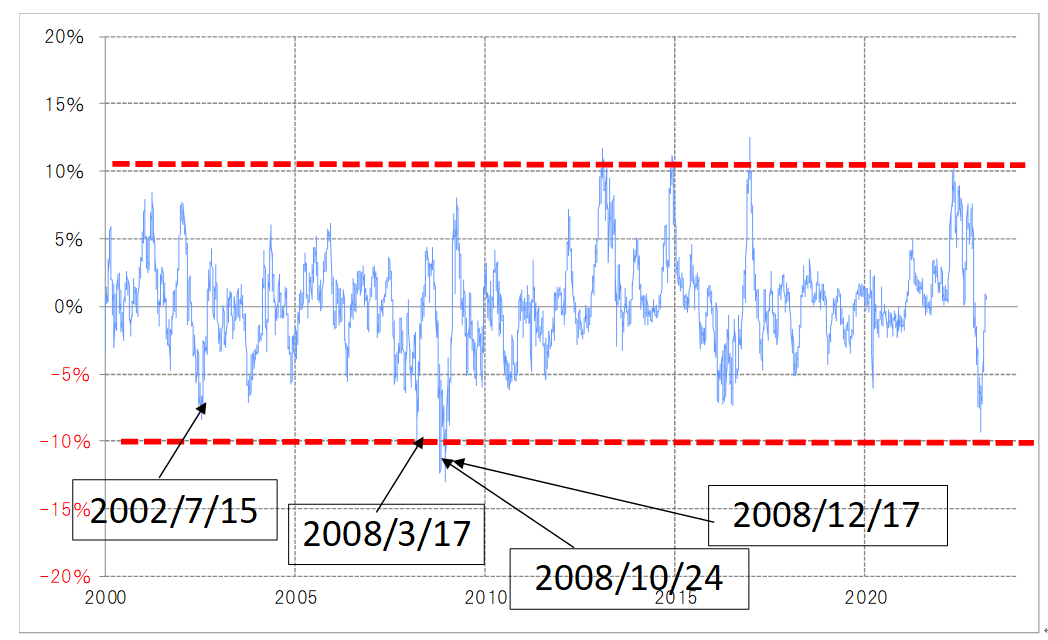

今回と同じように、90日MAかい離率がマイナス10%前後まで拡大した米ドルの短期的な「下がり過ぎ」の修正は、どのように終わったかについて調べてみたところ、興味深い結果となった。

今回と同じように90日MAかい離率がマイナス10%前後まで拡大したところから反転したのは、2002年7月、2008年3月、同12月などがある。かい離率はプラスに転換し、プラス5%前後で拡大一巡となっていたものの、それは一度で縮小に向かういわゆる「逆V字型」ではなく、何度か拡大、縮小を繰り返しながら転換に向かう「逆W字型」が基本だった(図表3参照)。

これを今回に当てはめると、先週の137円台で短期的な「下がり過ぎ」修正に伴う米ドル反発が終わったわけではなく、本当に米ドル反発が終わったかをこの先も試す局面があり、そんな「逆W字型」の展開を経て、米ドル安・円高トレンドに戻っていくといったシナリオが浮かんでくる。

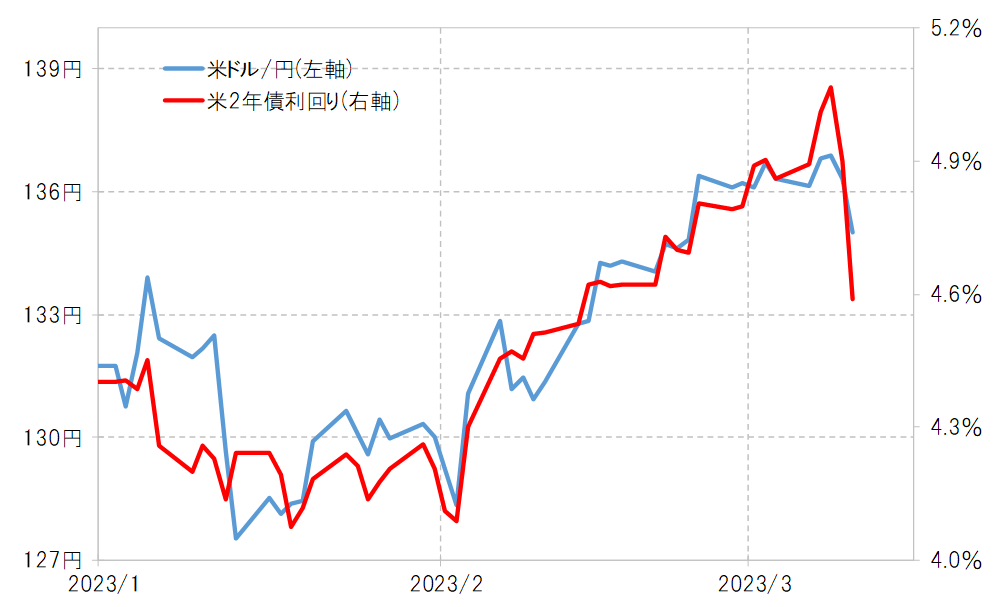

では本当にそうなるのか、それとも今回はすでに先週の137円台で米ドル高・円安は「逆V字型」で終わってしまったのか。それを決めるのは、米金利の動向ではないか。先週にかけて137円台まで米ドル高・円安へ戻した動きは、米2年債利回りなどの米金利上昇と連動していた。米金利が、10日の米雇用統計発表を前後し大幅な低下に向かったことから米ドルも急落となったわけだ(図表4参照)。この関係がこの先も続くなら、米ドル高・円安の反転が「逆V字型」になるか「逆W字型」になるかの鍵を握るのは、米金利の動向ということになるだろう。