共和党の財政緊縮化への期待!?

米中間選挙は、早ければ日本時間の9日午後にも大勢が判明する見通しだ。選挙の投開票が近付く中で、先週後半以降金融市場で株が大きく上昇し、その一方為替で米ドルの上値の重さが目立つようになったのは、共和党が上下両院で多数党となる可能性を織り込む影響が大きかったとの見方も一部にあるが、果たしてそうだろうか。

この見方の根拠は、議会で共和党が財政の緊縮化を目指すことで、長期金利が低下するというものだった。確かに、長期金利が低下すると、それを好感する形での株高、そして金利低下に連れることによる米ドル安の可能性は考えられる。

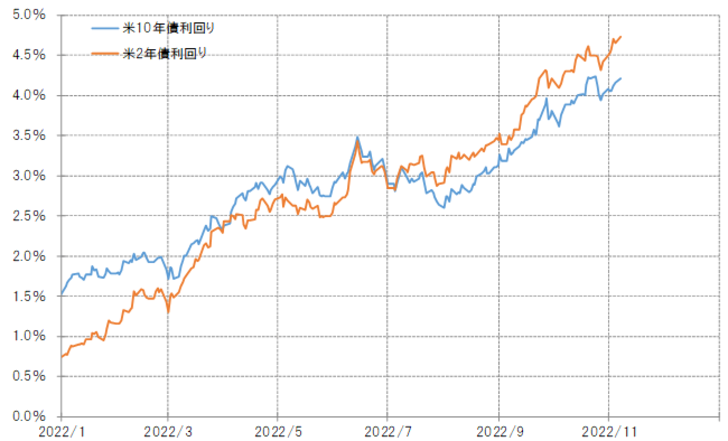

ただ、その肝心な米長期金利である10年債利回りは、11月に入ってからむしろ上昇傾向となっていた(図表1参照)。その意味では、上下両院を完全支配した共和党が財政の緊縮化に向かうことを期待した動きになっているということも考えにくい。

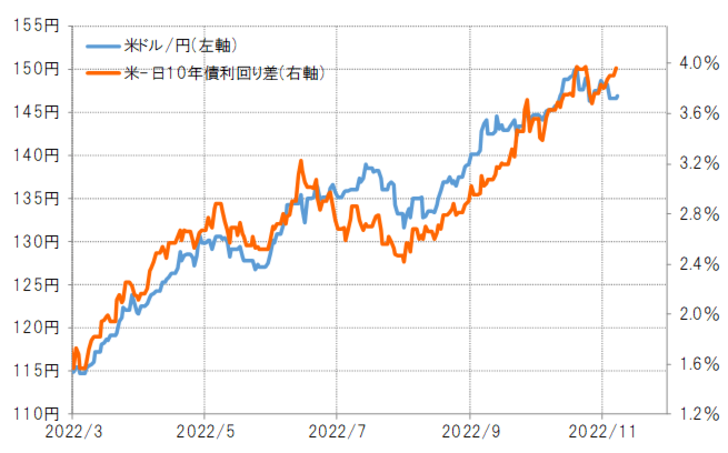

その結果、当然だが日米10年債利回り差も米ドル優位が足元にかけて拡大し、ここ数日の米ドル反落の動きとかい離が目立つところとなった(図表2参照)。では、ここ数日の株高、米ドル安と中間選挙の関係はどのように理解したら良いのか。

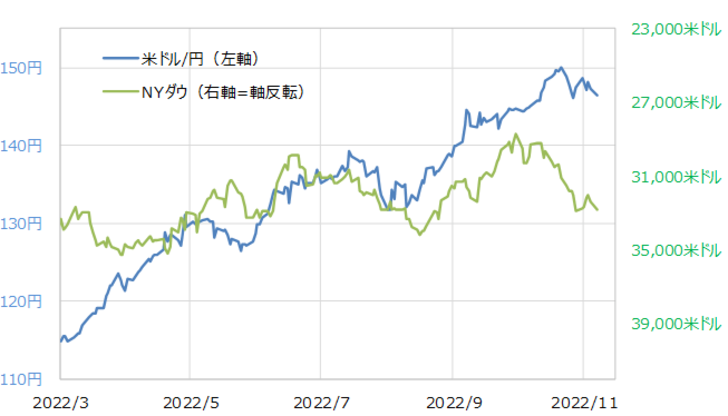

米ドル/円と株価の関係は、2021年までは順相関、つまり「株高(リスクオン)=米ドル高・円安」、「株安(リスクオフ)=米ドル安・円高」が基本だったが、2022年に入り、特にロシアによるウクライナ侵攻が始まった3月頃からは、むしろ逆相関、「株高=米ドル安・円高」、「株安=米ドル高・円安」が目立つようになった(図表3参照)。

これは、以前リスクオフでは安全資産として米ドル以上に円が選好される傾向が強かったところが、最近は円と米ドルの立場が逆転し、株安、リスクオフでは米ドル買いが目立つようになり、その裏返しで株高、リスクオンでは米ドルが売られる傾向が強くなったと見られている。

そう考えると、最近にかけて米金利上昇とかい離する形で米ドルの上値の重さが目立ったのは、中間選挙での共和党の上下両院支配といった材料への期待などから株高が広がる中で、「リスクオンの米ドル売り」が入っている可能性はあるだろう。

ただ、図表2と3を比べてみると、株価と米ドル/円の関係性は、金利差と米ドル/円より基本的には強くない。仮に株高、米金利上昇が続いた場合、「リスクオンの米ドル売り」が、「金利上昇に伴う米ドル高」を勝る状況が続くかは微妙ではないか。

また、今回の中間選挙では、一部の州で再投票となる結果、大勢判明が12月まで遅れるリスクも懸念されている。仮にそうなった場合、前回大統領選挙のように、選挙結果への「不正」批判から混乱が再燃する可能性も警戒される。そうなった場合は、「リスクオンの米ドル売り」は逆流するリスクにも要注意だろう。