「上がり過ぎ」、そして米金利との関係

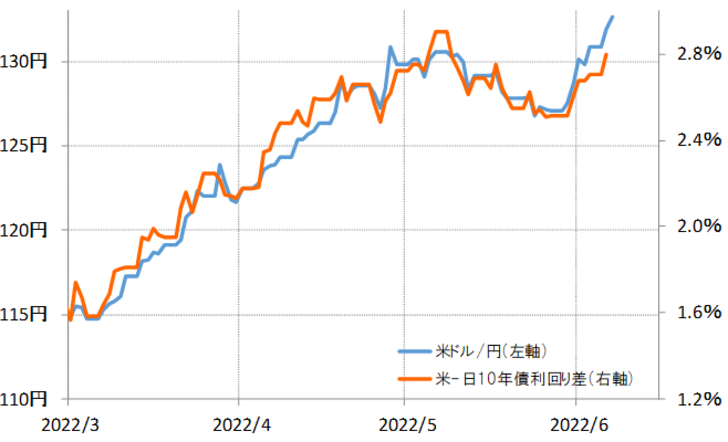

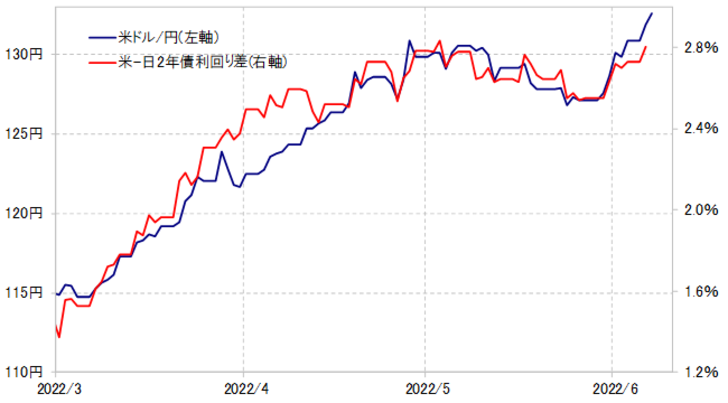

米ドル/円は6日、約1ヶ月ぶりに米ドル高値を更新すると、米ドル高・円安本格再燃の様相となってきた(図表1、2参照)。3月から5月にかけては、115円程度から一気に130円を超えるまで、ほんの2ヶ月弱で15円以上もの「怒涛の円安」を展開したが、このまま20年ぶりの米ドル高値である135円を目指すことになるだろうか。

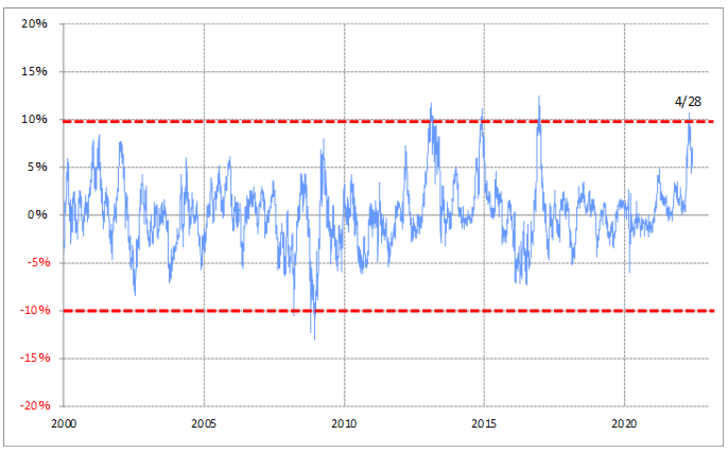

それを考える上で、5月初めに131円台で「怒涛の円安」が一段落したケースについて考察してみる。当時は、米ドル/円が一気に130円を超えてくる中で、4月末には米ドル/円の90日MA(移動平均線)かい離率がプラス10%以上に拡大し、さすがに短期的な米ドル「上がり過ぎ」懸念が強くなっていた(図表3参照)。

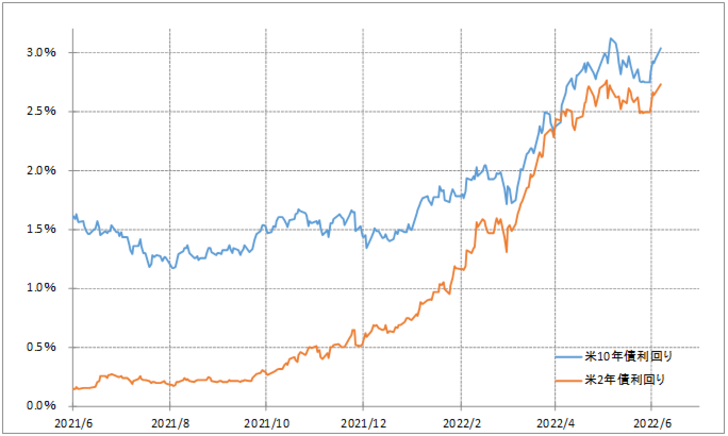

そして、5月4日のFOMC(米連邦公開市場委員会)終了の後から、主要な米金利がピークアウトし、低下に向かい始めた(図表4参照)。この米金利低下を主な手掛かりに、短期的な米ドル「上がり過ぎ」が修正に向かったことから、「怒涛の円安」もついに一段落したということだったのではないか。

以上を整理すると、「怒涛の円安」一段落の条件としては、短期的な米ドルの「上がり過ぎ」や米金利低下などが必要になりそうだ。逆に言えば、そのような条件が出てくるまでは、「怒涛の円安」は続く可能性もあるだろう。

ちなみに、米ドル/円の90日MAは、6日現在で122.65円。このためそれを1割上回った水準は134.9円、つまりほとんど135円といった計算になる。ということは、このまま15日予定のFOMCまで米金利が大きく低下しないようなら、一気に135円まで米ドルの短期的な「上がり過ぎ」拡大に向かう可能性は十分ありそうだ。

その一方で、さすがにこのまま135円を超えてくるようなら、米ドル/円の90日MAかい離率もプラス10%以上に拡大する見通しとなるため、短期的には米ドル「上がり過ぎ」の限界に達し、米金利低下などの米ドル高・円安、「怒涛の円安」が一段落する材料に反応しやすくはなりそうだ。

今回は、「怒涛の円安」が5月に一段落したケースについて考察してみたが、これまで見てきたこととは別に、日本政府の円安阻止介入を巡る動きなどが、米ドル高・円安反転リスクとしては想定されるだろう。