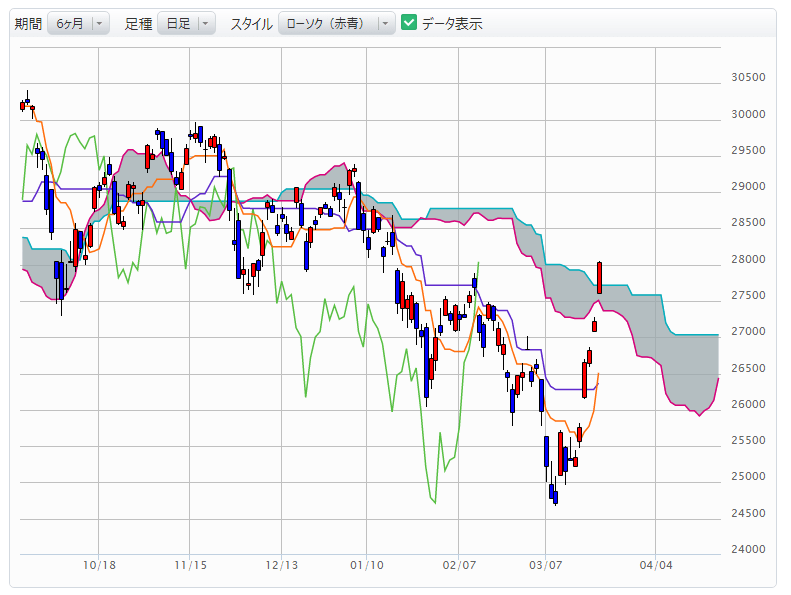

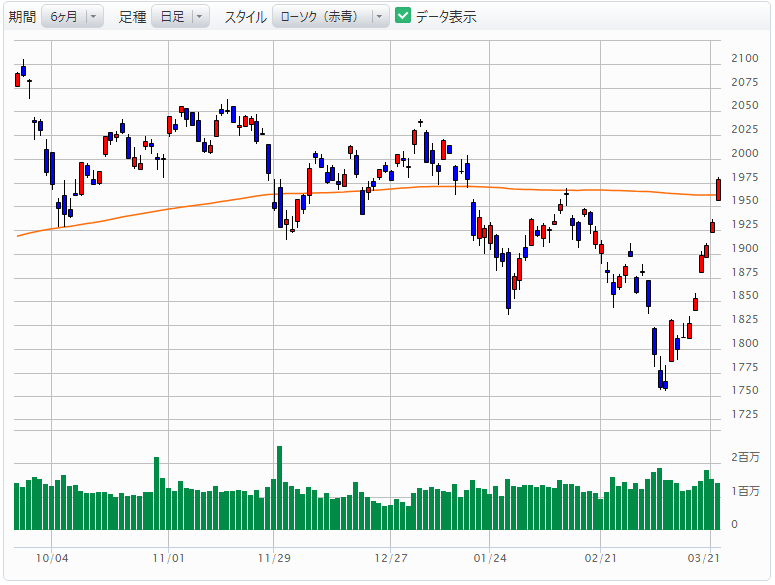

日本株は大幅続伸。日経平均は一目均衡表の雲の上に抜け、2万8000円の大台を回復した。TOPIXは200日移動平均を奪回した。

日本株相場はこれまでのところ、米国の金利上昇とそれが誘発した円安をポジティブに捉えている。昨日は金利上昇を好感して銀行・保険などの金融株が、今日は円安に反応して自動車・機械などの外需株が買われている。

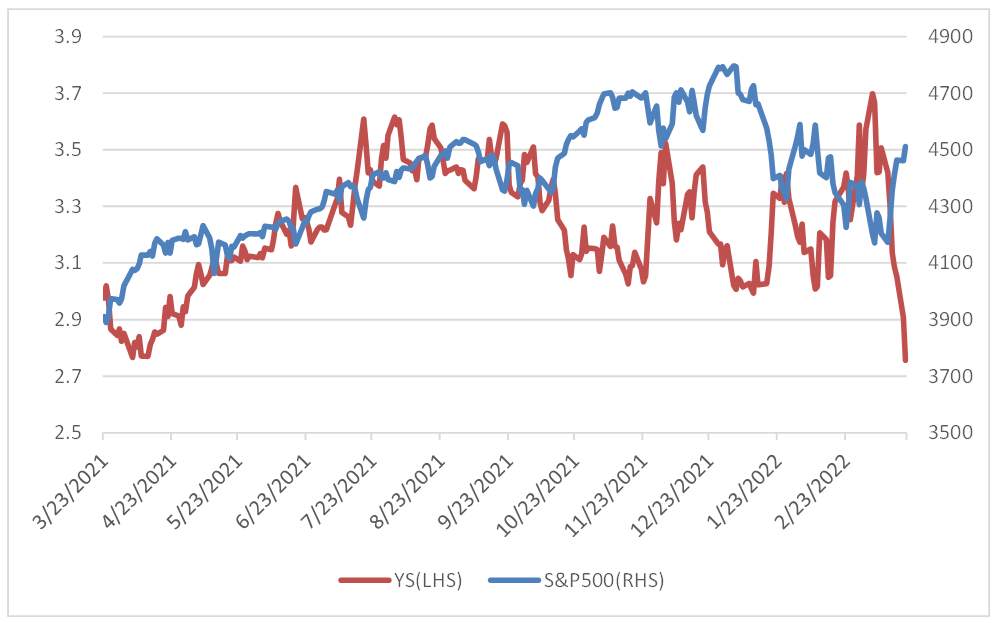

12年前、マネックス証券のチーフ・ストラテジストに就任して初めて書いたストラテジー・レポートで述べた通り、米国の長期金利と日本株は相関が高い。基本的に米国の長期金利上昇は日本株にとって追い風である。

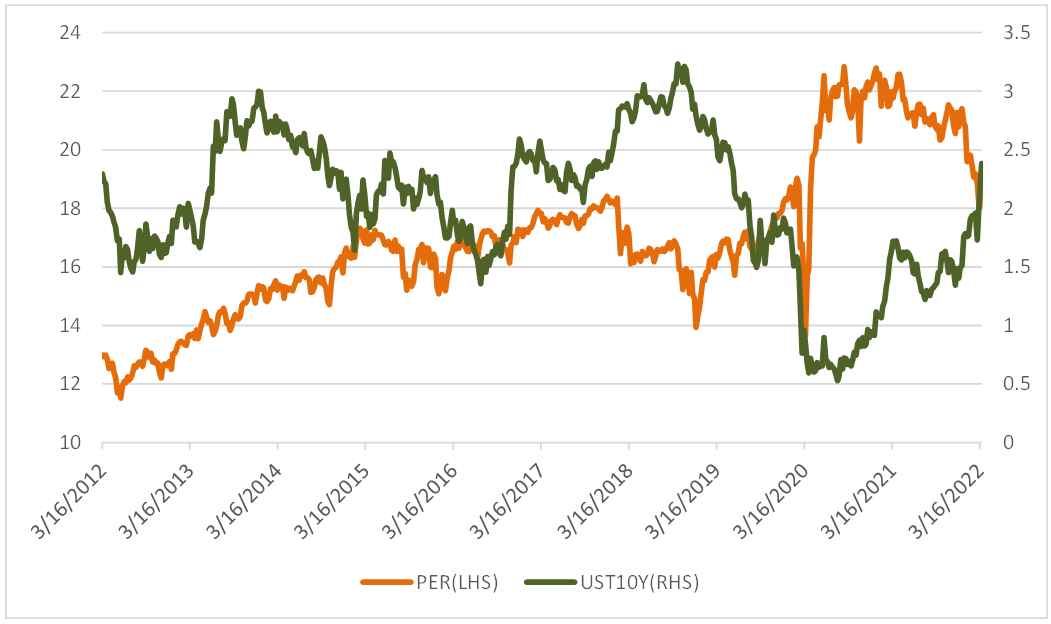

しかし、米国株にとっては急激な金利上昇はやはり株価の調整要因となりかねない。S&P500の益利回りと10年債利回りの差であるイールドスプレッドは急低下し、3%を大きく割り込んだ。これは従前から指摘している通り、株価が債券に対して割高となっている状況で警戒ゾーンに入ってきたことを意味する。

FRBが金融引き締めを開始した。コロナバブルで生じた異常な低金利が正常化に向かう局面であり、従って米国株の高いバリュエーションも、もはや正当化されず、かつてのノーマルなレベルに水準訂正されて然るべきだろう。早い話が、20倍を超えるような高いPERは許容されない。

米国の長期金利が2.5%を目指して上昇するとの仮定にたてば、株式益利回りは5.5%程度が必要で、PERに換算すれば18.2倍。現在のS&P500の予想EPSを前提にすると現状から7%弱下の4200ポイントまで調整する可能性がある。今は日本株相場の追い風になっている米国金利の上昇だが、米国株の調整を招くという点では警戒が必要だ。あと1カ月程度経てば4月中旬から米国の決算が始まる。そこで新しい業績予想を織り込めばまたバリュエーションの水準訂正も起こるが、それまでは基本的に米国株は金利対比割高であり、金利上昇を無視してここから一段と株価が上値を追えば、いったんポジションを軽くしてもいいだろう。

と、ここまで述べたことは、一般論というか、常識論である。ここからは、ちょっと特異な見方であるとお断りしたうえで、お読みいただきたい。

FOMCでタカ派的なドットチャートが示されても、それを受けて米国金利が一段と上昇しても、米国株がこれほど強いのはなぜだろう。本来なら金利上昇に一番弱いはずのグロース株中心のナスダックの上昇がむしろ顕著になっているのはなぜか。その答えは、米国株はFEDの利上げの終わりを早くも見切っているからではないか。

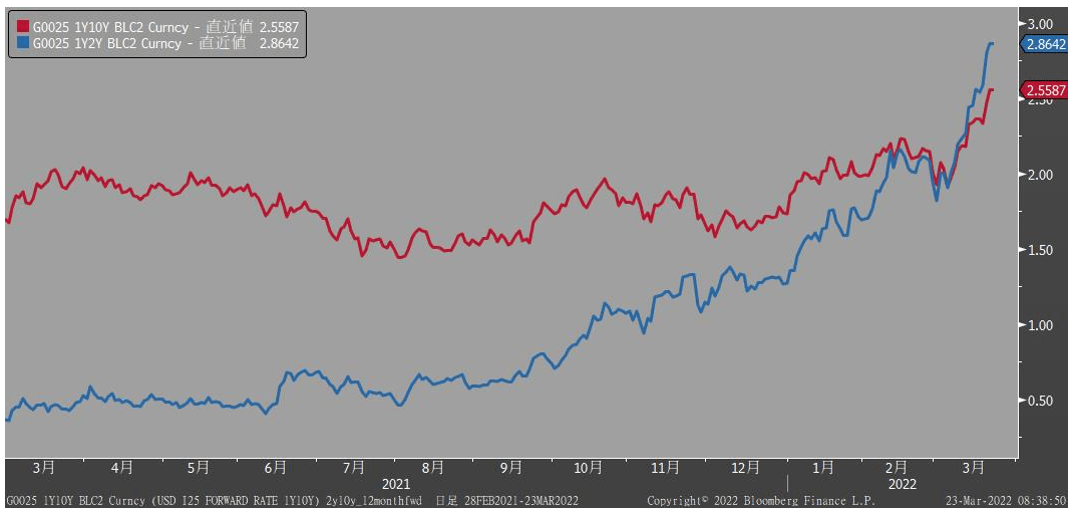

グラフ3は米国2年債と10年債の先物の1年先の利回りである。1年先の先物カーブではすでに2年債が10年債利回りを上回る逆イールドになっている。しかも、その2年債の水準は2.8%を超え、3%近い。

金利のマーケットはここまでFEDの利上げを織り込んでしまっているので、果たしてこれ以上の織り込みができるかと言えば、もうここまでが限度だろう。

足元の金利は上昇しているが、それも早晩ピークに達する ‐ そう株式市場が見切っているなら、足元の一時的なイールドスプレッドの低下は耐えられる。これがサブシナリオである。