「ウクライナ・ショック」で限定的な円高

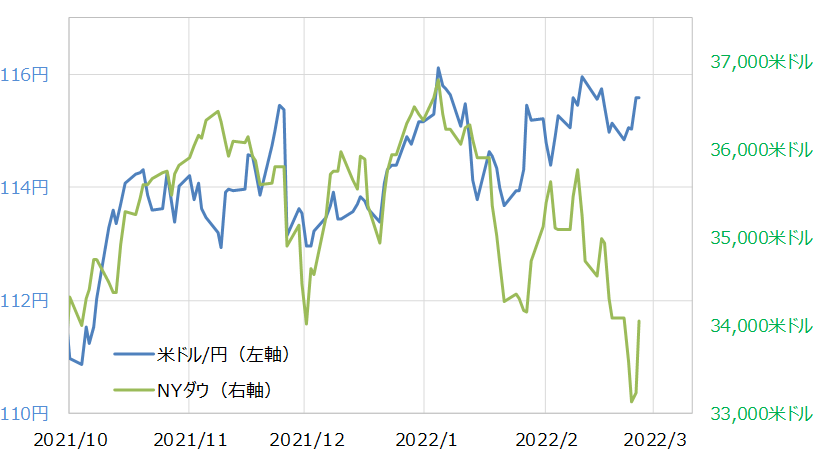

株安、リスクオフ局面では、「安全資産」として円買いが拡大しやすいことがよく知られている。ところが、その動きに最近変化が見られる。先週にかけて、ウクライナ情勢への懸念を主因にNYダウも一時この間の安値を大きく割り込むなど株安急拡大となった。しかし米ドル/円は114円台半ばまでの米ドル安・円高にとどまり、微妙ながら株高への反転より早く米ドル高・円安へ転換した(図表1参照)。

2021年11月以降、NYダウが10%程度と比較的大きく下落した局面は3回あった。2021年11月から12月にかけて、2022年1月、そしてこの2月。このうち前2者における米ドル/円の最大下落率は2.5%程度となったのに対し、今回は1.7%程度にとどまった。

前2回の株価急落は、米インフレ懸念とそれに伴う金融緩和見直しの加速が主因だったのに対し、今回の株価急落は基本的に「ウクライナ・ショック」だろう。その意味では、リスクオフに対する円買いの反応が鈍くなったわけではなく、「ウクライナ・ショック」といった地政学リスク回避の円買いが鈍かった可能性は考えられなくない。

ロシアのウクライナ侵攻は、国際秩序を試す動きと言われる。こういった中で、これまで「世界の警察官」の役割を担ってきた米国の動きの鈍さを指摘する声も少なくない。その意味では、安全保障面で米国依存度の高い日本の通貨の円は、この「ウクライナ・ショック」といった国際秩序が試されている局面では、とても「安全資産」とはみなされなくなっている可能性があるのかもしれない。

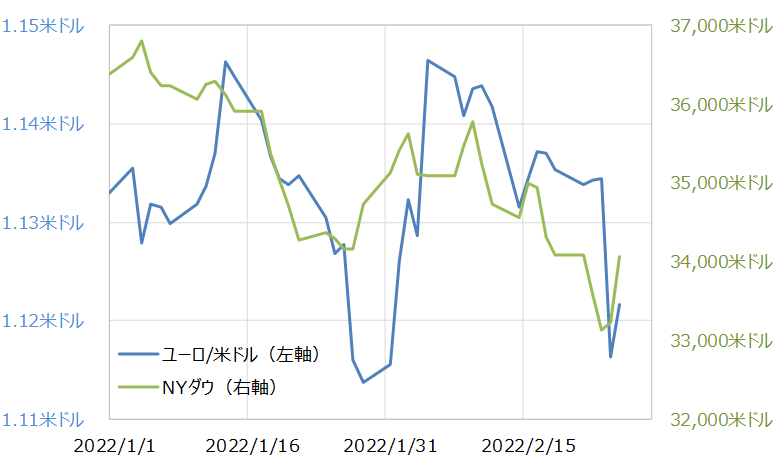

今回の「ウクライナ・ショック」で、米ドル/円より大きく動いたのはユーロ/米ドルだった。対米ドルでのユーロの最大下落率は3%程度に達した(図表2参照)。ウクライナ問題は、ガス供給に象徴されるように、独など欧州経済への影響が大きいとされる。そういったことからすると、「ウクライナ・ショック」に伴うユーロ急落は違和感のないところだろう。

ただし、2022年1月、米インフレ懸念とそれに伴う米国の金融緩和見直し加速への懸念から米国株が急落した局面でも、ユーロ/米ドルは今回と同じように最大で3%程度の急落となった。ユーロの急落は、裏返せば米ドルの急騰ということになる。つまり、2月の「ウクライナ・ショック」、そして1月の米インフレ懸念といった2回のリスクオフ局面は米ドル急騰で共通していたと見ることもできる。

そもそもリスクオフ局面では、米ドルは買われやすいということはこれまでにもあり、それは「有事の米ドル買い」と呼ばれた。ところが近年は、それ以上に円買いが拡大することから、米ドル/円はリスクオフ局面で米ドル安・円高になることが多かった。ただ、これまで見てきたことからすると、「安全資産」としての円と米ドルの順位に変化が出てきた可能性、「有事の米ドル買い」復活にも注目されるだろう。