失業率とFFレートの緊密な関係

7日発表された2021年12月の米失業率は3.9%となり、前月の4.2%から一段と改善した。これにより、「リーマン・ショック」後のゼロ金利解除、「最初の利上げ」の条件クリアまで目前に迫ったことになる。

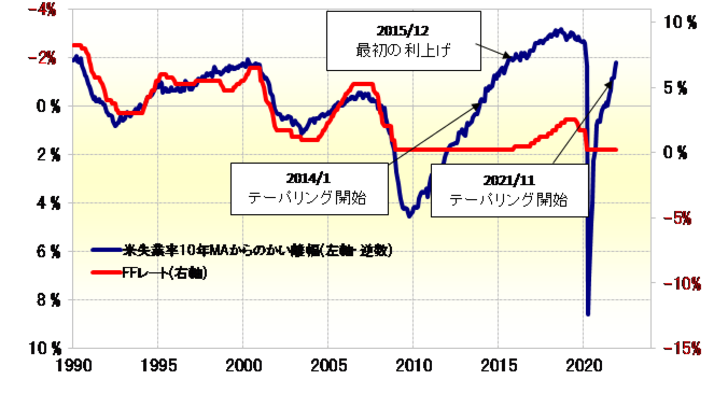

米国の政策金利であるFFレートは、失業率と方向は反対ながら高い相関関係が続いてきた。とくに、失業率から失業率の過去10年平均(10年MA)を引いた「修正失業率」にすると、両者の相関関係はより高くなる(図表参照)。

現在、FRB(米連邦準備制度理事会)は、「コロナ・ショック」後から行ってきたゼロ金利政策+QE(量的緩和)といった超金融緩和策の見直しを進めている。ところで、同じような超金融緩和策は、2008年に起こった「リーマン・ショック」を主なきっかけとした「100年に一度の危機」と呼ばれた局面でも行われた。

この局面では、失業率が10年MAを下回るまで改善するとQEの縮小、いわゆる「テーパリング」が開始され、さらに失業率が10年MAを2%近く下回るまで一段と改善する中で最初の利上げが行われた。

さて、今回は2021年6月FOMC(米連邦公開市場委員会)から超金融緩和策の見直しが現実的に意識されるようになったが、これは失業率が10年MA以下に改善したタイミングだった。その上で、失業率が10年MAを大幅に下回る中で、2021年11月に「テーパリング」が開始された。

現在の失業率10年MAは5.7%。このため、2021年12月失業率が3.9%まで低下したことにより、10年MAを2%近く下回ったことになる。既に述べたように、「リーマン・ショック」後の超金融緩和策見直しにおける「最初の利上げ」は、失業率が10年MAを2%近く下回るまで改善する中で行われたことを考えると、その条件のクリア目前に迫ったと言えるだろう。

今回の場合、インフレへの懸念から利上げは早まるとの見方が広がっている。先週もFOMCメンバーの一人が3月のFOMCで利上げを行い、2022年中に3回利上げが行われる可能性を示唆した。

ただそのようなインフレ懸念がなかったとして、失業率との関係といった従来の金融政策判断においても、利上げ決定の目前の段階に迫っている可能性はあるのかもしれない。