長く続いた小動きの反動

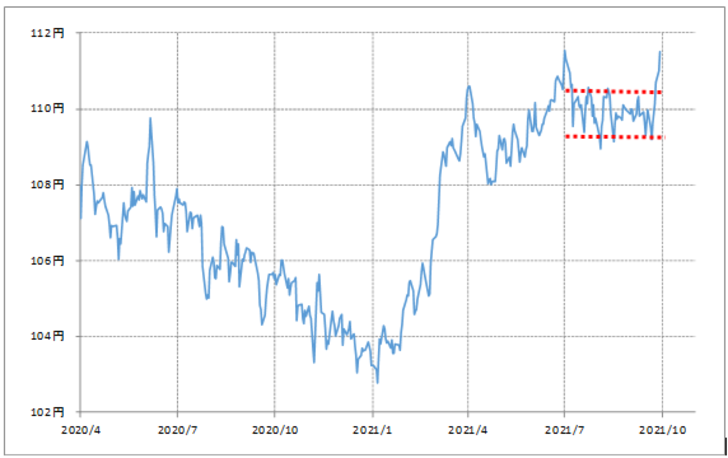

米ドル/円は、2ヶ月以上といった具合に長く続いた109~110.5円中心の小動きから一転、ここに来て米ドル高・円安へ大きく動き出した(図表1参照)。これには、小動きが長く続いたことの反動といったテクニカルな影響も大きいだろう。

2021年の米ドル/円の代表的な大相場は、1月の102円から3月にかけて110円以上に米ドル高・円安が急拡大した局面だろう。この時も、じつは長く続いた小動きの反動の影響が大きかった可能性があったことが、米ドル/円の90日MA(移動平均線)からのかい離率で見るとわかる。

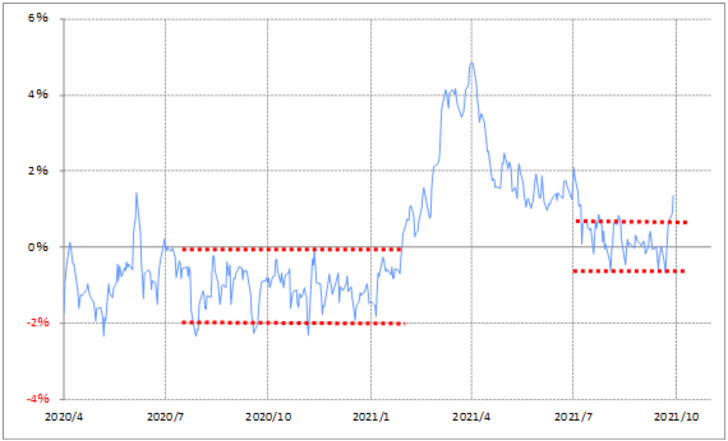

2021年1月に102円から米ドルが急騰に向かう前まで、米ドル/円は90日MAが上限、それを2%下回った水準が下限といった2%レンジ中心の小動きが延々と半年以上も続いていた(図表2参照)。こんなふうに、90日MAからのかい離率で見ると、2021年1月からの米ドル急騰も、長く続いた小動きの反動の影響が大きかった可能性がある。

小動きが長く続くほど、相場のエネルギーが溜まり、小動きの終わりとともに、溜まったエネルギーの発散で一方向に大きく動きやすくなるということは想像できる。その意味では、今週にかけての米ドル一段高も、小動きの幅や継続期間の違いはあるものの、「小動きの反動としての大相場」といった観点では、2021年1月からの米ドル急騰と似た構図で展開している可能性があるのではないか。

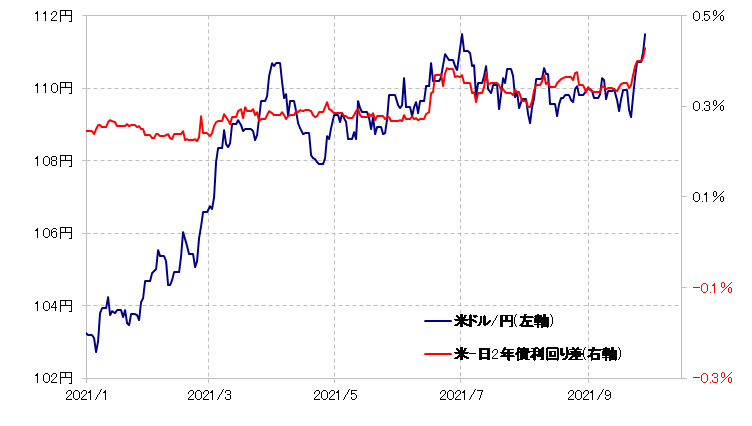

ところで、そんな米ドル/円は、日米金利差、とくに6月FOMC(米連邦公開市場委員会)で米国の超金融緩和政策の転換が現実的に意識されるようになってからは、金融政策を反映する2年債利回り差との相関性が高まった(図表3参照)。

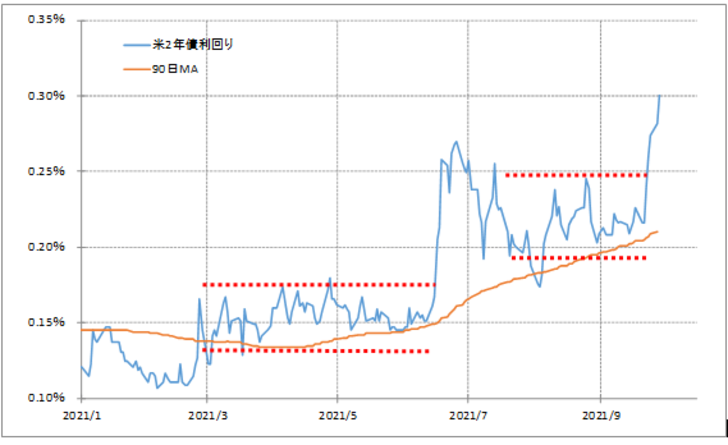

この中の米2年債利回りが今週にかけて年初来の高値を大きく上回ってきたことも、米ドル一段高の一因だろうが、この米2年債利回りの上昇も、「小動きの反動」の影響が大きかったのではないか(図表4参照)。

以上のように見ると、最近にかけての米ドル/円一段高は、米ドル/円自体の「長く続いた小動きの反動」と、米ドル/円と相関性の高い米金利の「長く続いた小動きの反動」が重なった結果という言い方もできるかもしれない。

いずれにしても、米ドル/円も米金利も、「長く続いた小動きの反動」で一方向に大きく動き出すと、しばらくはそれまで続いた小動きのレンジに戻らないのが基本だった。今回もそうなるなら、基本的に米ドル/円は110.5円以下にすら戻らず、米2年債利回りも0.25%以下に下がることなく、「米金利上昇=米ドル高」が続く可能性がある。