米実質金利「下がり過ぎ」の意味

本日11日は米CPI(消費者物価指数)、そして12日はPPI(生産者物価指数)と物価統計の発表が続く。そこで今回は、先週末の米雇用統計発表などをきっかけに再燃した米金融緩和見直し思惑が、この米インフレ指標の結果を受けてどうなるかについて考えてみたい。

今回の米物価統計発表は、前年比では上昇率が鈍化するとの見方が少なくなさそうだ。この背景には、「前年比マジック」の影響が大きいだろう。2020年3月の「コロナ・ショック」を受けて、物価上昇率も大きく鈍化した。このため、前年比で見た場合、比較水準が低くなったことから、上昇率が大きくなりやすい状況が続いたのがこの数ヶ月だった。

ただ、「コロナ・ショック」後の物価上昇率の急鈍化も、2020年6月で一巡した。このため、上述の「前年比マジック」、つまり前年の物価水準が低過ぎたことにより、前年比での物価上昇率が大きくなりやすいといった要因は、今回発表される7月の統計から薄れる可能性がある。この点は、この間米金融当局幹部も含めて、最近の物価上昇は一時的に過ぎないとの見方を示していた一因だ。

では、予想通り、物価上昇率が鈍化し、インフレ懸念は一時的となった場合、金利や為替にはどのような影響となるだろうか。

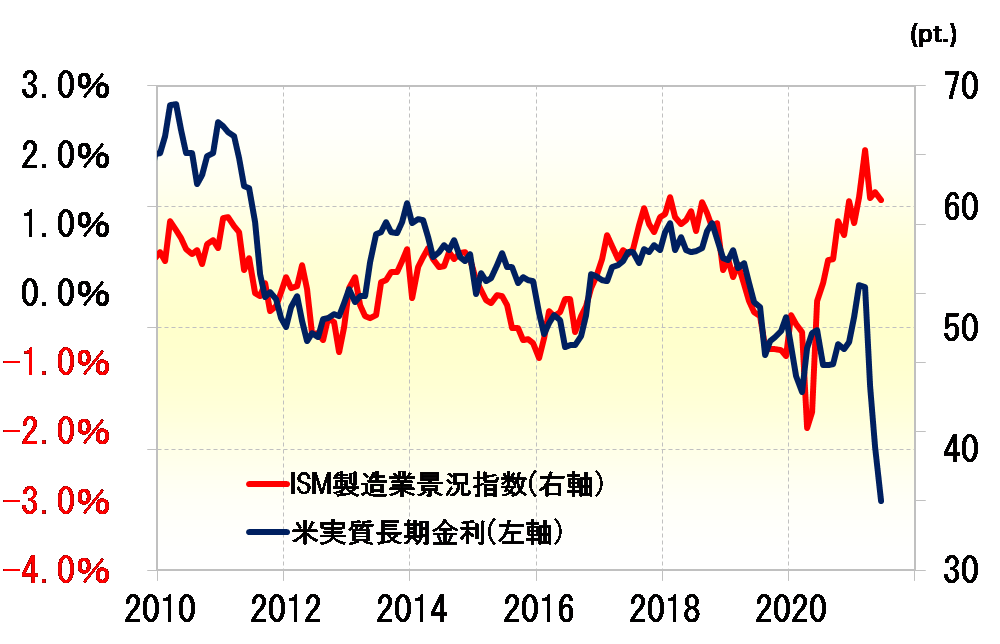

米金利からインフレ率を引いた実質金利は、最近にかけて大幅に低下した。その主因は、これまで見てきたインフレ率の上昇だ。ところで、米実質金利は、経験的には代表的な米景気指標の1つであるISM製造業景況指数と高い相関関係があった(図表1参照)。しかし、そのISM指数との関係からすると、最近の米実質金利は極端な「下がり過ぎ」のように見える。

米実質金利は、上述のように米金利からインフレ率を引いて求めたもの。そんな米実質金利が、インフレ率の低下を差っ引いてなお「下がり過ぎ」になっているのであれば、それは米金利自体の下がり過ぎの可能性があるといった意味になるだろう。

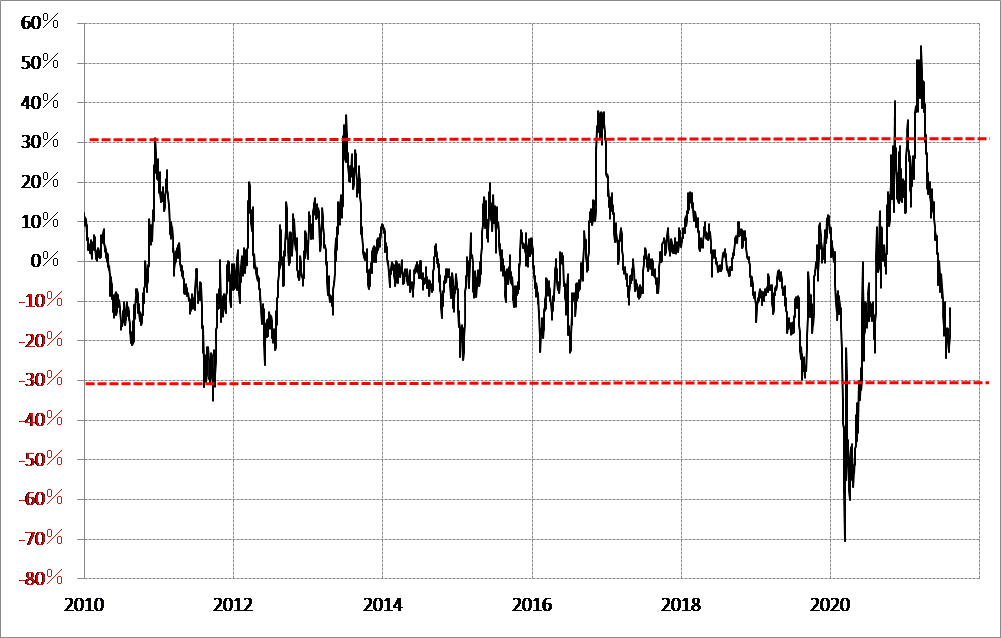

その米金利、米10年債利回りを90日MA(移動平均線)からのかい離率で見ると、一時マイナス20%以上に拡大するなど、経験的には確かに「下がり過ぎ」懸念が強くなっていた(図表2参照)。

以上から考えられるのは、この数ヶ月の物価上昇の割に、それはあくまでテクニカルな影響による一時的な動きに過ぎないといった可能性を織り込んで、名目金利が「下がり過ぎ」となっていた可能性だ。すでに見てきた、大幅な物価上昇を反映しながらも、なお米実質金利「下がり過ぎ」の可能性があることは、そういったことを想像させる。

さて、そのような見方が正しければ、今週発表される米物価統計の結果が、予想通り「インフレ懸念は一時的」となっても、米金利低下は限られる可能性があるだろう。今週の物価統計発表は、相対的には米金利低下より、上昇バイアスが高いのではないか。そして、米ドル/円はそんな米金利次第になりそうだ。