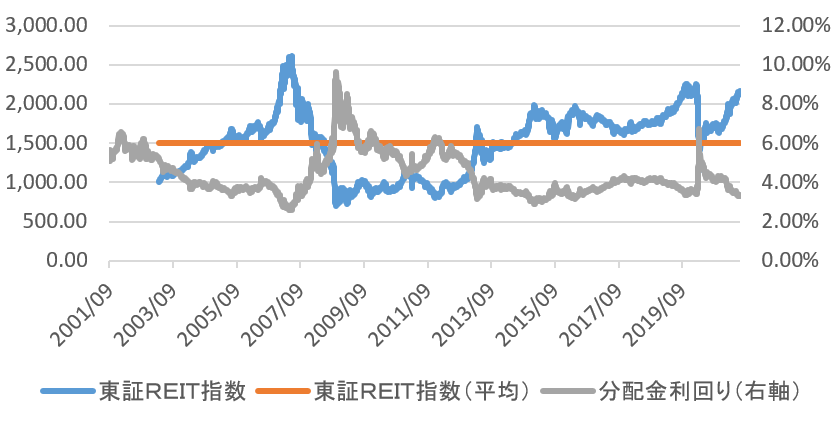

J-REIT市場スタートからの価格と分配金利回りの推移

2021年9月にJ-REIT市場が創設されてから20年を迎えることから、今回も前回のコラムに続きJ-REIT投資を始める上で押さえておきたいポイントについて記載していく。前回のコラムでは、J-REITは投資商品としてのメリットとデメリットから、「ミドルリスク・ミドルリターン」の投資商品として位置付けられている、と記載した。では実際に価格と利回りの面から、どのような特徴がある投資商品であるかを振り返ることとしよう。

図表1はJ-REIT市場がスタートした2001年9月から2021年6月までの予想分配金利回りとJ-REITの代表的な指数である東証REIT指数の推移を示したものになっている。東証REIT指数は、TOPIXと同様に時価総額ベースで算出されている。従って時価総額が大きい銘柄の影響を受けやすい指数だ。

例えば2021年6月末時点で上場62銘柄の時価総額は、1兆円を超える日本ビルファンド投資法人(8951)から2021年6月に上場したばかりの東海道リート投資法人(2989)の200億円程度まで大きな差異がある。従って東証REIT指数に対する影響は、日本ビルファンド投資法人の方が東海道リート投資法人と比較して50倍程度大きくなる。

東証REIT指数は算出開始が2003年4月からになっているため、図表はそれ以降の推移となっており期間の平均値は1,506ポイントだ。特徴としては「平均値と比較とすると大きく乖離している時期が多い」という点が挙げられる。価格変動の大きさも考慮すると「ミドルリスク・ミドルリターン」とは異なる時期が多い投資商品と言えそうだ。不動産の賃貸収益を分配金の原資とする投資商品であるため収益の変動は少ないが、上場投資商品であり時価総額が東証1部などと比較すれば小さい市場となっているため、価格変動が大きくなりやすい傾向がある。

投資の目安となる価格水準とは

東証REIT指数の最高値は2007年5月末の2,612ポイントであるが、2006年夏以降にいわゆるファンドバブルの恩恵を受けて大きく価格が上昇したことが影響した。その後はリーマンショックや東日本大震災の影響を受けて、東証REIT指数が1,000ポイントを下回る期間が長く続いた。価格が本格的に回復基調に転じたのは、2013年に日銀が異次元金融緩和策を打ち出してからだ。2019年以降は米国の長期金利低下の追い風も加わり、期間平均値を大きく上回る状態で推移している。

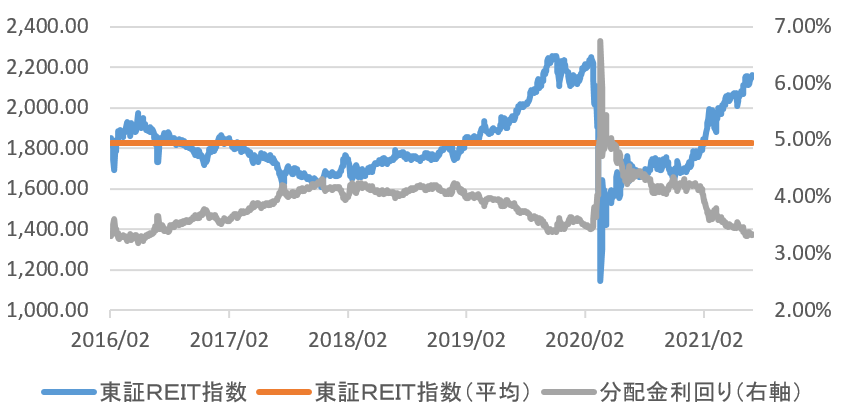

このように図表1は市場環境や政策などが大きく異なる市場開設初期の時期も含んでいるため、これからJ-REIT投資を始めるという点では参考にならない点も多い。この点から、日銀がマイナス金利政策を打ち出した2016年2月以降の東証REIT指数と分配金利回りを示した図表2が参考になると考えられる。

この期間の東証REIT指数の平均は1,826ポイントとなっているため、市場が急落するような事態になったとしても1,800ポイント以下まで下落した場合には、日銀の政策変更がないと考える投資家であれば3年から5年程度の中長期的な投資も可能な水準と考えられる。

一方で現在の価格水準は高値圏にあると考えられる。前述の通り、米国の長期金利低下によって価格が上昇している側面が大きい。さらにリーマンショック後の東証REIT指数高値は2,250ポイント程度であり、2,150ポイント程度(2021年7月20日時点)の現状と比較すれば上昇余地があるとも考えられるが、J-REITの収益を取り巻く状況はコロナショック前とは大きく異なっている。

具体的には、好調な賃貸市場を背景にコロナショック前は増配基調であったが、今後は悪化を続ける賃貸市場の影響がJ-REIT保有物件にも波及する懸念がある状態だ。J-REITの分配金は物件売却益の恩恵もあり足元では堅調に推移していることから、短期的な上昇余地はあるが、長期的にこの水準を維持することは難しいと考えられる。

この点を補足するため、次回は用途毎の収益特性やコロナショックの影響について記載する予定である。