共通点は薄商いでの円売り逆流

ゴールデンウイーク(GW)が始まった。ところで、GWにはこれまで何度か、日本の市場参加者が少なくなる薄商いの間隙をついたような「円高パニック」があった。2020年に続き、コロナ禍の真っ只中という異例のGWとなっているが、一応要注意ではあるだろう。

論理的な説明は困難ながら繰り返されるパターンはアノマリーと呼ばれる。GW「円高パニック」は、とくに2008~2011年にかけて4年連続で起こったことから、強く記憶される「アノマリー」の1つとなった。中でも印象的だったのは、2010年ではないか。ここでは、5月5~7日にかけて最大5円もの米ドル/円暴落となった。きっかけは、ギリシャ債務危機。

ギリシャ債務危機とは、その後2012年にかけてイタリアやスペインなどにも波及し、欧州債務危機として世界経済のリスクオフ要因になったものだ。それが最初に表面化したのが、ちょうどGWのタイミングとも重なったことから、2010年のGWはリスクオフの「円高パニック」が広がった。

ただ、上述のように「GW円高」は、この2010年に限ったことではなかった。2008年は5月7~9日中心に最大3円、また、2009年は5月5~15日で最大5円、そして2011年も4月27日~5月5日で最大3円といった具合に、米ドル/円急落が繰り返された。

このような「GW円高」の共通点は、上述のように日本の長期休暇などで市場参加者が少なくなることで、何かのきっかけで値動きが荒れやすくなるということ。そしてそれが「円高パニック」となったのは、ポジションが米ドル買い・円売りに傾斜し、その反動が入りやすいという状況が基本だった。

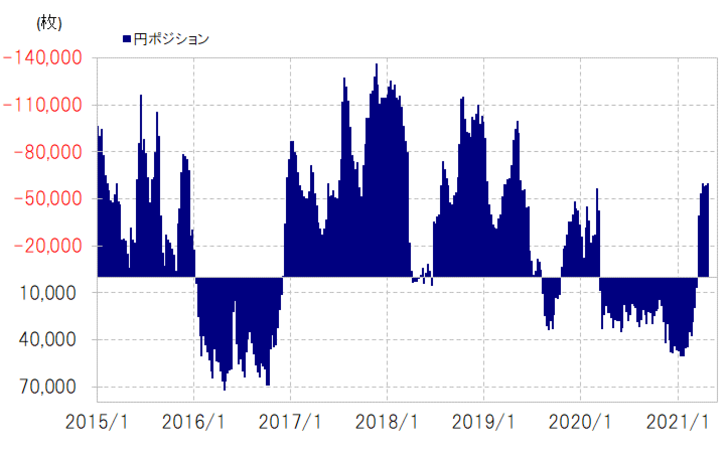

このうちの後者は、今回の場合も近い構図にある可能性がある。4月初めにかけての米ドル高を受けて、たとえばヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、足元でも2020年以降で最大の米ドル買い・円売りに傾斜しているだけに、何かの拍子でその反動が入るリスクは一応要注意だろう(図表参照)。