景気指標と相場の関係

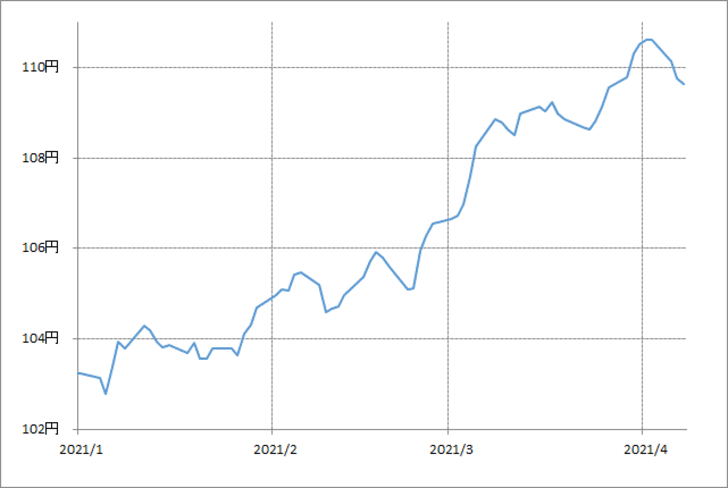

4月に入ってから発表されている3月の米景気指標は、雇用統計のNFP(非農業部門雇用者数)やISM製造業および非製造業の景況指数など、軒並み予想を大きく上回る改善となっている。ところが、そんな「絶好調」と言えそうな米景気に対して、米ドルは今週に入り反落が広がってきた(図表1参照)。

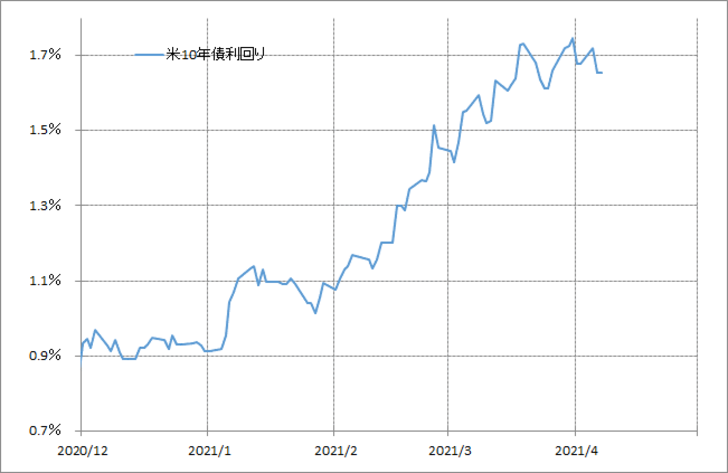

米景気指標が予想より良ければ、基本的には米ドルは上がりそうだが、むしろ絶好調の結果に対して米ドル反落といった具合に逆の結果となったのはなぜか。それは、このところ米ドルと相関性の高い米金利が低下していることで説明するのが基本だろう(図表2参照)。

しかし、米ドル以上に、そもそもなぜ米景気の絶好調に対して米金利が低下となったのか。米景気が絶好調なら、米金利こそ一段と上昇に向かいそうなところだ。しかし、そうならなかっただけでなく、逆に低下に向かったのはなぜか。

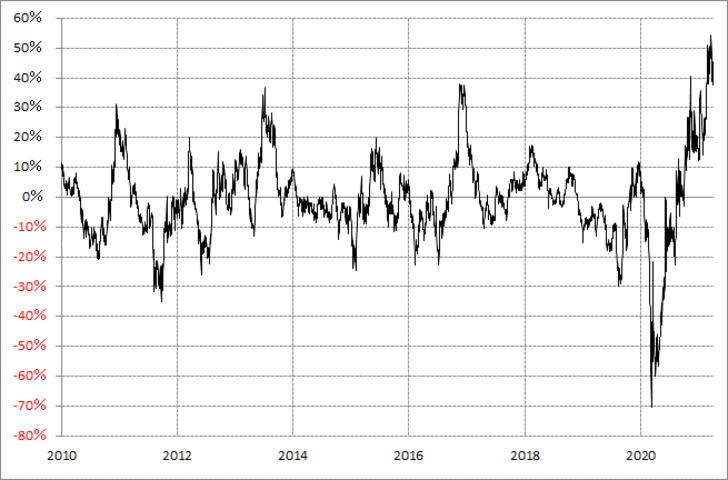

この謎を解く鍵は、米金利の90日MA(移動平均線)からのかい離率などではないか。米10年債利回りの90日MAからのかい離率は、先週にかけて空前の「上がり過ぎ」懸念を示す状況となっていた(図表3参照)。

以上のように見ると、米景気の絶好調が確認されても、米金利がさらに上がらず、それどころか低下に転じた。それは、既に「上がり過ぎ」懸念が極めて強い状況になっていたからと考えると辻褄が合いそうだ。

相場はそもそも先取りで動く傾向がある。基本的には、景気が良いことを確認してから金利や通貨が上がるわけではなく、景気が良さそうだと思ったら、それを確認する前にある程度上がっているのが普通だろう。

そう考えると、今回の場合は、ある程度予想したように、景気が良いことが確認されたからと言って、さらに金利や通貨が上がることにならなかったということだろう。それどころか、逆に米金利も米ドルも反落となったのは、米景気の絶好調を確認する前に、特に米金利は上述のように空前の「上がり過ぎ」となっていたことが大きかったのではないか。