先週のレポートで述べた通り、長期金利の構成要素は、1)実質金利(≒潜在成長率)、2)期待インフレ率、3)タームプレミアムで、このうち期待インフレ率はすでに2%に達しているので今後これ以上の上昇はないだろう。インフレ懸念を云々する声が市場の一部にあるが、深刻なインフレになんかならないので、無視しておけばいい(ローレンス・サマーズというビッグネームの発言に追従しているだけだろう)。インフレにならない理由は、3日のテレビ東京ニュースモーニングサテライトで東大の渡辺努先生が解説しているので、テレビ東京BODで視てください。

実は投資家はよく分かっている。インフレになんてならないことを。インフレ連動債に投資する世界最大のETFであるブラックロックのiシェアーズTIPS・ETFから9億4400万ドルの資金引き揚げがあったとブルームバーグが報じている。約17年前に同ETFの運用が開始されて以降、最大の資金流出額だ。インフレヘッジの需要が急速に低下していることを示す。ブレークイーブン・インフレ率のピークアウトと平仄が合う。「インフレ懸念から金利が上昇しかねない」という声を耳にするが、杞憂である。

インフレがリスクというのは僕がずっと前から述べてきたことだ。モーサテでも何度も言ったし、『2021年相場の論点』「第6章リスクと備え」でこう書いた。

ご承知の通り、僕は天邪鬼だから、みんながインフレを警戒、なんて言い始めると、その向こうを張りたくなる。インフレは潜在的リスクで注意しておく必要があるが、いまその懸念はなく、マーケットがそれを警戒して金利が上がっているというのは間違いである。

この先、金利が上がらないかと言えば、そんな保証はどこにもなく、経済再開に歩調を合わせて上がっていくと考えるのが自然だ。要はそのペースである。初夏に急に夏日になると熱中症になるひとが急増する。体が暑さに慣れていないからである。金利も同じで急に上がるから市場が混乱するのであって、ゆっくりと上がっていく分には問題ない。なにしろ絶対水準がまだ全然、低いからだ。

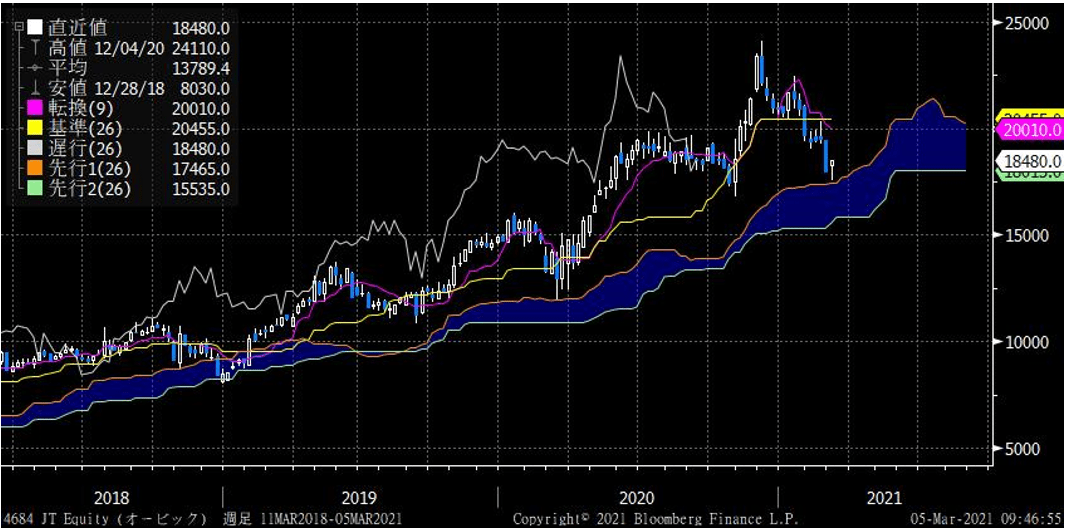

と、いうわけで、金利上昇を受けたグロース株の調整も最終局面だろうと思う。1カ月前に書いた「グロース株の押し目買い」はタイミング的にはちょっと見切り発車だった。先行して下げたオービック(4684)はエントリータイミングだろうと述べたが、200日線がサポートにならずに切ってしまった。しかし、ここ数日の動きを見ると底値に達した感がある。

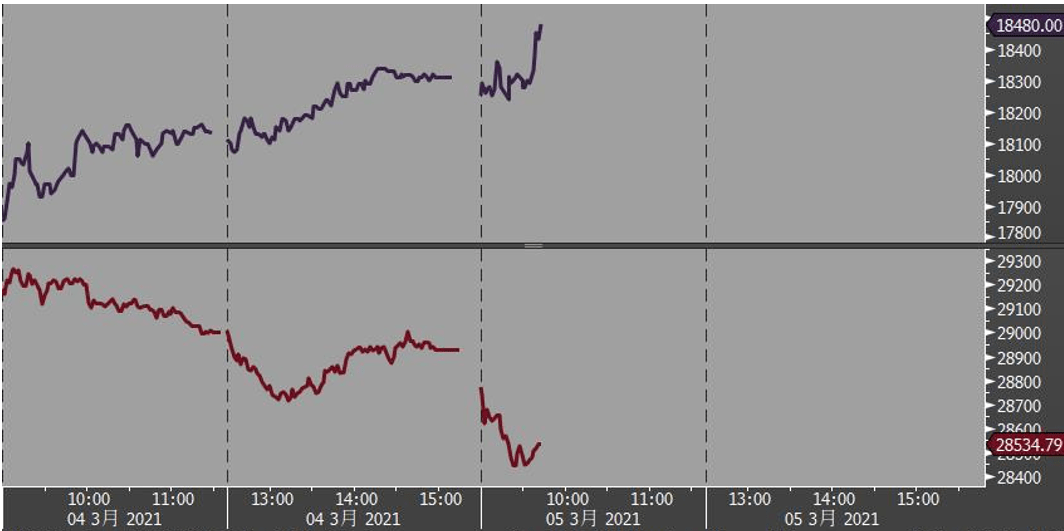

グラフ1を参照して欲しい。昨日、日経平均がどんどん値を切り下げる中、逆行高を演じた。今日も寄り付き下げた後、早々にプラス転換だ。

3日陽線で来ている。下げ止まりだろう。

週足で見ると一目均衡表の雲の上限がサポートになっているようだ。

短期間で急速に調整したキーエンス(6861)も目先200日線で下げ止まったようだ。

他にNEC(6701)、ライオン(4912)、資生堂(4911)、ピジョン(7956)、ニトリ(9843)などもう売られなくなっている。グロース株の一部に底入れの兆しが見える。