「コロナ後」トレード戦略の意味

2020年3月の「コロナ・ショック」の後から、「リスクオフ(株安)の米ドル買い、リスクオン(株高)の米ドル売り」との説明が一般化してきた。ただ私は、それはあくまで「コロナ後」の一時的な現象に過ぎず、とくに「リスクオンの米ドル売り」はすでに変化していることから、失敗するリスクにも要注意ではないかと思っている。

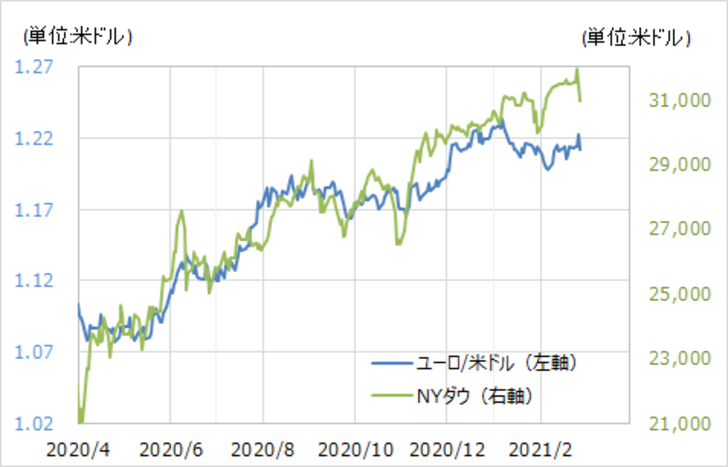

「リスクオフ(株安)の米ドル買い、リスクオン(株高)の米ドル売り」は、「コロナ後」、2020年4月以降のユーロ/米ドルと米国株の関係などで確認できる。確かにユーロ高・米ドル安と米国株高、そしてユーロ安・米ドル高と米国株安が高い相関関係となっていた(図表1参照)。まさに株高・米ドル安、株安・米ドル高となっていたわけだ。

ただし、それは今年に入ってから変わってきた。上昇傾向が続き、最高値更新となる米国株を尻目に、ユーロ/米ドルは反落、ユーロ安・米ドル高となった。つまり、株高・米ドル高といった関係が目立ってきたわけだ。では、それはなぜか?

ユーロ/米ドルと金利差の関係を見ると、「コロナ・ショック」で起こった両者の大幅なかい離が、2020年末にかけて是正され、その後から為替と金利差の連動が強くなったように見える(図表2参照)。

以上のようなことから、「コロナ後」の「リスクオフの米ドル買い、リスクオンの米ドル売り」とは、「コロナ・ショック」で発生した為替と金利差のかい離を是正することで起こったものであり、かい離が是正された後は、為替は金利差との連動が高まったことから、「株安の米ドル買い、株高の米ドル売り」では説明しにくくなっているのではないだろうか。

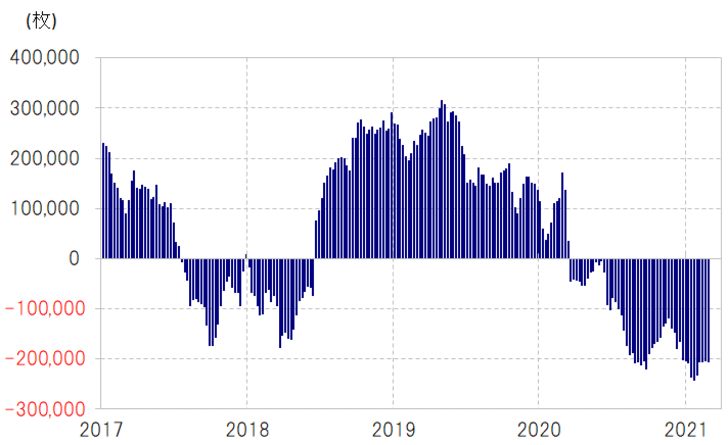

もう1つ重要と考えられるのは、「コロナ後」は株高・米ドル安基調が続いたことから、米ドルのポジションはかなり「売られ過ぎ」懸念が強くなっている可能性があるということ(図表3参照)。

ということは、さらなる売りには限度があり、買い戻しのポテンシャルは大きいのではないだろうか。その意味では、「コロナ後」続いてきた「リスクオフの米ドル買い、リスクオンの米ドル売り」というトレード戦略の中でも、とくに「リスクオンの米ドル売り」は行き詰まりやすくなっている可能性に注意が必要だろう。