6月に似てきた株を取り巻く状況

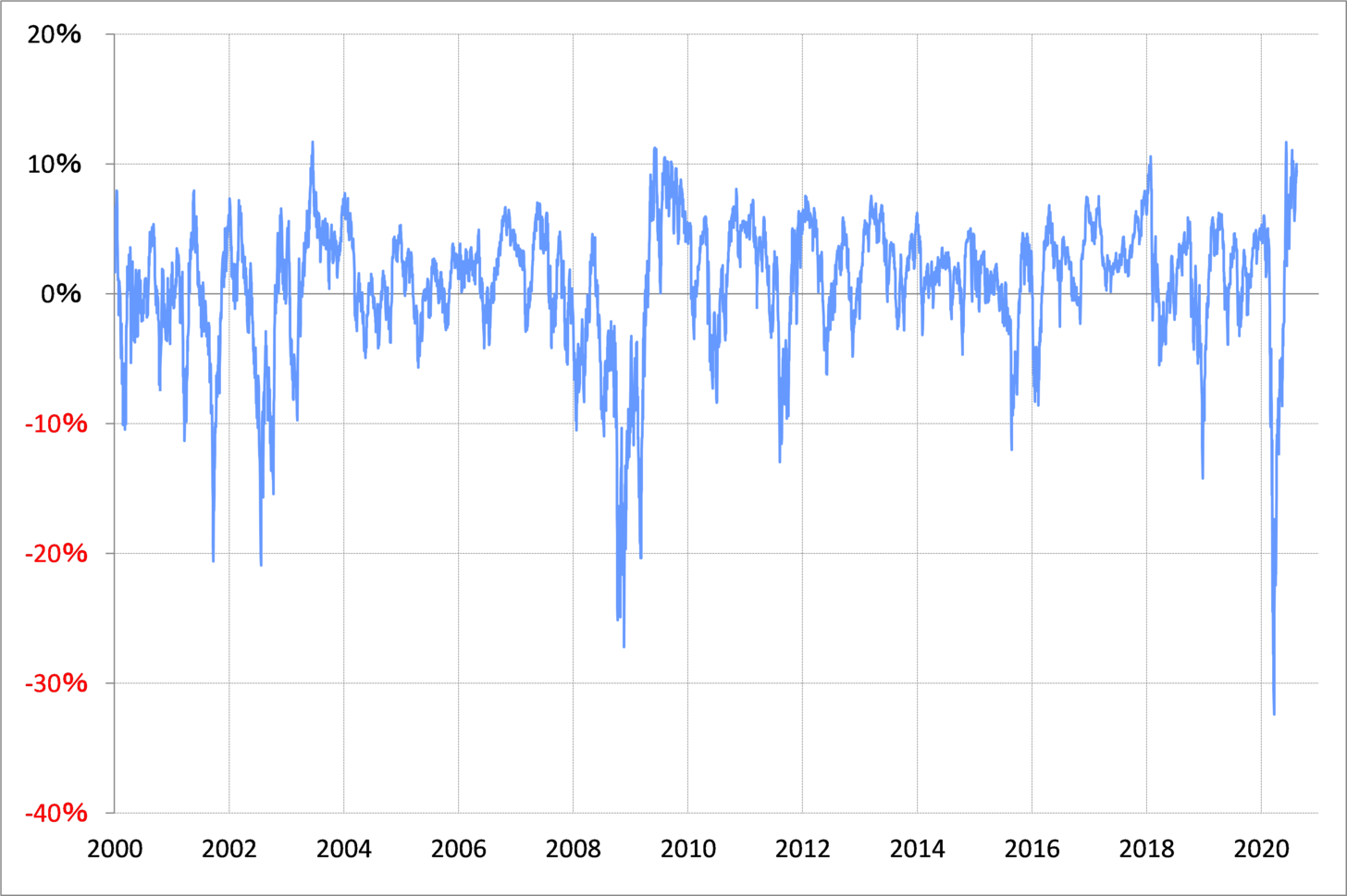

NYダウは先週一時2万8千ドルまで上昇した。この結果、90日MA(移動平均線)からのかい離率は、ほぼプラス10%まで拡大した(図表1参照)。経験的には、同かい離率がプラス10%前後まで拡大すると、短期的な「上がり過ぎ」懸念が強くなる。

NYダウは6月8日に頭打ち、その後約1割の下落に向かった場面があった。このケースでは、90日MAからのかい離率はプラス11%で拡大一巡となった。以上のように見ると、この6月のNYダウ反落は、短期的な「上がり過ぎ」の反動といった側面もあったと考えられる。

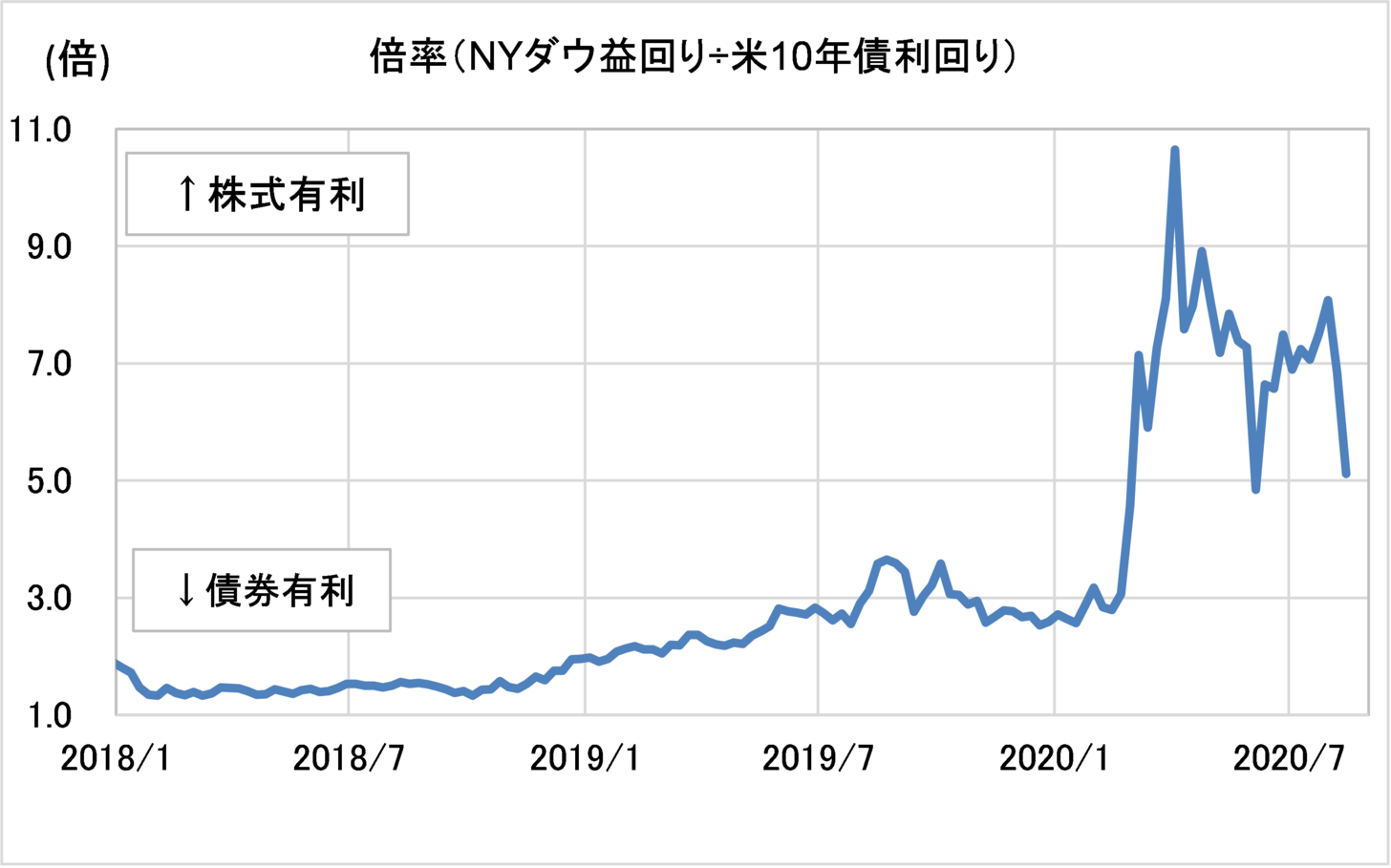

ところで、株式の価格が上昇すると益回りは低下する。上述のように、先週にかけて株価が上昇した結果、益回りは低下した。他方、先週は米国の債券利回りは上昇した。米10年債利回りは0.7%を大きく上回った。この結果、NYダウ益回り/米10年債利回りで見たイールドレシオは5倍程度まで低下した(図表2参照)。

米10年債利回りに対するNYダウ益回りの「イールドレシオ」は、4月には10倍まで上昇した。債券利回りに対して株式の益回りの優位性が急拡大したことを示していた。この「イールドレシオ」が6月にかけて5倍まで低下すると、その後NYダウは約1割の下落に向かった。

以上のように見ると、6月に起こったNYダウ1割の反落は、短期的な「上がり過ぎ」の反動と、債券に対する株式の相対的な優位性の後退が重なって起こった結果だったと考えることもできそうだ。

さて、先週にかけてそんな6月の1割下落が始まる前に近い、NYダウの短期的な「上がり過ぎ」懸念、債券利回りに対する益回りの相対的な優位性の後退となった。これを受けて、NYダウなど株価の下落リスクが6月のように拡大に向かう可能性は注目される。

ところで、6月に株安リスクが拡大した局面で、為替は米ドル/円が109円から106円まで下落、ユーロ/米ドルは1.14ドルから1.11ドルへ下落となった。6月の株安局面では米ドル/円は米ドル安、ユーロ/米ドルなどドルストレートは米ドル高といった具合に、米ドルの方向は対円とそれ以外の通貨に対して反対の動きとなっていたわけだ。