米ドル/円を取引しないという選択

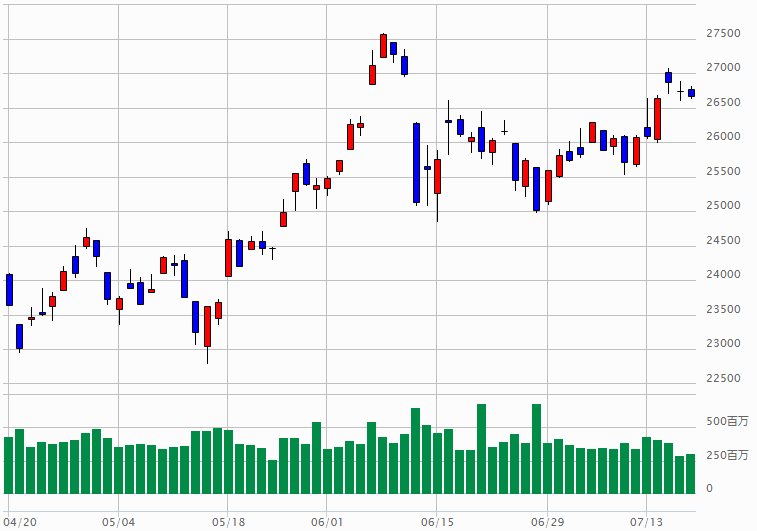

先週の米ドル/円は107円近辺での方向感の乏しい小動きに終始しました(図表1参照)。ただ対円以外では、米ドル安方向に少し動きがありました。

例えば、ユーロ/米ドルは一時1.14米ドルを超えてユーロ高・米ドル安が進み、6月に記録したユーロ/米ドルの高値(米ドル安値)を更新しました(図表2参照)。これは、週末のEUサミットにかけてコロナ復興基金が議論されたことから、その期待でユーロが買われたとの解説が多かったようですが、本当でしょうか。

実は、豪ドル/米ドルも0.7米ドルを一時超えて豪ドル高・米ドル安が進み、6月の豪ドル/米ドル高値(米ドル安値)に接近しました。このように見ると、復興基金への期待からユーロが買われた面もあるかもしれませんが、基本的には全般的に米ドルが売られたということだったのではないでしょうか。では、なぜ米ドルが売られたのか。

先週もう1つ少し動きがあったのは株でした。NYダウは一時6月の高値に迫る動きとなりました(図表3参照)。要するに、NYダウなど株価が6月高値に迫る中で、ユーロ/米ドル、豪ドル/米ドルも6月高値前後へ上昇(米ドル安)するところとなったわけです。

出所:マネックス証券分析チャート

私は、現在の相場は「ドル・キャリー取引」が軸になっているとの見方を示してきました。安く調達した米ドルを売って、株などに投資する「米ドル売り運用」ということです。米ドルを売って、株などに投資するので、米ドル安・株高の組み合わせとなり、株などが下がると米ドルが買い戻される結果、株安・米ドル高といった組み合わせになる。

以上のような考え方からすると、先週株高となる中で米ドル安が進んだことも辻褄が合う結果だと思います。では株高・米ドル安は、今週さらに広がるのか否か。

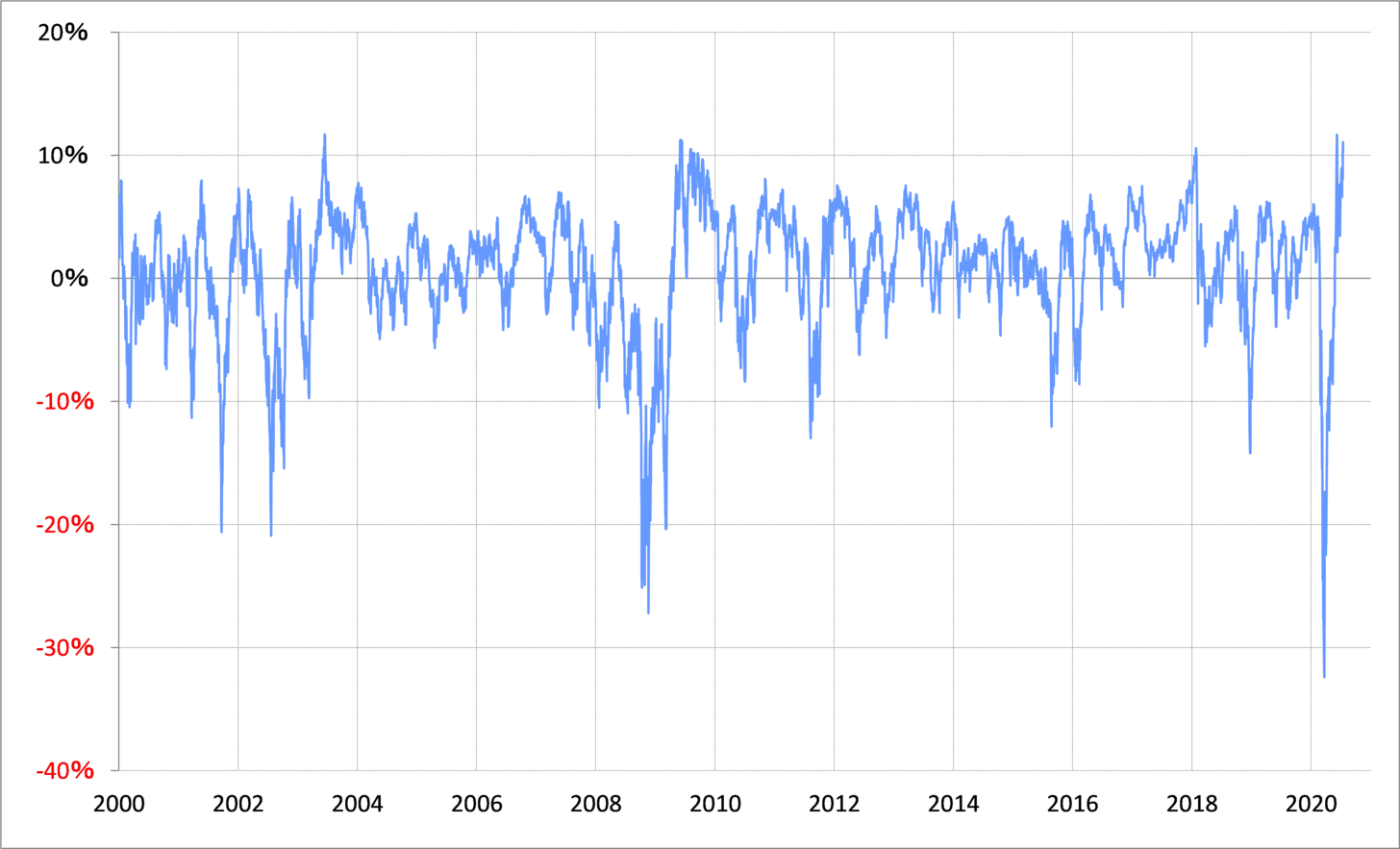

NYダウは、先週一時2万7千ドルを超えたものの、その後は上値重い展開となりました。このようなNYダウを90日MA(移動平均線)からのかい離率でみると、一時かい離率がプラス11%以上に拡大するなど、きわめて「上がり過ぎ」懸念が強くなっていたことがわかります(図表4参照)。

「上がり過ぎ」懸念が強い中では、目先的に株高は限られそうですから、その面では米ドル安(ユーロ高、豪ドル高)も限られる可能性が高いのではないでしょうか。むしろ、「上がり過ぎ」修正で株安となれば、「ドル・キャリー」、つまり売っていた米ドルを買い戻す動きから米ドル高に戻すリスクもありえるのではないでしょうか。

それにしても、先週の動きは、「ドル・キャリー」という前提で見るととてもわかりやすい株高・米ドル安の動きであり、「引き続き方向感のない小動き」といった米ドル/円の印象とは違うものだったと言えるのではないでしょうか。あえて言えば、米ドル/円が例外的な小動きを続けているということかもしれません。では、それはなぜか。

低利で安く調達した資金を、より利回りの高い先で運用することを「キャリー取引」と言いますが、伝統的にその対象となってきたのは、代表的な低金利通貨の円でした。その意味では、最近も「ドル・キャリー」とともに「円キャリー」も行われており、両者が綱引きとなる結果、米ドル/円は方向感が出にくいということではないでしょうか。

そういったことから、方向感が出にくく、その結果、先行きについて「読みにくい」「わかりにくい」ということなら、この局面ではあえて米ドル/円を取引対象から外すことも選択肢の1つかもしれず、かえって足元の為替相場が理解しやすくなるかもしれません。