悲観論者が星の神秘を解明したり、地図にない土地を発見したり、人間の精神に新しい地平を切り開いたりしたことは一度もない。 (ヘレン・ケラー)

連日の株価急落は、リーマンショックを彷彿とさせる。確かにVIXは75.47とリーマンショック以来の高水準に跳ね上がった。しかし、今回の株価急落がリーマンショックと根本的に違うのは、バブル崩壊と金融機関の破綻という構図がない点である。リーマンショックはサブプライムローンを担保としたCLOなどを世界中に巻き散らかした壮大なクレジットバブルの崩壊で金融機関が破綻し、グローバル金融危機を招いた。少なくとも過去四半世紀、米国が深刻なリセッションに陥ったのは、すべて「バブル崩壊による金融機関の破綻」が要因であり、例外はない。ところが今回の株価急落は、ウイルス感染拡大による混乱が主因で、これまで述べてきたように複合的要因が絡み合ってここまでの下げとなってしまった。

市場が - 特に米国の市場が - こんなに脆弱だとは思わなかった。それがここに至るまで「もういい加減、いいところ」と述べて、ことごとく見通しが外れてきた理由だ。

通常は、高いから売ろう、安いから買おうと株価水準(正確にはバリュエーション)が取引のモチベーションになるが、今はとにかく株を手放したいという理由が唯一の理由である。価格が取引の誘因になっていないので、投資尺度は効かない。

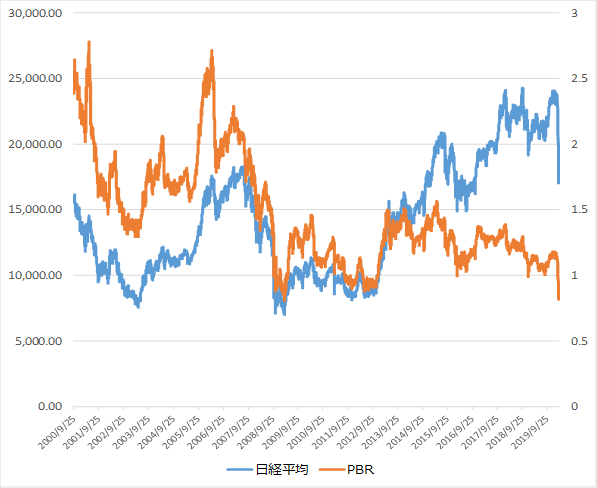

今の株価は、だから、あってないようなものだ(株価を見て取引していないのだから)。市場は常に行き過ぎる。どこで下げ止まるかは神のみぞ知るだが、明らかに割安なゾーンに入っているのはまちがいない。リーマンショック後、最終的に株価が底を入れたのは2009年3月だ。そのボトムの日経平均のPBRは0.8倍。今、ついている日経平均のPBRはちょうとその時と同じ0.8倍に並んだ。「100年に一度」と言われた経済危機のリーマン後の安値と同じバリュエーションだ。リーマンショックとコロナショック、経済への打撃という点では次元が違う。繰り返すが巨大なバブル崩壊で金融機関が破綻するか否か - ここがまったく違うのだ。リーマン以降、金融機関の資本はかつてないほど頑健になっている。今回のコロナ騒動では金融機関がおかしくなることはない。

確かに歴史的暴落である。だからこそ、この先はもう限られる。大きく下げてしまったのだから。終わったことは仕方がない。この先のことを考えよう。ここから先、ダウンサイドとアップサイド、どちらのポテンシャルが大きいと考えるか。

パニック売りの最中では理屈は意味がないが、それでも最後は理屈である。PBR0.8倍というのは上場企業全体で純資産がこの先、2割棄損するということを意味する水準だ。どう考えても株式市場の評価が間違っている。ちなみに米国S&P500の予想PERは14倍台、PBRは2.7倍だ。つまり、きわめてまっとうなバリュエーションに戻ったに過ぎない。もともと低評価の水準から株価だけ米国に合わせて下げてきた日本株は、まったく合理的でない水準のバリュエーションになってしまったのだ。80年代バブルのころは説明がつかないくらいの高いPERで、日本市場にはバリュエーションという概念がなかったが、それから何十年もたっても、やはりこの国の市場にはバリュエーションという概念が定着していないのだと悲しくなる。

しかし、逆に言えば、そのミスプライスが好機を提供してくれるのだ。キヤノンの配当利回りは7.8%だ。三井住友も7%、コマツも6.5%である。これら優良株の配当利回りだけで7%のリターンが獲れる。この低金利の時代にまたとない好機ではないか。