なぜ財政発動に過敏な反応となったか

米ドル/円は3月9日の暴落から一転、3月10日は急反発となった。これについて、米財政出動への期待が材料視されたといった解説が多かった。

問題は、なぜ財政出動に対して米ドル急反騰といった過敏な反応になったかということではないか。それは米金利が異常といえるほどの「下がり過ぎ」で、財政発動による「債券需給悪化=金利上昇」リスクに過敏に反応する状況にあるからではないか。

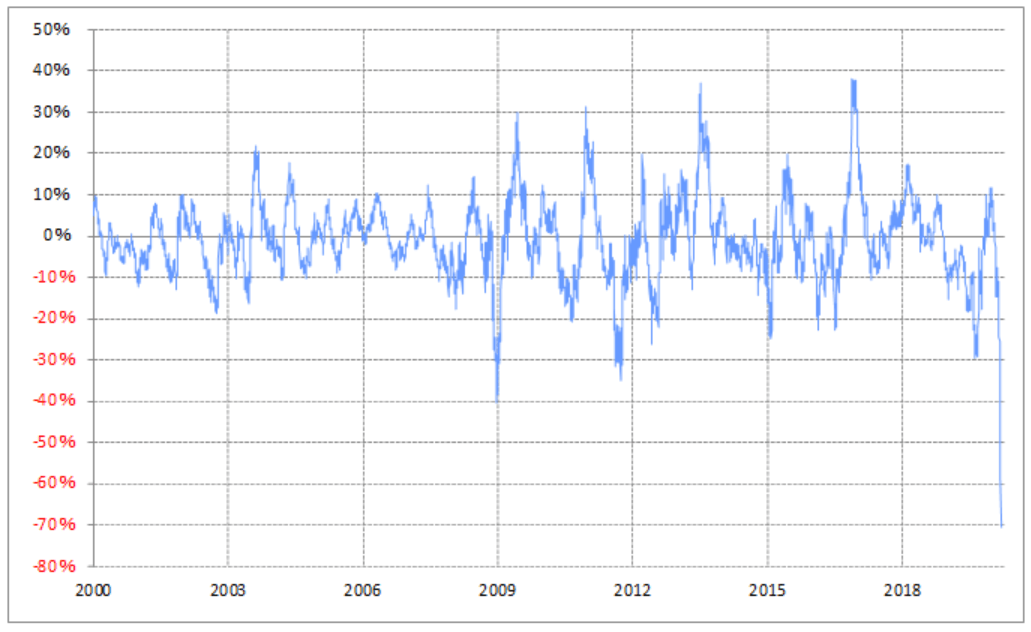

米10年債利回りは過去最低を大きく下回り、9日には0.5%程度まで低下した。これを90日MA(移動平均線)からのかい離率でみると、マイナス70%程度までの拡大となる(図表参照)。2000年以降で、同かい離率がマイナス方向に最も拡大したのは、2008年12月のマイナス40%だったから、それをはるかに超える動きになっていたわけだ。

【図表】米10年債利回りの90日MA(移動平均線)からのかい離率(2000年~)

出所:リフィニティブ・データをもとにマネックス証券が作成

同かい離率のマイナス方向への拡大は、「下がり過ぎ」の可能性を示している。その意味では、足元の米金利は、異常なほどの「下がり過ぎ」になっている可能性があるわけだ。

ちなみに、これまでの同マイナスかい離率最高は、2008年12月に記録したものだった。言うまでもないだろうが、リーマン・ショックを受けたパニック局面で起こった現象だった。これに対して、FRB(米連邦準備制度理事会)は史上初のゼロ金利政策を決定した。すると、米金利は「下がり過ぎ」を極め、一転して急騰に転じたのである。

足元は、そんな2008年12月をはるかに超えた米金利「下がり過ぎ」の可能性となっていた。そういった中で、基本的に「債券需給悪化=金利上昇」リスクである財政発動の可能性が浮上すると、異常なほどに行き過ぎた金利低下の反動が大きく入るというのはわかりやすいところだろう。