ホテル系銘柄は利回りが高い状態が続いている

J-REIT価格の上昇が続いているため、予想分配金利回りは低い水準になっている。

上場63銘柄の利回りは、9月末時点で加重平均すると3.5%以下の水準に達した。個別銘柄の利回りを見ても、時価総額が市場最大の日本ビルファンド投資法人(証券コード8951)の2.6%を筆頭に3%以下の利回りとなる銘柄が6銘柄まで増加している状況だ。

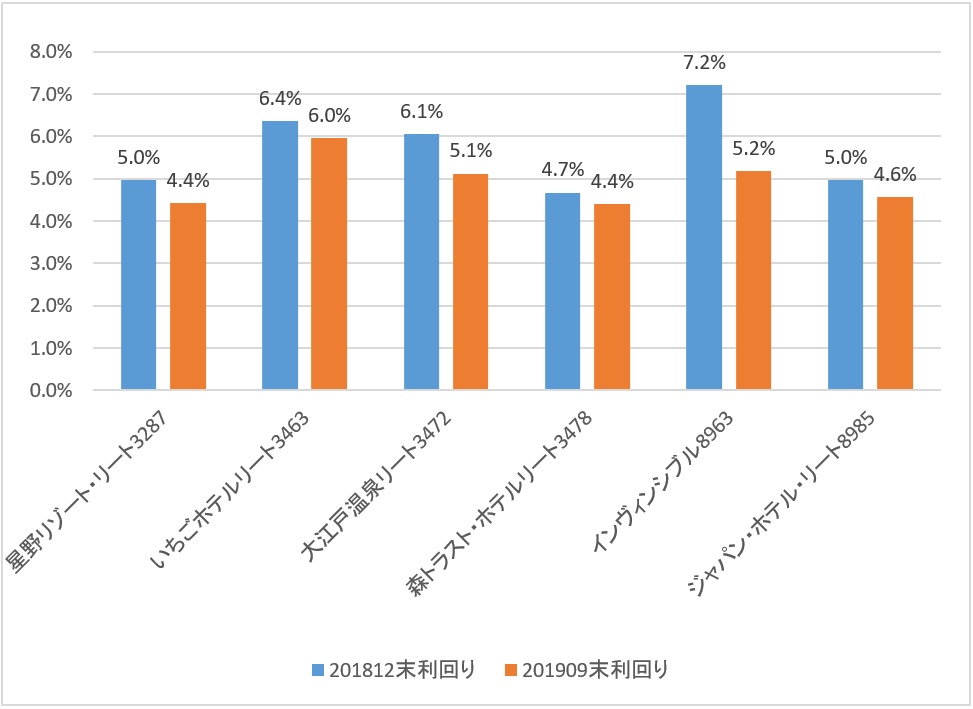

REITは利回り投資商品とされているが、多くの銘柄の利回りが低い水準になっているため、現状では値上がり益を主体として投資を行う必要が高くなっている。一方でこのような状況下でも昨年末の利回り水準が高かったこともあり、図表の通りホテル系銘柄の利回りは高い水準を維持している。

ホテル系銘柄はJ-REIT市場では6銘柄存在しているが、最も低い利回りの銘柄でも4.4%(図表1を参照)程度となっている。他用途では利回りが幅広く分布している傾向があり、個別銘柄の要因が利回りを左右している点と比較するとホテル系銘柄には投資家の「食指」が伸びていない。

※銘柄名称後の数値は証券コード、並びは証券コード順

ホテル系銘柄の利回りが高い理由

この要因は、日韓関係悪化に伴い投資家がインバウンド(訪日客)の増加が鈍化する懸念を強く抱いていることによる。日本のインバウンドは1/4近くを韓国が占めているため、この部分が大幅に減少するとインバウンド全体に影響を与えることになるためだ。

さらにインバウンド増加を見込んだホテル建設が続いているため、京都や大阪など地域によってはすでにホテルの供給に過剰感が生じている。例えば、いちごホテルリート投資法人(証券コード3463)の2019年7月期決算では、京都と大阪に保有する4物件を中心に賃料が業績予想を下回る結果となっている。

J-REITの業績予想はかなり保守的に設定されることが多いため、決算公表時には上振れすることが大半だ。しかし、ホテル系銘柄の保有物件は、ホテルの売上げや収益によって賃料が変動する契約を締結している場合が多く、業績予想の不確実性が高いという側面がある。

金融機関などのJ-REIT投資で利回り確保を目的とする投資家は、J-REIT自体に価格変動リスクがある点に加え、分配金の減少リスクもあるホテル系銘柄には投資を行いにくい状況と言えるだろう。各国の国債利回り低下によって、金融機関は投資資金の逃避先としてJ-REIT投資を拡大している要因も大きいためだ。

ホテル系銘柄投資の留意点

一方で今年のJ-REIT価格上昇に乗り遅れた個人投資家にとっては、投資先として有望と考えられる面も多い。ホテル系銘柄では前述のように変動賃料が業績予想に届かない事例も生じている。

しかし、ホテル売買市場は好調であり、保有物件を売却することで売却益を確保することも可能な状況だ。いちごホテルリートの当期(2020年1月期)業績予想は、売却益が大幅に寄与することで分配金が前期比50%近い増加となっている。

またホテルの供給量は、2019年をピークとして2021年には大幅に減少する予定となっている。したがってインバウンドが減少に転じるという懸念が少ないと考える投資家にとっては、長期投資の妙味がある状態と考えられる。

ただし、前述の通り変動賃料割合の高い銘柄が多い点には留意が必要だ。大江戸温泉リート投資法人(証券コード3472)の変動賃料比率は10%以下であるが、その他5銘柄は30%台後半から40%台となっている。韓国からのインバウンド減少の影響は、今後、より鮮明になってくると考えられるため、投資を行う際にはホテル系銘柄の保有物件に占めるインバウンド比率などの確認も必要な状況だ。