・7/31、米FRBが0.25%利下げと、資産縮小の2か月前倒し終了を決定。市場の年内利下げ回数予想は3回→2回に低下。事前に0.5%利下げの淡い期待をも抱いていた市場では「タカ派的利下げ」と受け取られ、ドル高・株安に振れたが、この程度の緩やかな利下げが恐らく現実に即したレベル。

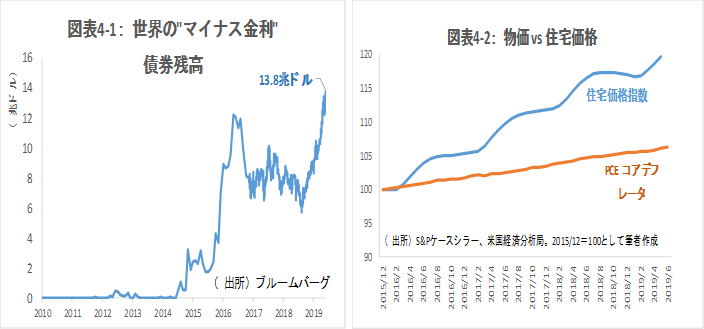

・長期金利は低下し、マイナス金利の債券の合計額は1,500兆円の大台に乗り史上最高を更新している。こうした超低金利は、株式、不動産、クレジット等の市場に歪みを生みつつある。

・インフレ率も2%に達せず、景況感も悪化していることから、年内もう1回の利下げの可能性は高い。しかしそれ以上は、ハードBrexitや米中貿易問題の深刻化がない限り可能性はまだ低い。

米FRB、10年半ぶりの利下げ:意外にタカ派なコメントで、市場はネガティブに反応

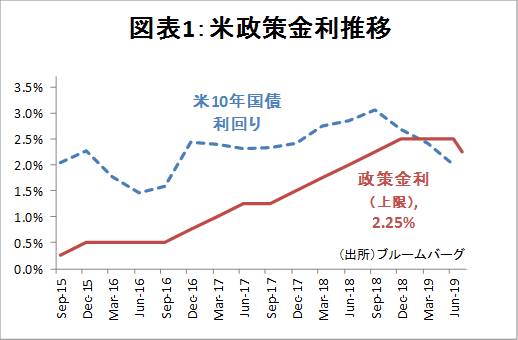

7/31(現地、日本時間8/1未明)米FRBが0.25%利下げを発表した(図表1)。加えて、従来9月末を予定していたFRBの資産縮小(=引き締め)の終了を、2か月前倒しで8月1日で終了することも決定し、利下げとの整合性を取った。

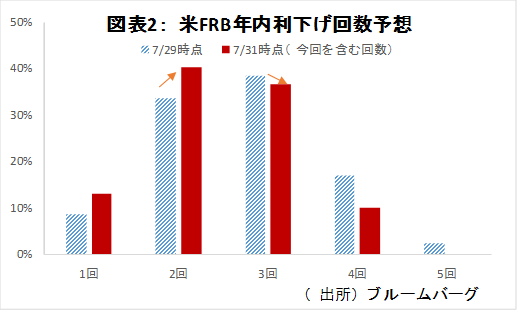

それでも、政策金利の上限は2.25%と10年国債利回り(8/1現在2.01%)を上回り、一部では0.5%の利下げまで期待していた市場予想には届かなかった。市場では、「タカ派的利下げ」と受け取られ、年内の利下げ回数の予想は、会合前の「3回」から「2回」がやや優勢となった(図表2)。結果として、為替はややドル高に振れ、ダウ平均株価は1%を超える下落となった。

更なる利下げの功罪

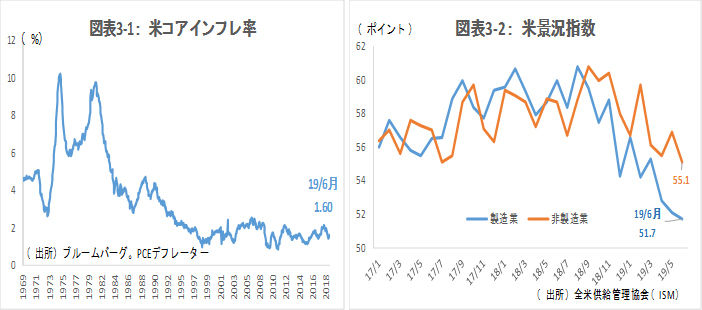

今回の緩和は、前掲図表1の通り市場の長期金利が下落していることに加え、物価上昇が緩やかであることや(図表3-1)、米中貿易問題の影響で景況感が急速に悪化していることなどから(図表3-2)、十分正当化できる。

一方、ここから先の過度な緩和は金融市場リスクを顕在化させかねない。

長期金利は低下傾向が続いており、マイナス金利の債券の合計額は1,500兆円の大台に乗り、史上最高を更新している(図表4-1)。

こうした超低金利は、株式、不動産、クレジット等の市場に歪みを生む。例えば、米国の住宅価格指数の上昇は物価の上昇に比べてはるかにペースが早く(図表4-2)、米国民の住宅取得を難しくしている。また、高利回りで人気のCLO(Collateralized Loan Obligation=ローンの証券化商品)では、最近、経営再建中の企業向け融資など、より高リスクのローンが組み込まれるものが登場している。

FRBは、日銀とは若干異なり、大手金融機関の監督官庁でもある。このため、本日の金融政策決定会合後の記者会見でも、金融機関の健全性についてもいくつかの質疑があった。銀行の健全性は、過去最高レベルではあるが、利下げは明らかに業績にマイナスとなる。既に先月、JPモルガン・チェース等の大手米銀は今回の利下げを先取りし、19年度通期の資金利益の予想を引き下げたが、中小金融機関ではまだ織り込んでいない可能性がある。年内3回の利下げとなれば、景気刺激が奏功するまでの間、これらの金融機関の収益を直撃するだろう。

今後の金融政策の見通し:Brexit+米中泥沼化であと2回、それがなければあと1回の利下げか

上記の通り、市場の長期金利や物価や景況感から、もう1回=年内2回の利下げの可能性は高いものの、これを超える利下げは、資産価格の歪みや雇用の堅調さを考えるとやや行き過ぎ感がある。パウエルFRB議長も、政策決定会合後の記者会見で、「緩和サイクルのスタートではなく、Mid-cycle adjustment(サイクルの中の調整)」と強調した。また、イエレン前FRB議長も政策決定会合前のメディア・インタビューで「(今回利下げするとしても)今後も続くとは限らない」と発言している。

但し、こうしたコメントは、合意なきBrexitや米中関係の極度の悪化までは想定していないと思われる。これらの政治リスクが現実化した場合は、プラス1回=年内計3回の利下げも考えうるが、現時点のメインシナリオではないだろう。