1.取得額は2年ぶりに1兆7,000億円台を回復

2018年のJ-REITによる取得額(※)は、前年比では5,000億円増の1兆7,000億円超えとなった。増加額の内訳では、オフィスビル3,300億円強と物流施設1,600億円強で大半を占める結果となっている。また住居は増加額では400億円強程度であるが、増加率では40%を超えており前年比で取得が増加した用途と言えるだろう。

取得額が増加した背景には、J-REIT価格の上昇がある。2017年はJ-REIT価格が軟調に推移し、2016年末には1,800ポイント程度であった東証REIT指数が11月には1,600ポイント程度まで下落するような局面もあった。

それに対して、2018年は年初こそ急上昇の後に急落する局面もあったが、2月に東証REIT指数が1,650ポイントを割り込んだ後は順調な上昇基調に転じ12月には1,800ポイントを超える状態となった。価格上昇に伴って増資を行いやすい環境となった銘柄も多くなったため、増資とセットで行う物件取得額が増加することになった。

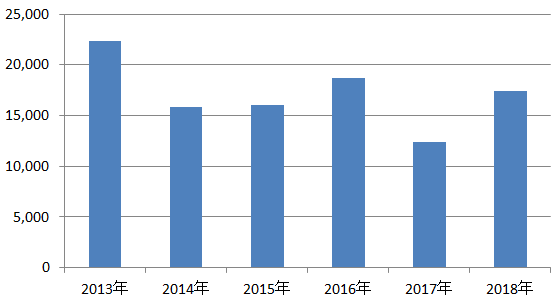

ただし、日銀の異次元緩和が始まった2013年からの取得額の推移を見ると、図表1の通り2018年は例年程度の取得額となっていることが分かる。前年比では取得が加速したように見えるが、上場銘柄数が増えていることも併せて考慮すると巡航ペースに戻ったとみるべきだろう。

2.不動産価格高騰と物件取得額回復が両立した要因

上記の通り、J-REIT価格が上昇したことで物件取得額が回復したが、不動産価格の高騰は続いている。高い価格で不動産を取得することは、低い取得利回りの不動産が既存のポートフォリオに組み入れられることを意味している。つまり不動産価格高騰時は、物件取得が1口当たり分配金の減少要素になる場合もある。

2013年から2016年までは大幅にJ-REIT価格が上昇した時期であり、増資価格が増資前の1口当たり出資額を上回るプレミアム増資が可能となっていた。さらに長期金利が低下傾向を続けていたため、物件取得時の借入金利は既存の借入金利よりも大幅に低い金利で調達が可能であった。

このような要素が重なったことで、不動産価格が高騰を続ける中で物件取得を行っても1口当たり分配金を増加させることが可能な銘柄が多くなっていた。

しかし取得額が回復した2018年はJ-REIT価格が上昇には転じたが、2015年から2016年に東証REIT指数が1,800ポイントを超えている時期が長かったことと比較すると低い1,750ポイント程度で推移していた。また借入金利も、既存借入金の借り換えが進んだことで新規に調達する金利との差異が少なくなってきている。このように2018年は、不動産価格の高騰がJ-REITの物件取得を抑制する要因が重なっていた年と言える。

このような状況で取得が増加した要因は、不動産価格高騰を取得ではなく売却というかたちで運用に役立てるという動きが加速しているためだ。物件売却益を計上することで1口当たり分配金の増加を実現することになる。さらに価格上昇によるプレミアム増資効果や増資による分配金の希薄化回避だけでなく、売却益の一部を内部留保することで長期的な分配金の安定性を高める方向性を示す銘柄も増えている。

ただし、物件売却は一時的な「鎮痛剤」としての要素が多い。この点に関しては、次回連載でJ-REITの物件売却動向と併せ記載する予定としている。

※暦年ベース、なお合併時の取得を含まない数値であり新規銘柄は取得日ベースで算出している。