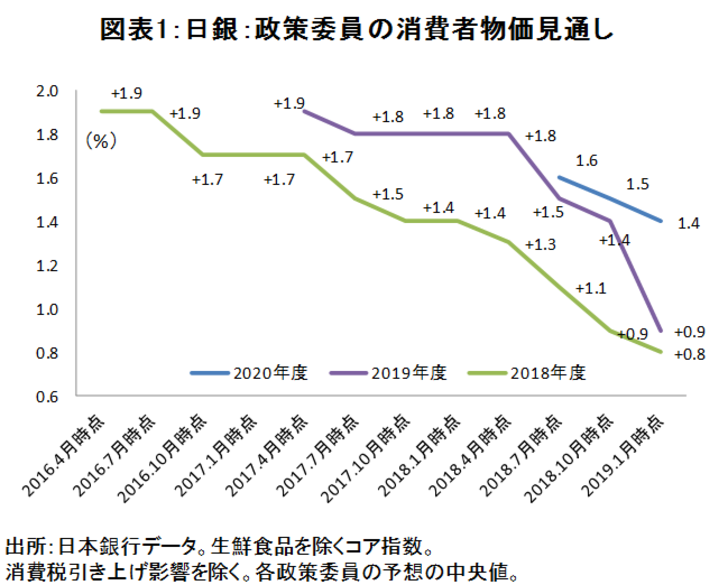

・1月23日、日銀が政策決定会合を実施。来年度を中心にインフレ見通しを引き下げ、全ての金融政策を維持した。原油安、教育無償化影響等を織り込み、経済下振れリスクを意識した内容。

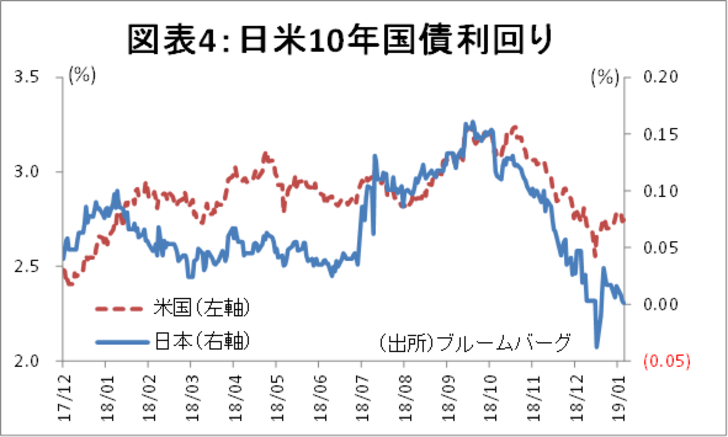

・弊社の直近の調査でも、個人の投資・消費意欲が過去最低を記録。消費増税に向け更に悪化も。日本の金融政策には変更余地がなく、長期金利はますます米金利次第に。当面、ゼロ~マイナス圏と予想。

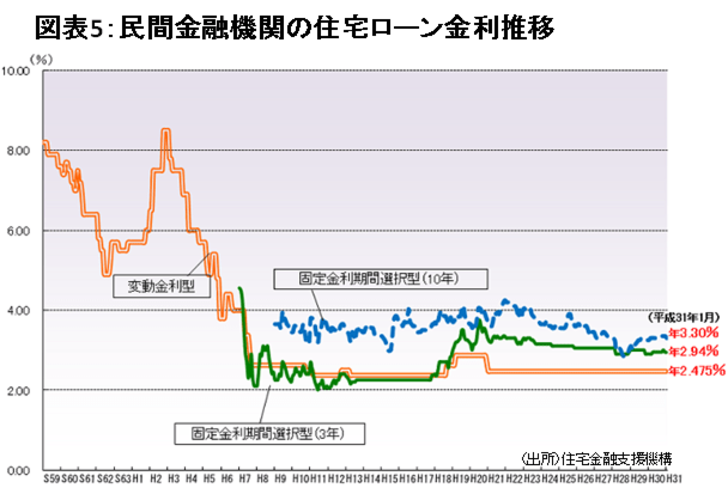

・銀行の住宅ローン金利は早くも引き下げられつつあり、この傾向は拡大しそう。地銀には若干マイナスだが、消費増税の影響が懸念される不動産業界には朗報。

・成長鈍化シナリオの下、企業は、ROEを高めるための株主還元強化を打ち出す可能性大。預金金利はほぼゼロから抜けられる見通しが立たないことから、預金から高配当狙いの投資へのシフトを推奨。

日銀、政策決定会合で現政策を維持

1/23、日銀が金融政策決定会合を実施し、全ての金融政策の維持を発表した。政策委員による消費者物価指数の見通しは、前回に続き引き下げられた(図表1)。原油安、教育無償化影響を反映し、特に来年度の引き下げ幅が大きかった。経済見通しについても、下振れリスクを意識した内容となっている。

弊社の直近アンケート:消費・投資に一層慎重に。消費増税に向け傾向は高まる可能性

我々の投資家アンケートでみても、消費に対して抑制的な姿勢が明確になっている(直近は1月18~21日に実施。回答総数は585人)。

「1年前と比較して家計を引き締めているか?」という問いに対しては、「引き締めている」とする割合が「緩めている」という割合を大幅に上回っており、かつ、引き締めている割合が増加傾向にある(図表2-1)。

同様に、「今は貯金を維持または増やすべきか、投資・消費をすべきか?」という問いに対しては、「貯金を維持・増やすべき」という回答の割合が急激に増えている(図表2-2)。

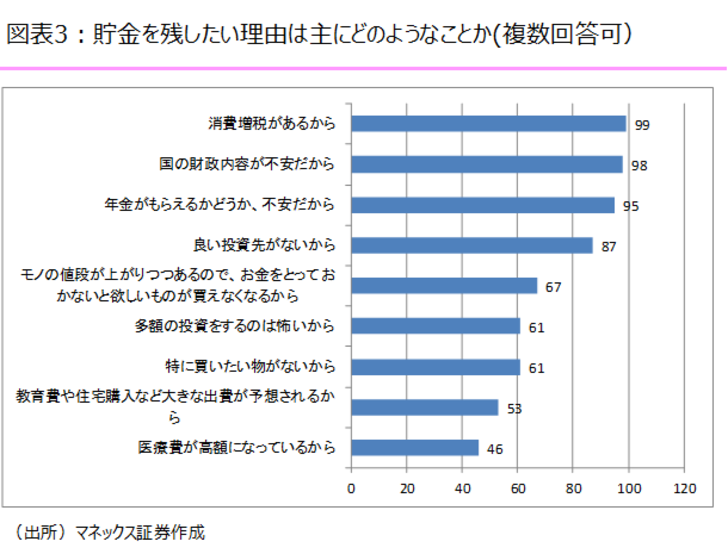

貯金するべきと考える背景について聞いたところ、消費増税と国の財政不安が二大要因という、矛盾する結果となった(図表3)。それ以外にも年金不安、医療費負担増加懸念などが挙げられている。今回のアンケートは株価が持ち直していた時期に行われており、足元の市場要因というよりも、中長期的な不安感が拡大している印象である。

当面の金利:長期金利は米国にますます連動しやすく、低空飛行へ

日銀は正常化も緩和も進めずらい状況が続く。となると、日本の金利はますます米国の金利次第となり、10年物でほぼゼロ付近か、やや低下に向かう可能性が高いとみられる(図表4)。

長期金利の低下が最も直接的に影響を与えるのが銀行の固定型住宅ローン金利である。昨年半ば以降は、上昇傾向にあったが、足元では、再び低下に向かいつつある(図表5)。

既に12月には大手行が一斉に固定住宅ローン金利の引き下げを発表したが、この傾向はさらに拡大する可能性が高い。これは、貸出に占める住宅ローンの比率が3割弱と高い地銀には若干マイナスとなるものの、さほど大きな影響にはならないだろう。一方、消費増税前に冷え込みが懸念される不動産業界は、金融面からの下支えが期待できるだろう。

世界的な成長鈍化シナリオの一方、企業はROEを高めるための株主還元強化の方向性を打ち出す可能性が高い。コーポレートガバナンス強化の流れもこれを後押ししそうだ。半面、銀行の預金金利が今の0.001%程度という水準から抜けられる見通しは全く立たない。引き続き、銀行預金から高配当銘柄投資へのシフトを推奨したい。