今年は過度な悲観の揺り戻しで、昨年の反転相場となると考える。

昨年は「世界景気の減速」を懸念して下げた。だから今年、実際に「世界景気の減速」が起きなければ、その懸念は後退し、それにつれて相場も戻る。

「世界景気の減速懸念」が強まったのは、

1)米中貿易戦争、2)米国利上げ、3)世界景気サイクルが下降局面にあること

が背景だ。

まず昨年の下げの最大の要因は米国の保護主義が強まったこと、特に中国との対立が先鋭化したことだ。これが「出てきたこと」で市場の不安心理が高まった。米中対立は世界の覇権争いなので長期化するだろうが、問題としてはもう「出てしまった」。つまり市場がすでに反応済みの問題だということ。例えば貿易戦争も関税をすべてにかけてしまえばこれ以上悪いシナリオはないのだから材料出尽くしとなるだろう。

そして、今年は大統領選の前年でトランプ大統領は再選に向けてなんとか株価をあげたいはず。1950年以降、大統領選の前年にNYダウは必ず大きく上昇してきた。前回、2015年にそれは崩れてしまったがわずか2%程度下がっただけ。基本的には大統領選の前年には積極的な政策などが打たれて株が上がりやすい。トランプ政権にとっての最大の株価対策は、過激な言動を慎むことだ。選挙を意識して、今年はトランプ大統領の発言はよりマーケット・フレンドリーなものになるだろう。

米中の貿易戦争にしても、米中とも本音ではそろそろ落としどころがほしい。トランプ氏にとっては、「中国に譲歩させた」という手柄がほしいし、その手柄を中国がトランプ氏にあげれば追加関税は見送られる。北京で開かれていた次官級の通商協議は良好だった模様で、2月末までの期限内に妥結の可能性が高まっていると思われる。

日本では与党が参院選勝利のために景気対策が大々的に打たれる。消費税2%あげるのに5%ポイント還元は実質減税だ。改元の祝賀ムードも景気を後押しするだろう。

中国も景気対策をあれこれやっているので今年には効果が見えてくるだろう。

そして2番目の株価下落要因だった米国の利上げ。今年は昨年より利上げ回数が減るのはほぼ確実。つまり利上げの一番きつい局面は過ぎた。少なくとも昨年より株式市場にとってはマイルドな金融環境になる。また、米国の利上げが続くことが世界景気の失速懸念につながってきたが、その懸念も軽くなって然るべきだろう。

そして3番目の景気サイクルだが、先進国の景気は2017年末をピークに循環的な減速局面入りしていた。その背景は在庫調整や中国のディレバレッジ政策などだが、サイクル的に今年前半で底打ち反転に向かうだろう。

こうしたことから今年の景気はしっかりで、世界景気の失速懸念を織り込んで下がった昨年の悲観論が修正される。

日本株の下げを主導したのが、海外投資家の巨額の売り。現物株を5.6兆円売り越した。売越額は87年以来31年ぶりの大きさだ。現物と先物を合わせると海外投資家の売越額は13兆円に達する。つまり、売るだけ売ってしまったので、これからはもう売るものがない。売り圧力は自然と軽減する。逆に大きな買い戻しの潜在要因だ。さきほど述べた悲観論の修正が起き、売るだけ売った海外投資家の買い戻しで大きな上昇になるだろう。

相場は、楽観と悲観の間を揺れ動く振り子の動きで説明できる。昨年末は悲観に振り切れた。今度は反対方向に揺り戻されるだろう。ジャイアント・スィングバックだ。市場は短期的に正の系列相関、すなわちモメンタムが有効とされる(ただし実証は少ない)が、中長期的にはリバーサルが認められる。今年はリバーサルが有効になり、昨年下げたものが買い戻されるだろう。工作機械受注の底打ち反転などから機械セクターが有望と考える。

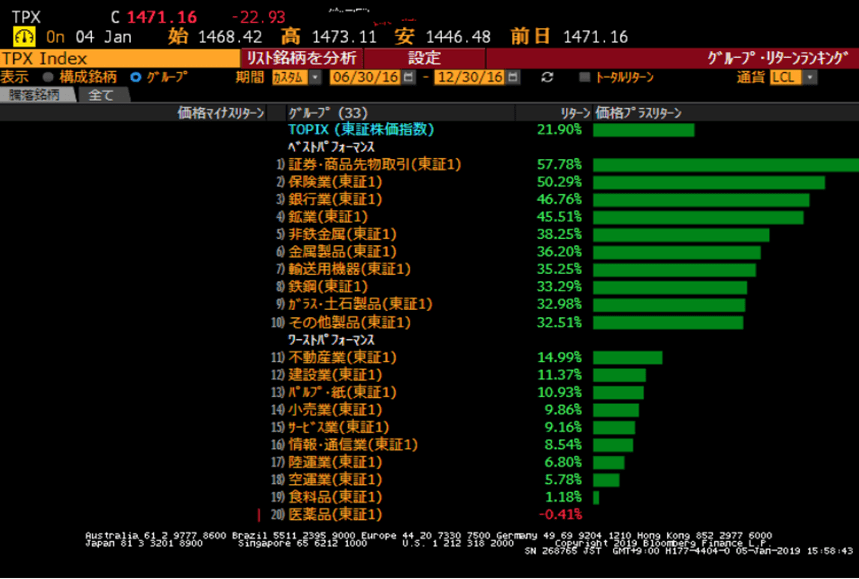

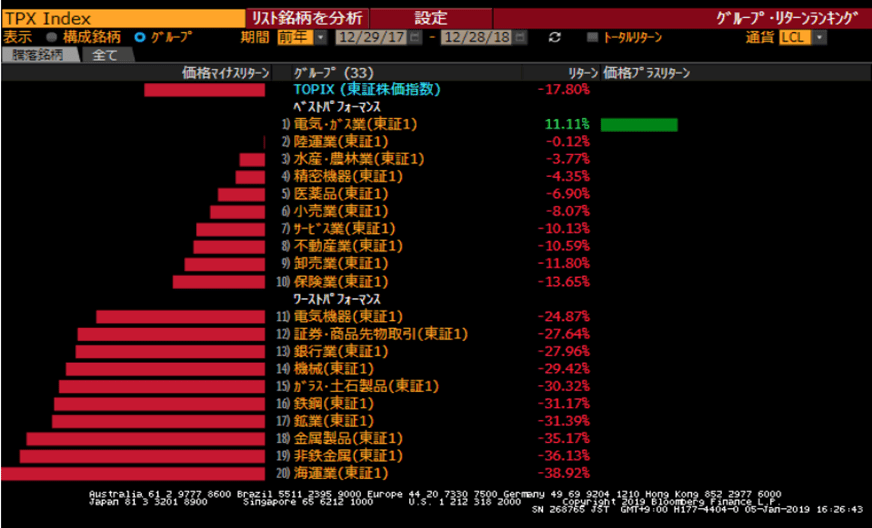

昨年からのこの下げ相場は2015年夏のチャイナショック~2016年のBREXITまでの景気下降局面と同様の景気サイクルの中で起きている相似形だ。であれば2016年後半から景気と株価が盛り返したように今年後半から盛り返すだろう。その時買われるのは、リバーサルで昨年のワーストパフォーマーだ。まさに2016年後半のベストパフォーマーに一致する。非鉄セクターなど景気敏感なところに注目したい。