マーケットは大荒れの展開に

日経平均は2018年10月2日に終値で2万4270円の高値をつけました。しかしそこから調整色が強まり、11日に915円安、15日に423円安、23日に604円安、そして昨日25日に822円安とあっという間に2万1268円まで3,000円強の下げとなってしまいました。

今回の下げの原因は、米長期金利の上昇、米中貿易戦争の激化、それらに伴う今後の米景気や中国景気の減速懸念、サウジアラビアのジャーナリスト殺害事件による中東情勢悪化懸念、英国のEU離脱問題の混迷、さらに追い打ちをかけるようにイタリアとEUの間の財政規律を巡る対立、安倍総理の消費増税実施表明による今後の内需悪化懸念などが挙げられるでしょう。悲観・懸念材料が非常に多く、マーケットが耐えきれなかったという印象です。

もちろん株価がどこまでも下げ続けることはありませんし、リターンを得るためにはどこかでリスクを取ることが必要です。ただ、足元の下げがどこまで続くかはわからず、ピンポイントで底値を当てることは誰にも不可能です。どこまで下がるのか不安に思っているお客様も多いかと存じます。そこで本日は比較的簡単に皆様のポートフォリオのリスクヘッジを行える方法をご紹介いたします。信用取引口座をお持ちのお客様は“空売り”によってリスクヘッジできますが、そうでない方も“買い”の取引のみでリスクヘッジすることができます。

“買い”の取引のみで比較的簡単にリスクヘッジできる方法とは?

結論からお伝えします。それは、「保有する株式ポートフォリオの金額の半分の金額のNEXT FUNDS 日経平均ダブルインバース(1357)」を購入すること、です。どういうことかご説明してまいります。

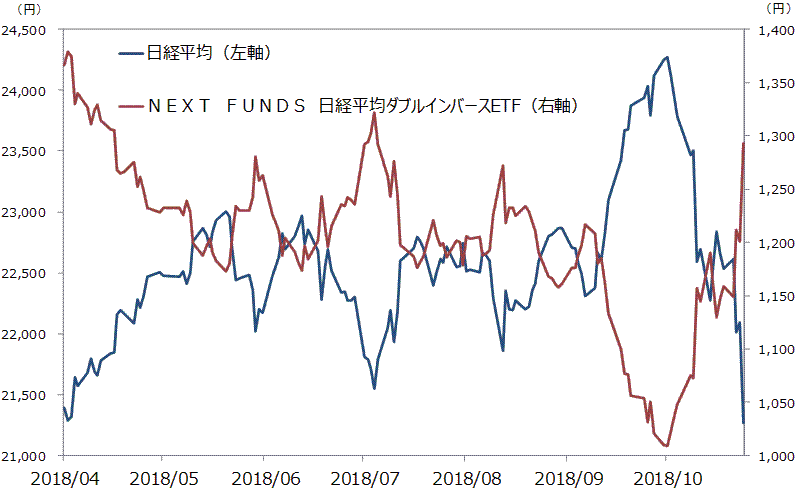

まず、「NEXT FUNDS 日経平均ダブルインバースETF(1357)」とは、「日々の日経平均株価変動率のマイナス2倍」を変動率となるよう設計されたETFです。下記のグラフに日経平均と同ETFの推移を示しましたのでご覧ください。きれいに反対の値動きをしていることがご覧いただけるかと思います。(後ほどご説明するように、ダブルインバースETFの活用には注意点があります。)

ではなぜこのETFを株式の保有金額の半分買うことがリスクヘッジになるのでしょうか?厳密には、どのくらいの金額を保有しておけばリスクヘッジになるかは個人のポートフォリオごとに差があります。その違いは金融用語で「ベータ」と言われる数字によって変わります。ベータとは、「市場が1動いた際にどのくらい価格が動くか」を意味しています。例えば日経平均が1%動いた際に、2%動く個別株はベータが2です。反対に日経平均が1%動いても0.5%しか動かない個別株のベータは0.5ということになります。そしてそのベータは、どのくらいの期間で株価を比較するかによって異なります。

具体例で見ていきましょう。ファーストリテイリング(9983)、セブン&アイホールディングス(3382)、東海カーボン(5301)の3銘柄の日経平均に対する過去3ヶ月間のベータを計算すると、ファーストリテイリングが0.989、セブン&アイホールディングスが0.443、東海カーボンが1.529となりました。これは日経平均が1%動いた際に、ファーストリテイリングは0.989%、セブン&アイホールディングスは0.443%、東海カーボンは1.529%動く傾向があったことを示しています。

このように銘柄ごとにベータは異なるので、本来ご自身の保有ポートフォリオによってリスクヘッジをするためのダブルインバースの保有比率は異なります。ただ、それぞれのポートフォリオのベータを計算するのは少し手間がかかりますし、ざっくりと市場の変動に対するリスクヘッジをする、ということでも十分有効なのではと考えます。

本当に有効なのか、2月の急落の際に当てはめて考えてみる

本当に「保有する株式ポートフォリオの金額の半分の金額のNEXT FUNDS 日経平均ダブルインバース(1357)」を購入することがリスクヘッジになるのか、今年2月の急落の際に当てはめて確かめてみましょう。

日経平均は1月23日に2万4124円の高値をつけた後にやや調整し、2月5日に592円、6日に1,071円の急落となりました。600円近く下げた2月5日にリスクを感じてダブルインバースETFを購入することにした場合を考えます。

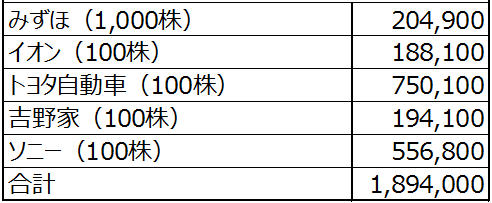

実際の損益を考えるために、当社で保有されているお客様が多い、みずほフィナンシャルグループ(8411)、イオン(8267)、トヨタ自動車(7203)、吉野家ホールディングス(9861)、ソニー(6758)の5銘柄を保有したポートフォリオがあるとします。みずほは株価が低いため1,000株、その他の4銘柄は100株保有しているとすると、日経平均が急落した2月5日時点で以下の保有金額になっていました。

約190万円×0.5=95万円ですので、95万円分のダブルインバースETFを2月5日の終値で購入したと仮定します。5銘柄のみ保有していた場合と、ダブルインバースETFをポートフォリオに加えた場合の損益の変化は以下のとおりです。

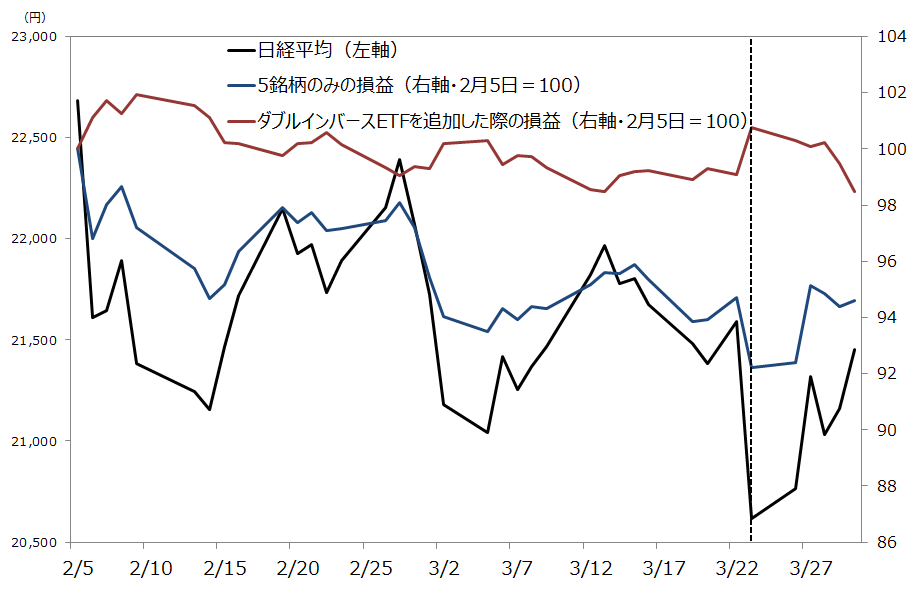

日経平均は2月5日に急落した後反発した時期もありましたが、戻しきれず3月23日に2万617円の安値まで下落しました。青い線で示した5銘柄のポートフォリオのみですと、2月5日と3月23日を比べると約8%下落しています。一方で赤い線で示したダブルインバースETFをポートフォリオの金額の半分の金額を購入すると、ほとんど損益が動かず安定的に推移し、3月23日時点でほぼ100にあることがご覧いただけると思います。

このように、リスクヘッジの仕方として一定有効なことがご確認いただけたのではないでしょうか。なお、ダブルインバース型のETFであればTOPIX型などでも構いませんが、今回は流動性や知名度の高いNEXT FUNDS 日経平均ダブルインバース・インデックスETFを例にご説明しています。

繰り返しになりますが、厳密にはご自身のポートフォリオのベータ値を算出してそこから計算する必要がありますが、あまりに偏ったポートフォリオでない限り、ざっくりと保有ポートフォリオ金額の半分の金額を購入すればワークするはずです。

ダブルインバースETFを購入する際の注意点

ダブルインバースETFをリスクヘッジに活用する際にいくつか注意点があります。まず、当然ながらインバースETFをポートフォリオに組み込んだ状態のままにしておくと、株価の反発局面でリターンを得ることができません。マーケットが落ち着いたと判断したどこかのタイミングで、ETFを売却する必要があります。

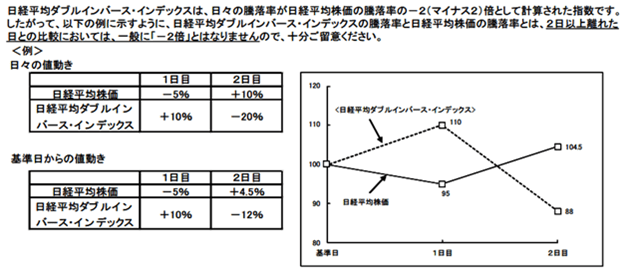

また、ダブルインバースETFの商品性自体にも注意が必要です。NEXT FUNDS 日経平均ダブルインバース・インデックスETF(1357)は信託報酬が年率0.8%(税抜)かかるので保有していると保有コストが発生することになりますし、以下同ETFのマンスリーレポートから引用したように、必ずしも日経平均のマイナス2倍の変化となるわけではありません。長い目で見るとパフォーマンスが乖離していくので、基本的に短期での保有を前提とした戦略と考えていただいた方が良いと思います。

その他にもブル・ベア型ETFの注意点についてはマネックス証券のコンテンツに詳しく説明されていますので、ぜひご参照ください。荒れた相場を乗り切っていただくため、マネックス証券一同全力で情報発信に努めて参りますのでぜひご活用いただければ幸いです。