アベノミクス時代より円安容認が困難か

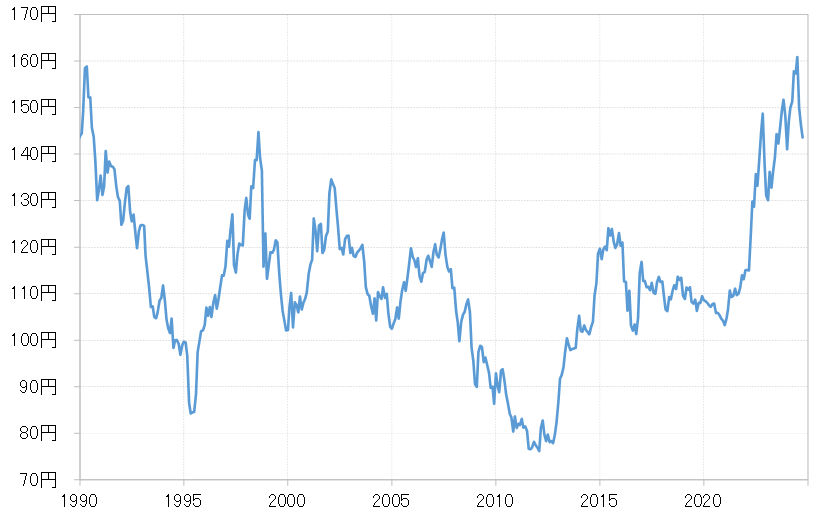

2012年12月、第2次安倍政権がスタートした当時、米ドル/円は80円台で、1米ドル=100円を超える円高、「超円高」が続いていた。アベノミクスの大胆な金融緩和を受けて為替相場は円安に向かい、結局2015年には125円まで米ドル高・円安が続いた(図表1参照)。そしてこのような円安に対して、日本の通貨当局は最後まで円安阻止の為替市場介入に出動しなかった。

基本的に通貨安政策は、自国の輸出競争力を有利にするための「近隣窮乏化」政策が疑われる。では、結果として約40円もの大幅な米ドル高・円安となったアベノミクス円安はなぜ問題視されなかったのか。それは、1米ドル=80円台の「超円高」はファンダメンタルズから見ると「行き過ぎた円高」であり、「アベノミクス円安」はあくまで行き過ぎた動きの是正と位置付けられたと考えられる。

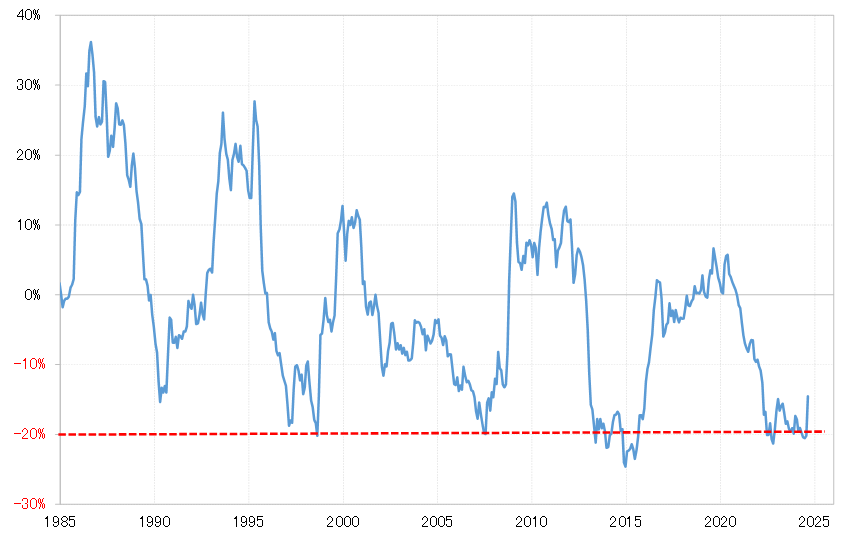

アベノミクスが始まる1年前、2011年10月に米ドル安・円高は75円を記録した。これは、5年MA(移動平均線)を2割以上下回るもので、通貨当局は「行き過ぎた円高」との判断から断続的な円高阻止介入に出動した(図表2参照)。

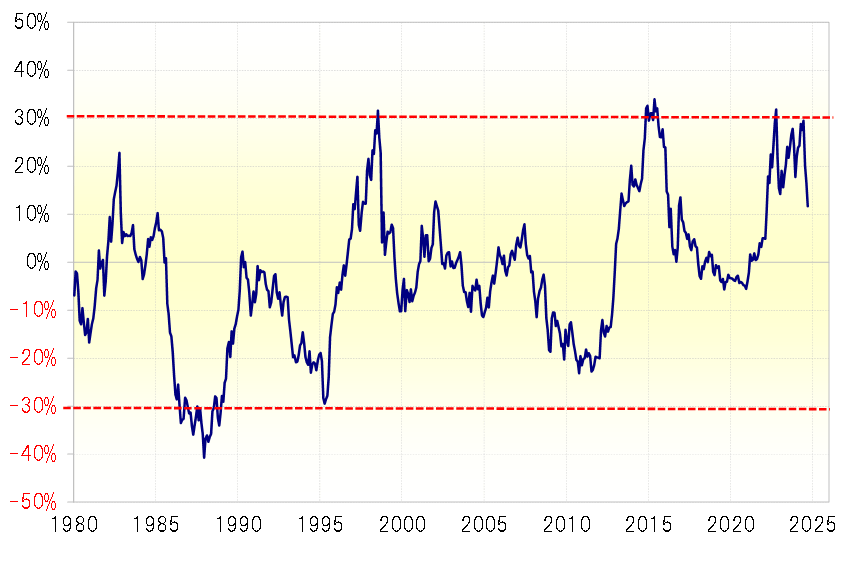

これに対して、最近まで161円を記録した米ドル高・円安は5年MAを逆に3割も上回るもので、「行き過ぎた円安」として通貨当局が断続的な円安阻止介入に出動したのはまだ記憶に新しいだろう。

米財務省は半年に一度、「為替報告書」を提出するが、6月の報告書では、「他国の通貨安誘導は米貿易収支を悪化させる懸念がある近隣窮乏化が疑われるが、最近の日本の介入はそれとは逆のものである」という主旨の認識を示していた。以上のように考えると、金融緩和の結果としての円安も、例えば150円を大きく越えるような動きは、かつてのアベノミクス円安局面とは異なり容認しにくいのではないか。

アベノミクス円安は、結果的に円安阻止介入を行わないまま、2015年6月、125円で終了となった。そのきっかけとなったのは、当時の黒田日銀総裁による「実質実効レートからすると、普通はさらなる円安の可能性はないだろう」との発言だった。

当時の円の実質実効レートの5年MAかい離率はマイナス20%以上に拡大していた。そして足下の同かい離率も同じ程度にマイナス方向に拡大している(図表3参照)。これを見ると、161円までの米ドル高・円安は行き過ぎの限界に達した動きの可能性があった。仮に高市新政権が誕生し、金融緩和により円安進行となっても、161円を更新する動きの放置は、意図的な通貨安誘導の「近隣窮乏化策」として国際ルール違反が懸念されるのではないか。