ようやく、といった感である。日経平均は27,500円の節目を、ようやくクリアーに上放れた。

振り返ると、2022年12月20日の「日銀ショック」で急落する前に、日経平均はすでに15日から16日かけて500円安の大幅下落を演じた。これは25日移動平均割れ、2万8000円の大台割れと明確な下げ転換だった。そこから「日銀ショック」を経て、2023年の大発会安値までの下落相場が続いていったわけだが、今日の大幅高で2022年12月15日から16日にかけて空けた窓をほぼ埋めた。日経平均は2万8000円の節目で何度も押し返されてきたので、今度もまたここで頭打ち…という見方もあるが、そうは思わない。日経平均は日本株の代表的指標であり、先物の流動性も高いことから先物主導のプレーヤーに振り回されるという面もある。しかし、株価というものは、あくまで個別にプライシングされており、指数はそれを「括って」表示しているに過ぎない。日経平均の2万8000円にそれほどの意味があるわけではない。

日本株市場ではいろいろな観点からの物色意欲が旺盛である。代表的なものはTOPIXバリュー株指数。指数算出開始以来の史上最高値更新である。米国金利の再上昇でグロースからバリューへのシフトがまた進んでいることがバリュー株の一段高につながっている。それに加えて、東証のフォローアップ会議で議論されている低PBR改善のムーブメントが大きい。この流れはそう簡単に終わらず、日本株浮揚の起爆剤となるだろう。

米国の長期金利絡みで言えば、輸出関連株にも買いが向かっている。日経平均の構成銘柄のうち海外売上高比率の高い企業で構成する「日経平均外需株50指数」は2022年6月以来8ヶ月ぶりの高値をつけた。

米国の「No Landing」観測で利上げ再加速の見通しが高まる一方、日本では日銀の新総裁が金融緩和を当面継続する意向を示し、改めて日米の金融政策の方向性の違いから円安が進行していることが背景である。

外需株が好調なら、その反対に内需株はダメか、と言えばそんなことはない。「日経平均内需株50指数」はずっと堅調推移を続け、気が付けば2021年3月につけたコロナ後の高値に並ぶ水準まで上昇している。新型コロナ対策としてのマスクの着用について、政府は、3月13日から屋内・屋外を問わず個人の判断に委ねる方針を決定した。13日と言えば、もう10日後だ。この3月からは水際対策も緩和され、インバウンド期待も高まる。そして5月からはコロナが5類になる。こうした正常化の流れは国内景気の再開を後押しする。内需株の堅調推移はその期待の表れだろう。

規模別でも小型株指数や東証スタンダード市場指数の上昇が足元で際立っている。

こう見てくると、バリュー株も輸出株も内需株も小型株も、いろいろなものが物色されている。その背景も米国金利上昇だったり円安だったりPBR改善期待だったりインバウンドだったり様々である。これだけ買われる要素が多く、それでもバリュエーションが低い日本株は上値の余地がまだまだある。名実ともに3月となって配当権利取りの動きもこれから本番だろう。

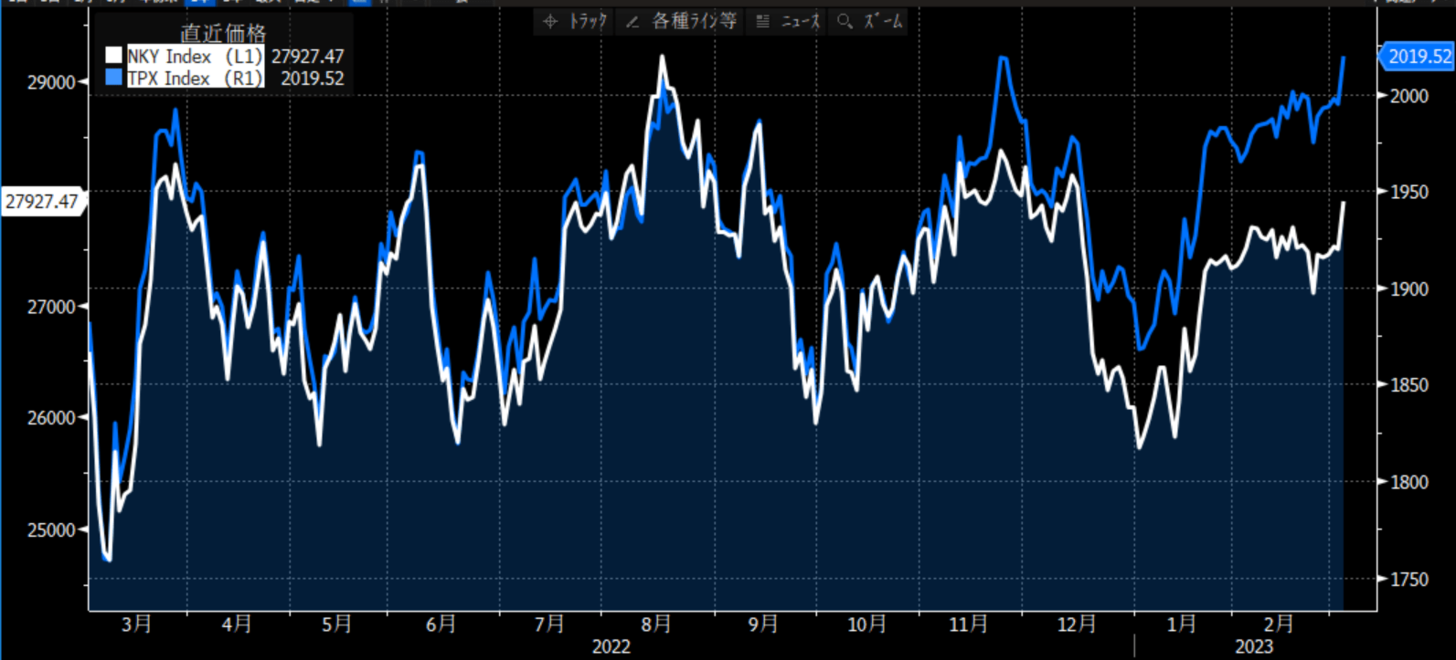

最後に日経平均とTOPIXを並べておこう。

TOPIXは昨年11月の高値を抜いて、過去1年間の最高値を更新した。日経平均だけ見て「上値が重い」というのは、相場を見ているようで見ていないひとの言いぐさである。