早期利下げを巡るFRBと市場のギャップ

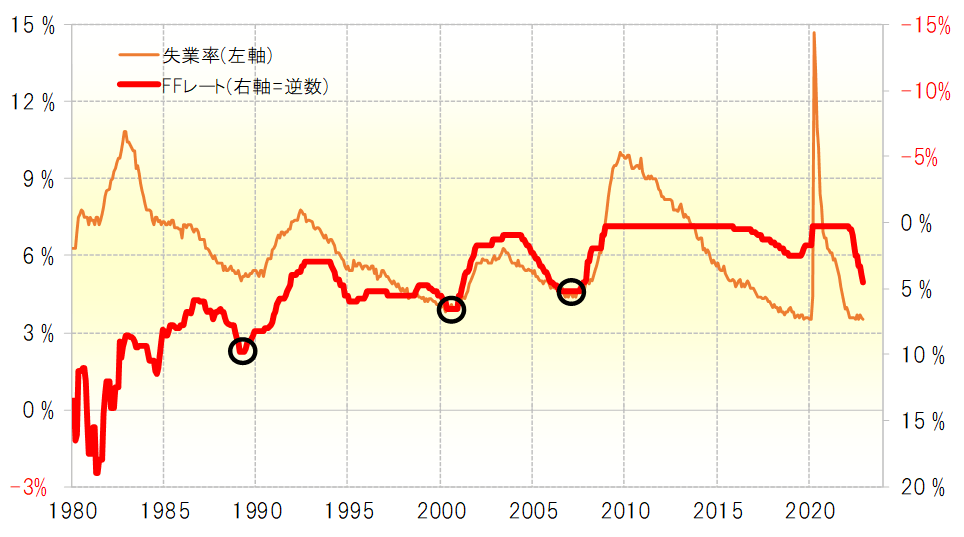

米国の政策金利であるFFレートは失業率と一定の関係が続いてきた。FFレートのピーク(利上げ終了)は、失業率のボトム・アウトのタイミングとほぼ一致し、失業率が大きく上昇する中で利下げが開始されるという具合だった(図表1参照)。これを参考にすると、2022年12月の失業率は過去最低水準の3.5%だったので、利下げが始まるためには、これが4%を大きく超えて上昇することが必要ではないか。

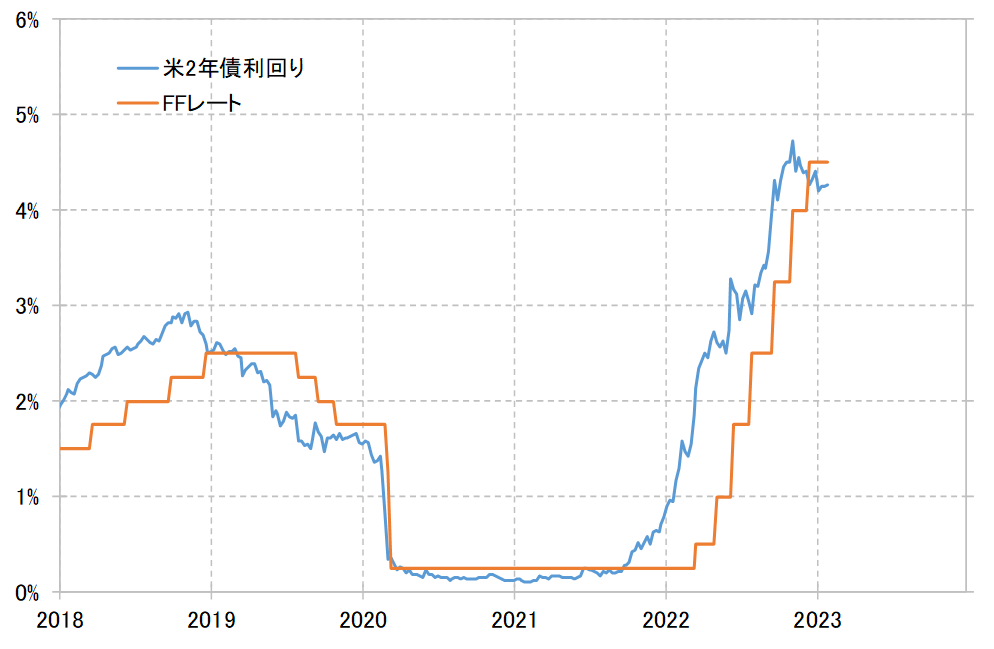

そう考えると、まだ利下げ開始は近い将来見通せる状況ではないだろう。ところが、市場金利は早期利下げを織り込むところまで低下している。米2年債利回りはこのところFFレートを下回った水準で推移してきた。これは基本的にはFFレートの引き下げ、つまり利下げを先取りした動きだ(図表2参照)。

以上見てきたように、失業率との関係で見ると早期利下げの可能性は考えにくい。ところが、米2年債利回りなどは早期利下げを織り込むところまで低下していると、両者には大きなギャップがある。仮に、2月1日のFOMCで早期利下げの可能性が後退するようなら、米2年債利回りは上昇に向かう可能性が高いだろう。

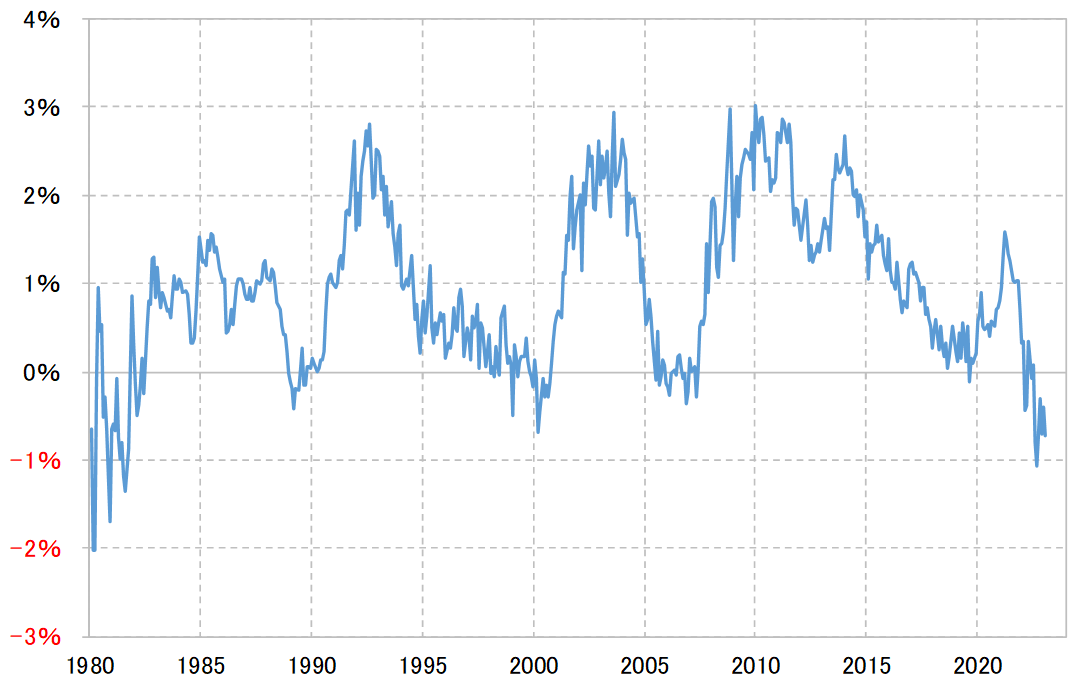

米2年債利回りが上昇に向かうなら、基本的に米10年債利回りなど長期金利も上昇する可能性が高いのではないか。最近にかけて米10年債利回りから米2年債利回りを引いて求めるスプレッド(差)は一時約40年ぶりのマイナス、つまり逆イールドとなった(図表3参照)。

歴史的な逆イールドは、さらなる拡大が難しいといった意味にもなるだろう。米2年債利回りが上昇した場合、記録的な逆イールドが一段と拡大する可能性が出てくる。一方、さらなる逆イールド拡大とならないなら、米10年債利回りも上昇する見通しになる。

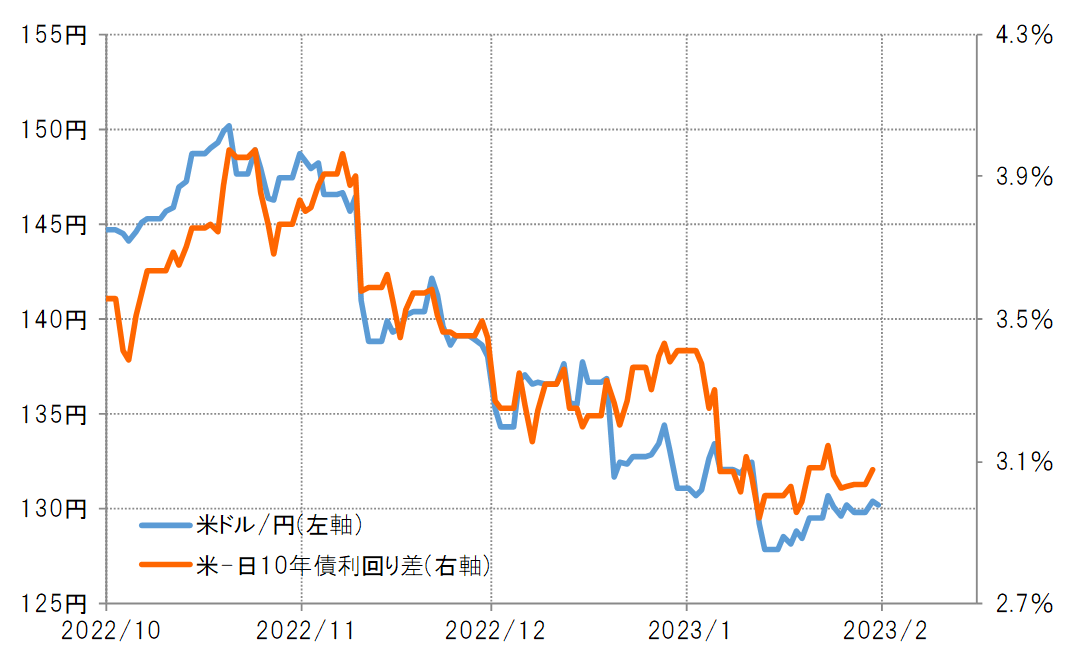

米10年債利回りの動向が、米ドル/円の当面の流れにも影響しそうだ。このところの米ドル/円は日米2年債利回り差より、日米10年債利回り差との関係が強くなっているためだ(図表4参照)。

これまで見てきたように、FOMCが米金利上昇をもたらし、特に日米10年債利回り差米ドル優位拡大をもたらすなら、基本的には米ドル高・円安を示唆することになる。