日本株は2022年12月の日銀の政策変更以来、冴えない展開が続いているが、世界の投資環境がリスク資産にフェイバーな状況へと着実に向かっているので、日本株の地合いも、いずれは改善するだろう。

まず確認したいのは、2022年の最大の問題であったインフレが落ち着きつつあることである。そうなればFRBの利上げペースも鈍化し、遅くとも年央までには利上げ停止に至るだろう。「インフレの高進、FRBの利上げ加速」が何と言っても2022年の欧米株安の最大の要因だったことを考えれば、その悪材料がなくなるというのは、2022年の反対に相場が戻りを辿る要因になる。

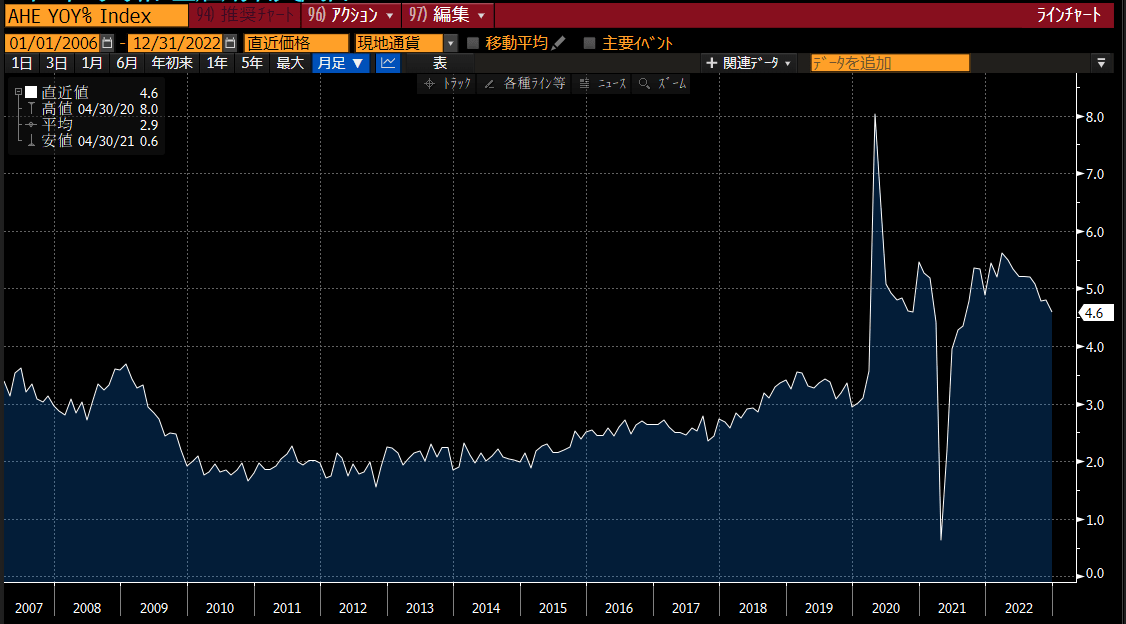

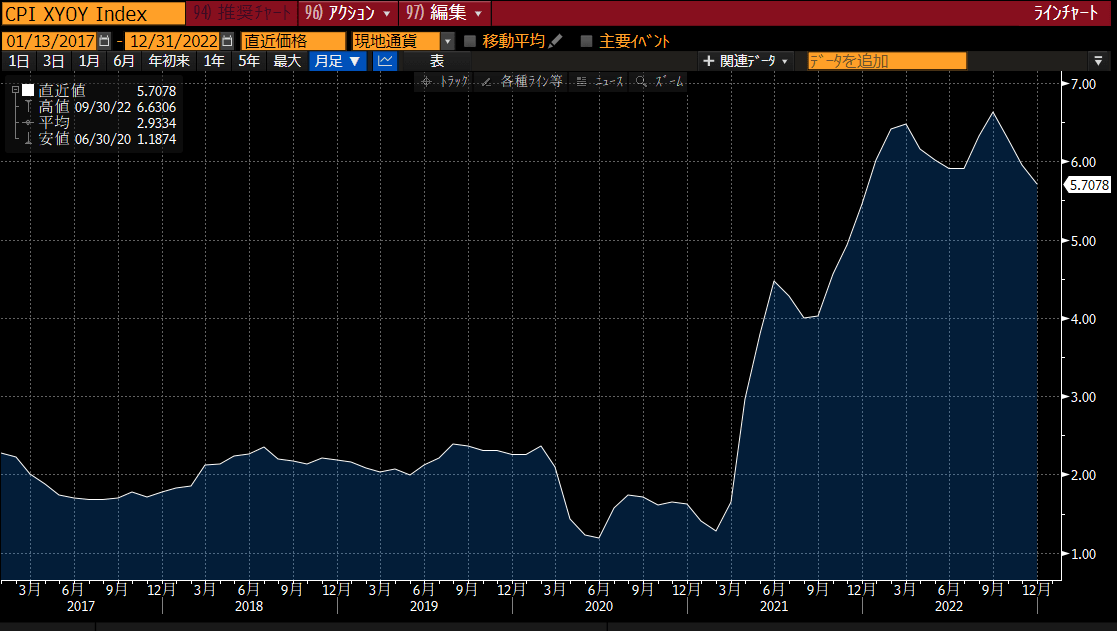

米国雇用統計での賃金の伸びの鈍化に加えて12日に発表された米国の消費者物価指数も市場の予想通り物価上昇率が落ち着いてきた。これらを受けて次回FOMCでの利上げ幅は25bpsに縮小するというのが市場のコンセンサスとなっている。

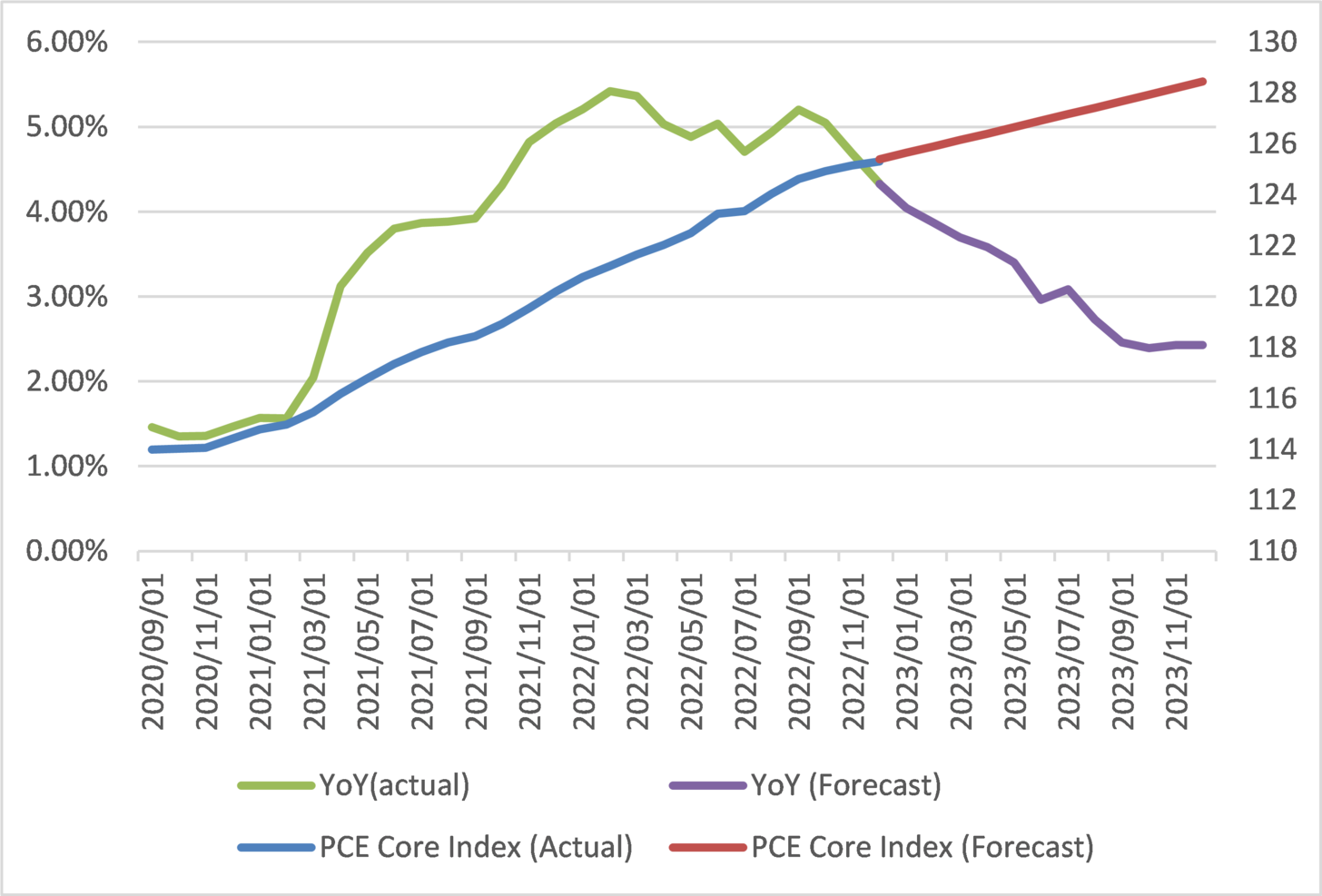

グラフ3はFRBがウォッチしているPCEコア・デフレータだが、原指数が直近の伸び率である前月比0.2%で増加していった場合、前年同月比では年央にも2%台の伸びに低下する。年央までの利上げ停止はほぼ確実と言えるだろう。

米国の状況は想定通りに進んでいる。問題は日本だ。2022年までは日本だけがインフレの度合いが軽微で、だからこそ日銀が緩和を続けることに(いろいろ批判はあったが)基本的には問題がなかった。それがここにきて、急速におかしなことになってきた。

いろいろ言いたいことはあるが、こうなった以上、打開策はひとつしかない。YCC(イールドカーブ・コントロール)をやめてしまうことだ。そうすればすっきりする。そんなに国債を売りたいなら自由に売らせてやればよい。いったい、どこまで売るというのだろう。長期債で1%がおそらく金利の上限だろう。この潜在成長率の低い日本で長期金利はせいぜい1%まで上がればいいところだろう。マイナス金利も解除すればいい。それで「実質利上げ」騒ぎも終わるだろう。それがすべて、ということになれば、1年余りで政策金利を0%から5%へ持っていこうとする米国との差がはっきりする。「実質利上げ」と言ってみても、日本の場合はせいぜいその程度だということが明らかになる。

そもそも金融引き締めではないのだから。金利を上げ、需要を抑制し、景気を冷やしてインフレを抑え込もうという欧米の金融引き締め策を日本がとる意味がない。日本のインフレはデマンド・プルの要因がほとんどないからだ(世界のインフレも供給制約のほうの要因が主ではある)。

そうなれば米国との金融政策の違いがあらためて意識され、円高も止まるだろう。

2022年は金利差拡大で円安になり、今は金利差縮小(と言っても日本の金利上昇などたかがしれているのだが)円高になっている。このドタバタもFRBが利上げを停止し、日銀がYCCを放棄すれば終わるだろう。

結末は見えているが、そこに至るまでは、もうしばらく、日本株の冴えない展開が続くかもしれない。しかし、そういう時こそ、仕込み場である。

少し長めの話をすれば、5月の広島サミット後の衆院解散、総選挙、与党勝利で株高という、いつもの選挙アノマリーがある可能性は低くない。その前後で米国の利上げ停止はほぼ確実だろう。さらに年後半から2024年のNISA拡充を見越した先回り買いが期待される。実は株高要因は多いのだ。

最大のものは日経の川崎健・編集委員がお書きになられている通り、東証自らによる低PBR撲滅に向けた改善策だ(1月10日付新潮流「舞いあがれ!」ご参照)。実現すれば、株価浮揚の起爆剤になるのだが。今年いちばんの関心事である。