鍵を握るのは介入より米金利

米ドル高・円安は2022年10月20日、ついに150円の大台に乗せるところとなった。主要メディアは、日本の通貨当局による米ドル売り・円買い介入でも米ドル高・円安が止まらないことをクローズアップする論調が目立っている。

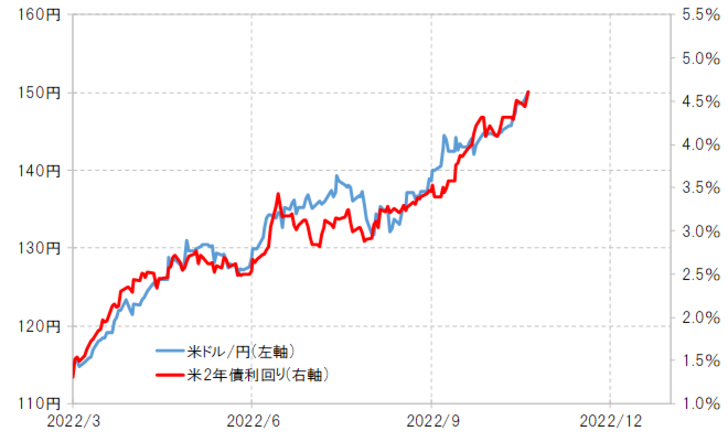

ただ、そういった論調には違和感がある。150円までの米ドル高・円安を正当化したのは米金利上昇(図表1参照)で、日本の為替介入でも米ドル高・円安が止まらないのは、米金利上昇が止まらないからだ。逆に言えば、米金利上昇が止まれば、米ドル高・円安も少なくとも一服するのではないか。では、そんな米金利上昇が止まる可能性はあるのか。

米金利の中でも、金融政策の影響を受ける短中期金利は、インフレ対策の米利上げがまだどこで終わるかの見通しがつかない中では上昇が続くと考えるのが基本だろう。ただし、それと短期的な「上がり過ぎ」により、金利上昇が一息つくということは別だ。

米2年債利回りの90日MA(移動平均線)かい離率は、最近プラス30%程度まで拡大してきた(図表2参照)。今回の米金融引き締めへの急転換において、一時期同かい離率はプラス100%以上に拡大したこともあったが、これは基本的に「異常値」と言って良かっただろう。経験的には、同かい離率がプラス40%前後まで拡大すると、短期的な「上がり過ぎ」懸念が強くなる。その意味では、米2年債利回りも徐々に短期的な「上がり過ぎ」懸念が強くなっている可能性がある。

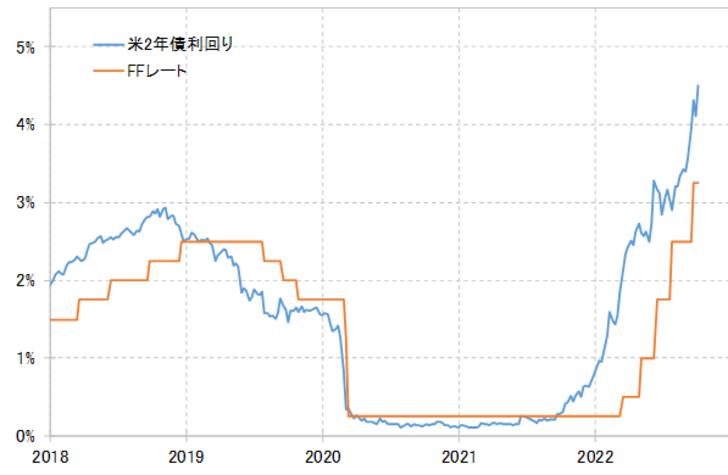

その米2年債利回りは、今週は4.5%を大きく上回ってきた。米国の政策金利であるFFレート(上限)は現在3.25%なので、米2年債利回りはそれを大きく上回っているわけだ(図表3参照)。FFレートは、次回11月FOMC(米連邦公開市場委員会)で4~4.25%まで引き上げられると予想されているが、既に足元の段階でそれすらも上回っている米2年債利回りは、短期的に「上がり過ぎ」で、その修正が入る可能性もあるのではないか。

米金利が短期的に「上がり過ぎ」懸念が出てきたのは、最近の英国を巡る情勢の影響もあるだろう。9月に英トラス新政権が発表した「財源なき減税」が大いなる失望を招き、英国債、英ポンドなどが急落、「英国売り」の様相となった。これに伴う英金利の急騰は、世界的な金利上昇を連鎖させる要因となった。米金利についても、そんな「英金利上昇プレミアム」で短期的に「上がり過ぎ」となり、その修正で金利が低下する可能性はあるのではないか。

また、米ドル/円自体、週足チャートは先週まで9週連続の米ドル陽線で、そろそろ米ドル高が一服する可能性はありそうだ(図表4参照)。このように米ドル高・円安が長期化する中で、米ドル/円の90日MAかい離率はプラス7%程度まで拡大している。米ドル自体、短期的な「上がり過ぎ」懸念が強くなってきた(図表5参照)。

以上のように見ると、日本の通貨当局による米ドル売り介入でも止まらない米ドル高・円安ではあるが、そもそもそれをリードしてきた米金利上昇が一服、低下に転じるようなら、それが米ドル自体の短期的な「上がり過ぎ」修正のきっかけとなり、米ドル高・円安も一服する可能性はあるのではないだろうか。